Voyager Digital reduce los montos de retiro mientras el contagio del 3AC se extiende por DeFi y CeFi

La empresa de capital de riesgo centrada en criptomonedas, Three Arrows Capital (3AC), no cumplió con sus obligaciones financieras el 15 de junio y esto causó graves perjuicios entre los proveedores centralizados de préstamos y staking como Celsius y Babel Finance.

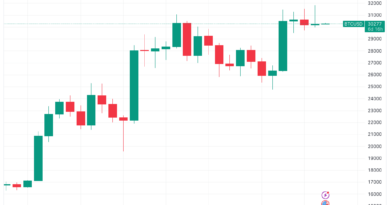

El 22 de junio, Voyager Digital, una empresa neoyorquina de préstamos y rendimientos por activos digitales y que cotiza en la bolsa de Toronto, vio cómo sus acciones caían casi un 60% tras revelar una exposición de USD 655 millones a Three Arrows Capital.

Voyager ofrece trading y staking de criptomonedas, y en marzo tenía cerca de USD 5,800 millones de activos en su plataforma, según Bloomberg. El sitio web de Voyager menciona que la empresa ofrece una tarjeta de débito Mastercard con reembolsos de dinero y supuestamente paga hasta un 12% de recompensas anuales por depósitos de criptomonedas sin necesidad de bloqueo.

Más recientemente, hoy; 23 de junio, Voyager Digital redujo su límite de retiro diario a USD 10,000, según informó Reuters.

El riesgo de contagio se extiende a los contratos de derivados

No está de todo claro cómo Voyager asumió tanta responsabilidad ante una sola contraparte, pero la empresa está dispuesta a emprender acciones legales para recuperar sus fondos de 3AC. Para seguir siendo solvente, Voyager pidió prestados 15,000 bitcoins (BTC) a Alameda Research, la empresa de trading de criptomonedas encabezada por Sam Bankman-Fried.

Voyager también ha asegurado un préstamo en efectivo de USD 200 millones y otro crédito revolvente de 350 millones de USDC Coin (USDC) para salvaguardar las solicitudes de reembolso de los clientes. Los analistas de Compass Point Research & Trading LLC señalaron que el suceso “plantea cuestiones de supervivencia” para Voyager, de ahí que los inversores se pregunten si otros participantes del mercado podrían enfrentarse a un resultado similar.

– Unsecured derivatives and options trading on Deribit

– $650 million of unsecured debt with Voyager

Offering protocols/portfolio companies 8-10% APY on their cash balancesWhat else?

— Dylan LeClair (@DylanLeClair_) June 22, 2022

Aunque no hay forma de saber cómo operan las empresas centralizadas de préstamos y rendimientos en base a tenencias de criptomonedas, es importante entender que una sola contraparte de un contrato de derivados no puede crear un riesgo de contagio.

Un exchange de criptoderivados podría ser insolvente, y los usuarios sólo lo notarían al tratar de retirar. Ese riesgo no es exclusivo de los mercados de criptomonedas, pero aumenta exponencialmente por la falta de regulación y las débiles prácticas de presentación de informes financieros.

¿Cómo funcionan los contratos de futuros de criptomonedas?

El típico contrato de futuros ofrecido por el Chicago Mercantile Exchange (CME) y la mayoría de los exchanges de criptoderivados, incluidos FTX, OKX y Deribit, permiten al usuario apalancar su posición depositando un margen. Esto significa negociar una posición mayor frente al depósito original, pero hay un detalle.

En lugar de especular con Bitcoin o Ether (ETH), estas plataformas ofrecen contratos de derivados, que tienden a seguir el precio del activo subyacente, pero están lejos de ser el mismo activo. Así, por ejemplo, no hay forma de retirar sus contratos de futuros, y mucho menos de transferirlos entre diferentes exchanges.

Además, existe el riesgo de que este contrato de derivados se desvincule del precio real de la criptomonedas en los exchange regulares al contado como Coinbase, Bitstamp o Kraken. En pocas palabras, los derivados son una apuesta financiera entre dos entidades, por lo que si un comprador carece de margen (depósito) para cubrirlo, el vendedor no se llevará las ganancias consigo.

¿Cómo gestionan los exchanges el riesgo de los derivados?

Hay dos maneras en que un exchange puede manejar el riesgo de un margen insuficiente. Un “clawback” significa quitar las ganancias a la parte ganadora para cubrir las pérdidas. Esa era la norma hasta que BitMEX introdujo el fondo de seguro, que se desprende de cada liquidación forzosa para hacer frente a esos imprevistos.

Sin embargo, hay que tener en cuenta que el exchange actúa como intermediario porque toda operación en el mercado de futuros necesita un comprador y un vendedor del mismo tamaño y precio. Independientemente de que sea un contrato mensual, o un futuro perpetuo (swap inverso), tanto el comprador como el vendedor deben depositar un margen.

Los inversores en criptomonedas se preguntan ahora si una exchange podría ser insolvente o no, y la respuesta es sí.

Si un exchange maneja incorrectamente las liquidaciones forzadas, podría afectar a todos los traders y negocios involucrados. Un riesgo similar existe para los exchange al contado cuando las criptomonedas reales en sus tesorerías son más cortas que el número de monedas reportado a sus clientes.

Cointelegraph no tiene conocimiento de nada anormal respecto a la liquidez o solvencia de Deribit. Deribit, junto con otros exchanges de criptoderivados, son una entidad centralizada. Por lo tanto, la información disponible para el público en general es menos que ideal.

La historia demuestra que la industria centralizada de las criptomonedas carece de prácticas de información y auditoría. Esta práctica es potencialmente perjudicial para todos los individuos y empresas implicados, pero en lo que respecta a los contratos de futuros, el riesgo de contagio se limita a la exposición de los participantes a cada exchange de derivados.

Los puntos de vista y las opiniones expresadas aquí son únicamente las del autor y no reflejan necesariamente las opiniones de Cointelegraph.com. Cada inversión y movimiento comercial implica un riesgo, debes realizar tu propia investigación al tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.