Vendedores en corto siguen atacando a las acciones mineras de Bitcoin

Impulsados por el aumento de la demanda de espacio de bloque de Bitcoin (BTC), alimentada por las inscripciones de Ordinals y la manía por la memecoin BRC-20, PEPE, los mineros se han convertido en beneficiarios directos de un repentino auge de las comisiones por transacción que ha aumentado sus beneficios.

Este aumento ha provocado un incremento sin precedentes del número medio de transacciones y, en consecuencia, de los ingresos por bloque de BTC minado.

Datos de un reciente informe de Glassnode arrojan luz sobre el aumento de los ingresos de los mineros en mayo, ya que obtuvieron un total de 12.9 BTC en recompensas mineras por bloque, con unos ingresos por tasas que superaron las subvenciones por quinta vez en la historia de Bitcoin.

Datos de CoinMetrics subrayan aún más este fenómeno, revelando que el 8 de mayo los mineros generaron la asombrosa cifra de USD 41.16 millones en ingresos diarios, un nivel no visto desde finales de abril de 2022, cuando Bitcoin cotizaba en la zona de USD 40,000.

Y aunque sus ingresos diarios han disminuido desde ese pico, la suma de los totales acumulados de los últimos 30 días muestra que los mineros de Bitcoin han ganado un total acumulado de casi mil millones de dólares en BTC, algo que no está nada mal para un mercado bajista.

Sin embargo, a pesar de esta reactivación de los ingresos, los dos mayores mineros de Bitcoin que cotizan en bolsa por capitalización bursátil, Riot Platforms (RIOT) y Marathon Digital Holdings (MARA), han caído significativamente en el último mes.

Al 23 de mayo, RIOT y MARA estaban un 16.16% y un 21.33% por debajo de sus respectivos máximos de abril.

Esta evolución de los precios ha suscitado inquietud entre los inversores, lo que se refleja en la gran cantidad de posiciones cortas abiertas actualmente en ambos valores.

Analicemos el sentimiento del mercado captado por el interés a corto plazo y el potencial de una ruptura técnica en los valores mineros de Bitcoin.

Los mercados tradicionales se muestran escépticos ante los mineros de BTC

Al comparar la rentabilidad de RIOT y MARA con la de BTC en lo que va de año, es evidente que ambas se han beneficiado de lo que se conoce como efecto beta apalancado. La beta apalancada en este caso sugiere que cuando el valor de Bitcoin se aprecia, estas acciones obtienen mejores resultados. Por el contrario, cuando Bitcoin cae, se enfrentan a un mayor riesgo a la baja.

El aspecto intrigante aquí es que, a pesar de los impresionantes rendimientos de RIOT y MARA en lo que va de año, y del aumento de sus ingresos en el último mes, los porcentajes de interés corto en cada una de ellas siguen siendo alarmantemente altos.

Esto se comprueba dividiendo el número total de acciones vendidas en corto por el float total (cantidad de acciones disponibles para la negociación pública).

Por ejemplo, si una empresa tuviera 10 millones de acciones disponibles para su negociación pública (el float), y hubiera 1 millón de acciones vendidas en corto, el interés en corto % float sería del 10%.

Los detalles varían, pero en términos generales, los importes inferiores al 5% se consideran bajos y los superiores al 10% se consideran altos y, por tanto, vulnerables a las presiones a la baja.

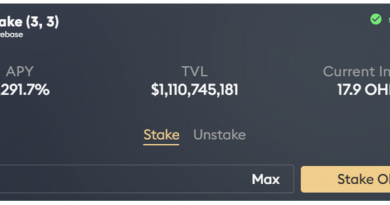

Según datos del Nasdaq, MARA tiene actualmente un 25.68% de su capital en descubierto:

Mientras que RIOT tiene un 13.48%:

Esto indica que Wall Street y el sector financiero heredado en general siguen sin impresionarse por la fortaleza que Bitcoin y sus mineros han mostrado en la primera mitad de 2023 y esperan cierta reversión a la baja en un futuro cercano.

Es cierto que hay muchos argumentos válidos para esta tesis bajista:

- RIOT ya ha subido un 234% y MARA un 174% en lo que va de año.

- La inminente hostilidad reguladora, como la propuesta de la Casa Blanca de un impuesto del 30% sobre la minería de Bitcoin, y la investigación de la SEC sobre MARA.

- La incertidumbre en torno al debate sobre el techo de la deuda estadounidense y sus implicaciones para los mercados bursátiles.

Y la lista sigue.

Pero mientras el escepticismo prevalece entre los especuladores, el análisis técnico ofrece una perspectiva contraria sobre el potencial alcista de las acciones mineras. Analicemos la señal técnica que sugiere que esta venta podría ser exagerada, y si es un buen momento para que los cortos fuera de juego consideren ir a cubrir.

Las estrellas se alinean para un estrangulamiento de posiciones cortas

Lo más destacable de los impresionantes primeros meses que han tenido RIOT y MARA en 2023 es que, a pesar de haber subido varios múltiplos desde enero, ninguna de las dos parece estar sobrevalorada desde un punto de vista técnico. Una señal de lo deprimidas que estaban sus precios en 2022.

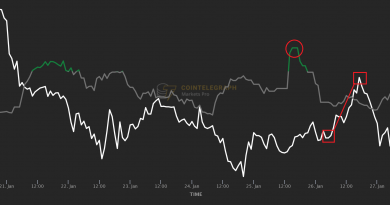

Esto se ve resaltado por el hecho de que, aunque han subido un 242% (RIOT) y un 183% (MARA) en lo que va de año, ambas están todavía a más del 80% de sus máximos históricos de 2021 y acaban de volver a cruzar sus medias móviles de 200 días (línea roja en el gráfico).

Como se muestra a continuación, en abril fue la primera vez que MARA cotizó por encima de todas sus medias móviles desde finales de diciembre de 2021, cuando cotizaba en el rango de USD 30. Más alentador es el hecho de que a lo largo de mayo ha estado volviendo a probar y hasta ahora manteniendo esta ruptura.

Como muestra la flecha de arriba, la última vez previa a esta que MARA rompió por encima de su media móvil de 200 días después de haberse mantenido por debajo fue en julio de 2020, cuando su cotización rondaba los USD 1.30.

Tras esa ruptura de los 200 días, mantuvo la línea de tendencia durante los dieciocho meses siguientes y alcanzó un máximo histórico de más de USD 76 en noviembre de 2021.

No es un mal retorno de la inversión.

Un comportamiento similar está mostrando también RIOT, que rompió por última vez por encima de su MA de 200 días (línea roja) cuando rondaba los USD 2 en mayo de 2020, antes de hacer máximos por encima de los USD 71 tan solo 8 meses después, en febrero de 2021.

Sin duda, un precursor alcista.

Si Bitcoin es capaz de recuperar el impulso que perdió en mayo, recuperar la marca de USD 30,000, y comenzar un tramo al alza en junio, los analistas deben estar atentos a que las acciones mineras de BTC continúen su rendimiento superior debido al efecto beta apalancado, y el interés de vender en corto excesivo que puede verse obligado a cubrir lo que empujaría los precios al alza.

Alternativamente, si Bitcoin continúa su tendencia a la baja en el verano, entonces estas acciones caerán casi con toda seguridad más que el precio de BTC sobre una base porcentual.

En cualquier caso, será un interesante nicho de mercado al que habrá que seguir la evolución hasta el cierre mensual.

Este artículo no contiene consejos ni recomendaciones de inversión. Toda inversión y operación comercial conlleva riesgos, por lo que los lectores deben realizar su propia investigación antes de tomar una decisión.

Este artículo es para fines informativos en general y no pretende ser ni debe ser tomado como asesoramiento legal o de inversión. Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.