Un interés abierto de 13 mil millones de dólares en futuros de Bitcoin refleja el gran optimismo de los traders profesionales

El precio de Bitcoin (BTC) se recuperó en un 27% solo tres días después de probar el soporte de los USD 31,000 y hoy los alcistas recuperaron el nivel de los USD 40,000.

Esta rápida recuperación se produjo a pesar de que el activo digital experimentó una de las mayores liquidaciones del lado de las compras en un solo día, cuando USD 1.5 mil millones fueron barridos de los libros. Curiosamente, los traders de contratos de futuros parecen haber regresado con un apetito aún mayor.

Luego de un evento de liquidación tan grande, un mayor apetito por parte de los traders de futuros es algo inesperado, pero los inversores profesionales están capacitados para cubrir sus posiciones y ejecutar estrategias complicadas que involucran opciones.

Para evaluar el impacto de las liquidaciones recientes y comprender mejor cómo se han posicionado estos traders de futuros, debemos comenzar analizando el interés abierto. Grandes reducciones en este indicador podrían mostrar que los traders fueron tomados por sorpresa y actualmente no están dispuestos a agregar posiciones.

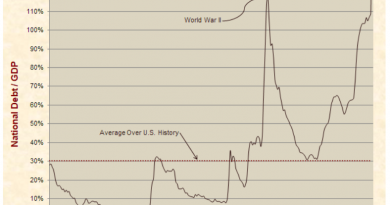

Como señalan los datos anteriores, el interés abierto de los futuros de BTC alcanzó un máximo histórico de USD 13 mil millones el 14 de enero, un aumento del 74% con respecto al mes pasado.

Para aquellos que no están familiarizados con los contratos de futuros, los compradores y vendedores se emparejan en todo momento. Cada contrato en una posición larga está apostando a que el precio seguirá subiendo y se ha negociado con una o más entidades dispuestas a venderlo en corto.

Los mercados de futuros sobrevivieron la prueba del colapso

La rápida recuperación de Bitcoin de su reciente mínimo es una señal de que que los traders están dispuestos a tomar riesgos y, por lo tanto, no se ven afectados por esos grandes cambios del precio, o que la mayor parte de esta actividad se compone de operaciones de cobertura y arbitraje.

Las estrategias de cobertura se utilizan para brindar protección a los traders. Por ejemplo, vender contratos de futuros y al mismo tiempo mantener una posición BTC más grande en una billetera fría. Mientras tanto, las estrategias de arbitraje también implican poca o ninguna exposición direccional, lo que significa que las oscilaciones de precios no afectan el rendimiento comercial. Cualquiera podría vender contratos de futuros de BTC a más largo plazo mientras compra el perpetuo, con el objetivo de beneficiarse de las eventuales distorsiones del precio.

La mejor manera de analizar si las operaciones direccionales y las apuestas de apalancamiento han estado dominando la escena es observar la prima de futuros y la tasa de financiación de futuros perpetuos.

Estos indicadores tienden a mostrar grandes oscilaciones durante variaciones inesperadas del precio si las operaciones de apalancamiento han estado detrás de dicho movimiento. Por otro lado, esas métricas se mantendrán relativamente estables si los traders no tienen exposición direccional porque están implementando principalmente estrategias de cobertura y arbitraje.

La tasa de financiación de los futuros perpetuos apenas se movió

Los contratos perpetuos, también conocidos como swaps inversos, tienen una tasa incorporada, que generalmente es cobrada cada ocho horas. Cuando los compradores (aquellos en posiciones largas) son los que exigen más apalancamiento, la tasa de financiación mostrará un valor positivo. Por lo tanto, los compradores serán los que paguen las comisiones. Este problema es especialmente cierto durante las corridas alcistas, cuando generalmente hay más demanda de posiciones largas.

Como podemos apreciar en gráfico anterior, la tasa de financiamiento ha oscilado entre el 0% y el 2% desde el 5 de enero, una señal de que no se produjo ninguna anomalía. Si hubiera habido momentos de pánico entre los traders de contratos perpetuos, la tasa se habría movido al lado negativo, ya que aquellos que apuestan a la baja (los traders en posiciones cortas) estarían pagando las comisiones.

La tasa de financiación semanal promedio del 1% parece excepcionalmente modesta teniendo en cuenta el repunte del 74% de Bitcoin en las últimas tres semanas.

La prima de los futuros de BTC de 3 meses sigue siendo alta

Los traders profesionales tienden a dominar los contratos de futuros a más largo plazo con fechas de vencimiento fijas. Por lo tanto, al medir cuánto más caros son los futuros en comparación con el mercado al contado regular, un trader puede determinar qué tan alcistas son los otros traders.

Los futuros de fecha fija de 3 meses generalmente deben comerciarse con una prima del 2% o más en comparación con los exchanges al contado regulares. Esto equivale a un rendimiento anualizado del 8%, que también se puede interpretar como una tasa de préstamo, ya que el vendedor está posponiendo la liquidación de su posición.

Cada vez que este indicador desaparece o muestra un valor negativo, es una señal para disparar las alarmas y comenzar a preocuparse. Tal situación, también conocida como backwardation e indica que el mercado se está volviendo bajista.

El gráfico anterior muestra que el indicador se ha mantenido en un mínimo de 4%. Mientras tanto, una tasa del 5% se traduce en un 21% anualizado, que es más alto que las ganancias que ofrecen la mayoría de las aplicaciones de finanzas descentralizadas por depósitos de stablecoins.

Por lo tanto, el indicador ha estado coqueteando con los niveles de sobrecompra, lo que indica optimismo por parte de los traders profesionales. Este dato es una lectura positiva, ya que las recientes oscilaciones inesperadas no han reducido su apetito.

Por el momento, está claro que la volatilidad reciente no ha espantando a los traders de derivados. Mientras tanto, el creciente interés abierto en los futuros y la prima de los contratos 3 meses indican que no hay apuestas considerables sobre una caída o falta de confianza en el mercado.

Los puntos de vista y opiniones expresados aquí son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph. Cada inversión y movimiento comercial implica riesgos, debes realizar tu propia investigación al tomar una decisión.

Sigue leyendo: