Regulación en Blockchain: Mientras EEUU reprime y Europa legisla: ¿Qué hace y qué podría hacer Argentina?

Todos los días estamos recibiendo novedades —y muy fuertes— en el ámbito de las políticas regulatorias y de policía del sector blockchain y de la criptoeconomía.

En general, quienes vemos este sector como algo positivo para el desarrollo de una sociedad mejor desconfiamos de las regulaciones y de los gobiernos. No es para menos: ellos desconfían mucho más de nosotros que nosotros de ellos, y creemos que les gustaría que no existiéramos. No tener que lidiar con esta realidad que les ha salido, justo ahora, cuando ya tenían casi todos los movimientos financieros controlados.

Pero no solo existimos, sino que continuamos viviendo en estas sociedades, con estos gobiernos, y es nuestra responsabilidad indagar y hacer propuestas que tengan más sentido que las que ellos puedan generar. Y que sean implementables.

EEUU reprime y Europa legisla

Luego de escarceos y amenazas la Securities and Exchange Commission de Estados Unidos (SEC), encargada de regular y vigilar los mercados de valores, demandó a Coinbase y a Binance para que dejen de operar en la oferta pública e intercambio de criptoactivos.

Binance es la mayor plataforma de intercambio de criptoactivos, o exchange, con presencia en todo el mundo. Coinbase tiene la mayor operación en los Estados Unidos, y es el que está más insertado en la economía tradicional, ya que cotiza sus propias acciones en el NASDAQ.

El principal argumento de la SEC es que en las plataformas de intercambio que operan estos exchanges, se compran y venden públicamente critpoactivos que son en esencia valores negociables, o securities,y que ni los criptoactivos ni los exchanges tienen la autorización previa de la SEC que es obligatoria por ley.

Este accionar de la SEC llega luego de un extenso listado de medidas que han sido tomadas contra otras plataformas menos notables y contra emisores de criptoactivos en particular. Muchos de estos ataques fueron cerrados con multas y acuerdos para dejar de operar en los Estados Unidos.

Otros tantos, se encuentran librando costosas y arriesgadas batallas judiciales y mediáticas. En el caso de Ripple —una de las cinco criptomonedas con mayor market cap, y notoriamente centralizada—, una jueza recientemente rechazó parcialmente los planteos de la SEC, al no considerar securities los tokens vendidos en exchanges, al público en general.

Algo similar pasa en el sector bancario. La corrida contra los bancos Signature, Silvergate y Silicon Valley Bank (SVB) puso sobre la mesa una aparente antipatía o discriminación de la autoridad de regulación bancaria —la Corporación Federal de Seguro de Depósitos (FDIC)— que fue acusada de discriminar contra los bancos que eran amigables al ecosistema cripto (luego de esa corrida la stablecoin USDC, que operaba con el SVB, perdió un tercio de su capitalización de mercado. Y lo hizo a favor de su competidora USDT, que es vista como menos expuesta a las autoridades regulatorias y al sistema bancario norteamericano).

En suma, el ecosistema blockchain está hoy en pie de guerra con la administración demócrata de Biden, a la que se tilda de enemiga de la innovación, y la acusa de actuar mediante la política que llaman algo así como de “regulación por represión” (regulation by enforcement).

Entretanto, algunos precandidatos republicanos a la presidencia comienzan a utilizar la libertad financiera de la criptoeconomía como tema de campaña. Los proyectos de leyes federales van y vienen pero ninguno toma vuelo. Y los jugadores más importantes están mudando sedes y operaciones hacia otros países.

En Europa la gran novedad de este año 2023 fue la aprobación de la Ley MiCA, con aplicación en toda la Unión Europea pero de entrada en vigor diferida para mediados del año próximo.

En esta densa regulación Europa plantea principalmente someter a requisitos de respaldo y transparencia las emisiones de criptoactivos que representan bienes y/o monedas, y a exigir la aprobación y control por parte de la Autoridad Bancaria Europea (ABE) respecto de las stablecoins significativas por su volumen y circulación, como serían USDC y USDt, que son las únicas que actualmente superan el piso de 5.000 millones de Euros de capitalización de mercado definido por esta ley (y que es improbable que dejen de circular y de estar a disposición de los europeos, sólo porque MiCA o la ABE lo digan).

También se fijan las condiciones de funcionamiento y respaldo que deberán cumplir los proveedores de servicios de criptoactivos, especialmente las plataformas de intercambio y de depósito, y algunos requisitos más o menos predecibles para los Utility tokens.

Pero la Ley MiCA no aplica a los criptoactivos que pudieran ser considerados instrumentos financieros, los que en Argentina llamamos valores negociables, los securities para la ley americana. Es decir, que toda la discusión actual en los Estados Unidos, podría presentarse exactamente igual en Europa, aún bajo la poco esclarecedora (y muy extensa) Ley MiCA.

La tecnología no se mata

Mientras tanto, el Bitcoin se sigue minando y se sigue negociando en precios y volúmenes diarios que si bien están lejos de los picos de dos años atrás, no dejan de sorprender —y a veces de enojar— a quienes no comprenden su valor. Lo mismo Ether y cientos de otros criptoactivos de las más diversas cataduras.

Y también se siguen desarrollando nuevos proyectos y soluciones en blockchain, planteando un desafío creciente a las personas y empresas a las que van dirigidos, y —por supuesto— a los gobiernos y reguladores de todo el globo.

No cabe duda de que están muchas de las mentes más brillantes del mundo avocadas a desarrollar este sector. Matemáticos, informáticos, economistas, estadísticos y criptógrafos, que hablan de cosas que no se ven ni se tocas, que son casi imposibles de comprender para quienes miramos desde el llano… y que mueven mucho dinero. ¿Están locos, son todos estafadores y narcotraficantes, o nos están señalando y abriendo camino hacia un mundo totalmente nuevo, desconocido y mejor?

En mi criterio (y en mi limitada experiencia personal), si Bitcoin subsiste, y si la tecnología y los proyectos en blockchain avanzan es por algo más que por la mera codicia de algunos estafadores del ahorro público, evasores de impuestos y lavadores de dinero de origen ilícito (que, claro, por qué no los habría).

Es la magia de la Internet del valor, de la Web3 (la Internet del leer-escribir-tener), de una tecnología que permite a las personas comunicarse y transferir valor sin intermediarios. Sin siquiera utilizar dinero (o estedinero), que es la forma más universal de comunicarse.

Es la privacidad, la seguridad, la transparencia, la baja de costos, la inclusión financiera y —en definitiva— la promesa de una forma mejor, más libre y más justa de organizarnos en una sociedad digital.

Lo que más preocupa a los gobiernos del mundo es que muchos criptoactivos tienen valor económico real, tienen mercados, son transferibles dentro y fuera de los límites políticos de los territorios y de las jurisdicciones y del poder efectivo de los gobiernos.

Y que se tocan, se enredan y hacen ruido con los sistemas de pago y circulación de las monedas fiduciarias que esos gobiernos controlan, y con las cuales se financian, con los sistemas bancarios, de crédito y de capitales; captan (y ponen en riesgo) el ahorro público, y generan ganancias y patrimonios que no son fáciles de capturar con impuestos.

Y que la tecnología —como las ideas— no se mata.

La relativa tolerancia e incertidumbre de la Argentina

Empujado por la necesidad de supervivencia financiera en una economía represiva, caótica e inflacionaria, pero también por la creatividad, el pensamiento lateral y la mentalidad disruptiva de muchos jóvenes, el ecosistema cripto en Argentina goza de excelente salud. Crece y marca rumbos.

La actitud de las autoridades ha sido en general de tolerancia, o de ignorancia no agresiva. Ha habido pocos eventos regulatorios dignos de mención: en el año 2014 ingresaron las “monedas virtuales” en la mira de la UIF pero sólo en la medida en que fueran movidas por sujetos ya obligados a informar, en 2016 recibimos un sacudón fiscal (por la equívoca inclusión de las “monedas digitales” en la ley del impuesto a las ganancias); en 2022 la AFIP incrementó el foco fiscal en los exchanges locales incorporando sistemas de información y el Poder Ejecutivo limitó las exenciones del impuesto al cheque; en 2022 el Banco Central prohibió a los bancos ofrecer productos cripto a sus clientes; y en 2023 esa prohibición se extendió a las fintechs (los PSP).

Aparte de ello la tolerancia con las plataformas locales de intercambio se mantiene, y el acceso a las mismas está disponible para cualquiera, para comprar o vender los principales criptoactivos, sea contra pesos o contra dólares, sea para entrar o salir con fiat o con cripto.

Estos exchanges intentan hacer buena letra, autorregularse y aplicar estándares de KYC aún más estrictos que los que la ley exige a bancos y a agentes de liquidación y compensación (ALyC) del mercado de capitales formal.

No sólo por preservar su buena reputación, sino por el miedo a que los bancos les cierren las cuentas y les impidan operar con dinero fiduciario, lo que implicaría la inmediata muerte de su principal negocio. Un negocio que ya tiene entre 5 y 10 millones de cuentas abiertas en el país.

En ese punto nos encontrábamos en Argentina, cuando alguien hizo incluir en el proyecto de reformas de la Ley de Lavado de Activos la creación de un Registro de Proveedores de Servicios de Activos Virtuales (PSAV), y el otorgamiento a la Comisión Nacional de Valores (CNV) de una carta blanca para regular y supervisar todas las actividades vinculadas con el intercambio, depósito, transferencia y administración de cripoactivos.

El proyecto no tuvo debate ni análisis alguno, y excede notoriamente el objeto del resto de ley, que consiste en actualizar las reglas de control de lavado de activos a los nuevos estándares del GAFI, lo cual sí incluía abarcar a los PSAV como sujetos obligados a registrarse y a informar ante la UIF.

Lo cierto es que este registro y la delegación regulatoria —que no estaban en el proyecto del Poder Ejecutivo— ya tienen media sanción de Diputados. Estimo que pronto habremos de saber si el Senado lo hace ley, y si el Poder Ejecutivo la promulga.

Ahora —sea que el proyecto de delegación regulatoria en la CNV prospere o no—, en el contexto internacional antes referido, y en el estado actual de maduración del ecosistema blockchain en Argentina, cierto es que el movimiento hacia cierta regulación parece inminente.

Regular, para qué

Si de regulación se trata, es importante establecer primero la finalidad y la eficacia del sistema que se quiera establecer.

El interés más genuino y sustancial del regulador para establecer un sistema de policía sobre la criptoeconomía es el riesgo del ahorro público: preservar al mercado de estafas, abusos e insolvencias negligentes. Preservar a las personas y al mercado del riesgo de crédito y del riesgo moral de los malos actores.

Se trata de riesgos especialmente difíciles de evaluar para los usuarios debido a las asimetrías de información y al costo de superar esas asimetrías. Y cierto es que las pérdidas que van más allá del riesgo previsiblemente asumido por un usuario responsable afectan los legítimos intereses de las personas que las padecen, y también afectan negativamente a la seguridad jurídica y a la productividad y eficiencia de toda la economía.

Aparte de este interés negativo de la regulación es posible identificar un interés u objetivo positivo y circunstancial: una regulación adecuada puede facilitar el crecimiento de un nuevo mercado, el acceso de las empresas argentinas a oportunidades de financiación y de inversión, generar mayor inversión y trabajo en este promisorio sector de la economía.

Máxime si se trata de aprovechar la oportunidad que brindan los vacíos y hostilidades que están generando las economías más desarrolladas.

Otras posibles finalidades regulatorias (por ejemplo, la recaudación fiscal o el control de lavado) deben ser analizadas dentro del ámbito de cada uno de esos sistemas en particular (tributario, control de lavado), sujetas a las propias dinámicas y principios de la política fiscal, de la adecuación a la política internacional (GAFI, FMI, etc.). Como de hecho —y mal o bien—, se ha venido haciendo hasta el momento.

Al no comprometer la tutela del ahorro público o los derechos de los usuarios, deberían evitarse que estos temas distorsionen el diseño y debate de una regulación global del ecosistema blockchain.

Por otra parte la eficacia —en el derecho administrativo se la denomina razonabilidad, adecuada proporción entre los medios empleados y los fines perseguidos— de las medidas que se tomen debe condicionar el diseño y dictado de las mismas.

Aprobar medidas incumplibles o no exigibles, también produce inseguridad jurídica, arbitrariedad y un sistema ineficiente, porque genera restricciones asimétricas, arbitrariedades, sanciones sólo para unos pocos. Y en nada contribuyen a proteger el ahorro público.

Entonces, la regulación que aquí se plantea procurar es aquella que sea útil y eficaz para la tutela del ahorro público, sin dejar de tener en cuenta el efecto positivo que pueda lograrse para el crecimiento del ecosistema.

Regular, sobre qué

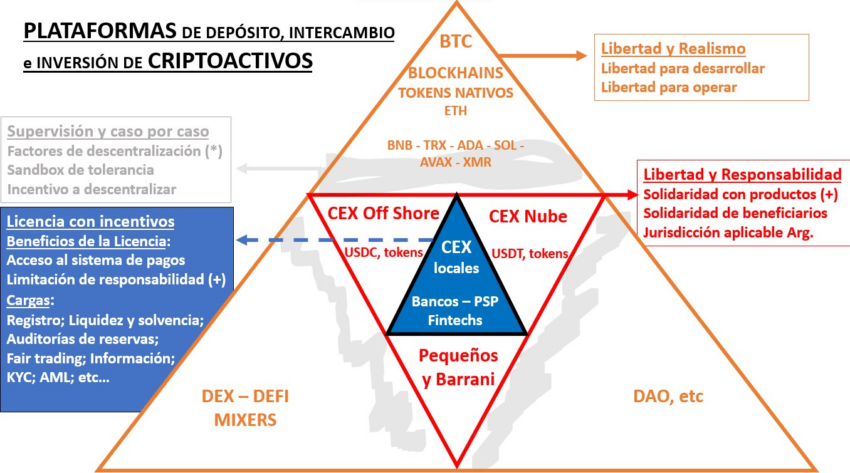

Veamos ahora la materia sobre la cual se llama a regular. Creo que el criterio central que debe guiar la comprensión de este ecosistema al momento de su regulación es el de la descentralización. No por nada a la tecnología blockchain se la llama “tecnología de registro distribuido” (TRD, o DLT, por decentralized ledger technology).

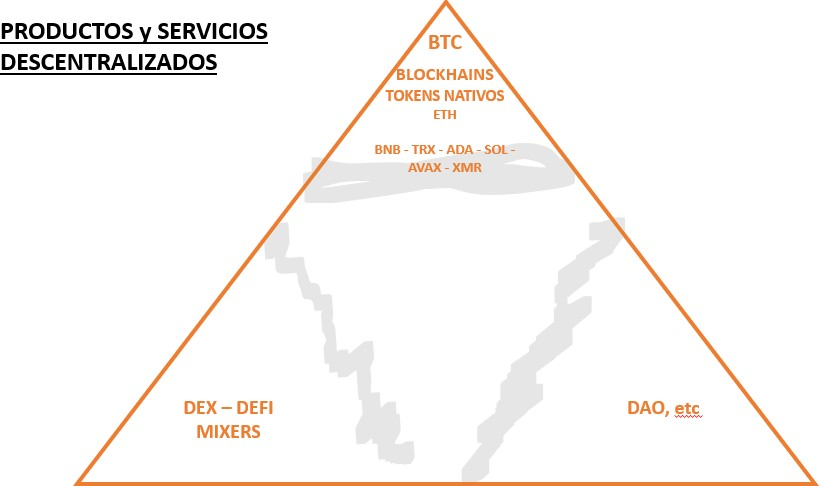

En el ecosistema blockchain hay muchos productos y actividades de muy distinta tipología y hasta sustancia. Simplificando al máximo este complejo y cambiante universo, (y sin desconocer la utilidad de otras clasificaciones usuales), diría que hay criptoactivos descentralizados y centralizados, y que hay servicios o actividades también descentralizadas y centralizadas.

El criterio de clasificación es la descentralización, el grado de descentralización, porque la descentralización es el gran hallazgo y el valor de blockchain: un protocolo que se puede desplegar en Internet, y funcionar sin depender de nadie en particular.

Así, en los casos de máxima descentralización, sea de ciertos criptoactivos (Bitcoin, Ether), o de ciertos servicios o redes (por ejemplo las plataformas de intercambio y de inversión Uniswap, Sovryn, o los protocolos de mixers como Tornado Cash), no hay cuestión que pueda ni que tenga sentido ser regulada.

Estos criptoactivos y servicios descentralizados no responden a ninguna orden regulatoria, ni sus usuarios asumen riesgo de crédito alguno.

Los precios de mercado de estos criptoactivos y servicios podrán oscilar y producir ganancias o pérdidas, y algún protocolo descentralizado podrá fallar o ser violentado, pero en ningún caso existe un emisor que pueda cumplir o dejar de cumplir con sus promesas (porque no existen tales promesas o no existe tal emisor), ni que pueda recibir instrucciones o sanciones por no cumplirlas.

Es cierto que en los productos y servicios descentralizados existen riesgos técnicos, de diseño y de seguridad, pero el código de los protocolos descentralizados es abierto, irrestrictamente disponible para la auditoría de cualquiera. Por ello se puede presumir que son riesgos que se asumen en forma libre e informada.

Y la falta de información no ha de ser imputable a nadie más que a quien lo asume. Tal vez —y solo tal vez, el tema es debatible—, a quien se aprovecha de una característica del diseño (¿Una falla?) para enriquecerse a costa de terceros de una forma no prevista por los jugadores de buena fe.

Pero hay blockchains descentralizadas, y las hay también que son centralizadas, o relativamente centralizadas. Y aún es posible —apoyados en la seguridad de una blockchain más o menos centralizada— emitir criptoactivos que funcionan como descentralizados, en los cuales el emisor se desprende totalmente del interés y del poder y decisión.

De los unos y de los otros cotizan en las plataformas como Binance y Coinbase, y son los que la SEC considera securities, y no le gusta que se negocien sin su autorización.

La discusión sobre el tema es ardua (está insumiendo millones de dólares en honorarios de abogados). Y es que la descentralización es una cuestión de grados, matices, factores y criterios, y por ello existen grises: protocolos que son medianamente descentralizados, que están en transición hacia una mayor descentralización, o bien otros que invocan una descentralización solo aparente, solo como pantalla de un gobierno y operación —de un negocio, en fin— que son esencial e intencionadamente centralizados.

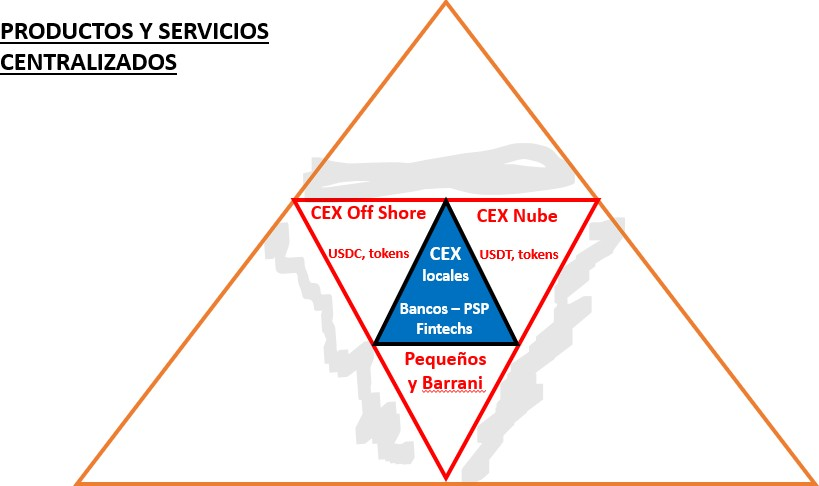

Y hay también —por supuesto— servicios de depósito, de intercambio o de inversión de criptoactivos que son totalmente centralizados, y que ni siquiera están desarrollado sobre blockchain.

Ellos sólo se vinculan con el ecosistema porque prestan estos servicios a los propietarios de criptoactivos. Algunos más prolijos y con base de negocios real en alguna economía desarrollada, otros más fronterizos e inasibles.

Entre estos prestadores de servicios (los hay prolijos y también fronterizos), están las plataformas de depósito y de intercambio con sede legal y base de negocios en Argentina, que aspiran a brindar a sus clientes el servicio de intercambio por pesos y por dólares, además de otros servicios para sus criptoactivos, como trading y el acceso a plataformas de inversión.

Los ejes posibles de una regulación sana

Ya dije que las plataformas y protocolos descentralizados no son materia de regulación ni necesaria, ni útil ni posible.

En los casos de criptoactivos y de plataformas centralizados, en cambio, las personas que acceden a ellos quedan sujetas al riesgo de crédito —a veces— y al riesgo moral —siempre—, de quien propone y dispone sobre las características, promesas y funcionalidades del criptoactivo, del protocolo o de la plataforma.

En estos casos, hablar de regulación comienza a tener sentido. También hay riesgos técnicos y de seguridad, pero la regulación tiende a ser menos útil en este campo, pues aquí el mayor interesado en tener un buen estándar es el propio organizador o prestador del servicio (y suele estar, además, mejor capacitado para evaluarlo que el regulador).

Bien, sabemos que en los productos y servicios centralizados el ahorro público está en riesgo. Pero aún ahí vuelve a aparecer la cuestión de la eficacia, de la posibilidad y el interés en hacer cumplir regulación alguna que tienda a mitigar o controlar los riesgos moral y de crédito.

Porque de nada sirve prohibir la emisión y circulación de un criptoactivo o la prestación de un servicio, si a pesar de ser éste centralizado, su emisión y control son ejercidos desde algún lugar remoto, o bajo alguna pantalla eficaz de ocultamiento de los responsables.

El carácter transnacional y el ambiente criptográfico y anónimo en el que se mueven los criptoactivos plantea un nivel de inalcanzabilidad que es materialmente distinto que el de todos los servicios conocidos del mundo tradicional y aún del mundo digital de la Web2.

Algo —la verdad es que no mucho— para limitar la total libertad de estos cripoactivos es lo que llegan a hacer los cañones del gobierno y los incentivos de los desarrolladores por acceder al enorme mercado de los Estados Unidos. Pero respecto de nuestro pequeño mercado, la criptoeconomía mundial gira totalmente fuera del alcance de los cañones y radares de nuestro más que modesto gobierno.

Y si nada se puede regular útilmente con quienes se esconden, por qué y para qué habría que hacer algo con quienes dan la cara.

Entonces, ¿Es que nada se puede hacer para preservar el ahorro público, tampoco en el campo de productos y servicios blockchain centralizados y de los servicios de criptoactivos?

Dos cosas sí se pueden hacer, dos reglas (o dos series de reglas) que se pueden seguir en una regulación sana. La primera es de derecho común: hacer responder legalmente y en forma amplia ante sus usuarios a quienes actúan fuera del radar regulatorio.

La segunda regla es de derecho administrativo: consiste en brindar beneficios regulatorios a quienes se avienen a operar bajo reglas predeterminadas de responsabilidad y transparencia.

La primera regla aplicaría para todos los criptoactivos y servicios de criptoactivos centralizados, o que no tengan un nivel mínimo de descentralización y transparencia que permita descartar el riesgo de crédito y el riesgo moral inherente a la centralización de las decisiones.

La regla consiste en dar lo mejor que el derecho de fondo puede ofrecer: una herramienta o acción legal al usuario o inversor para demandar una adecuada indemnización en caso de incumplimiento de las obligaciones, promesas o expectativas legítimas generadas.

¿Para reclamar a quién? A todos aquellos que lucraron con la emisión, colocación, comercialización y promoción del criptoactivo o servicio centralizado. ¿Para reclamar ante quién? Ante la justicia del lugar en que se accedió a ese criptoactivo o servicio por parte del usuario damnificado.

Esta regla no es nada que salga de los estándares del derecho del consumidor (Leyes 24.240 y 26.993). Pero tal vez sea necesario especificar mejor cuál es el riesgo del consumidor que merece legítima protección, y el alcance de la indemnización.

Naturalmente, no la variación de precios de un criptoactivo por las meras fuerzas del mercado. Pero posiblemente sí el recupero del costo de una inversión realizada en un criptoactivo centralizado que fue manipulado por su emisor, y/o por un exchange centralizado. Son cuestiones a profundizar.

Tanto para hacer efectiva la responsabilidad civil como —en su caso— la responsabilidad penal, lo más importante es garantizar al damnificado una regla clara y explícita de competencia territorial accesible como usuario. Brindar la jurisdicción del lugar de utilización o acceso, aún cuando las condiciones predispuestas por el responsable establecieran cualquier otra jurisdicción.

Las cláusulas de prórroga de jurisdicción deben ser consideradas nulas. Esta regla también es consistente con el derecho del consumidor (CCCN art. 2654 y Ley 26.993, art. 50), y es razonable porque hace referencia a una jurisdicción relevante a la relación jurídica: el lugar donde se consolidó el negocio con el usuario, el hecho, la aceptación, en su caso el engaño.

Eso es todo. Eso, y la justicia penal para los casos en que el incumplimiento hubiera consistido además en un delito. No vale la pena desgastar ni engrosar las estructuras burocráticas regulatorias para actuar contra quienes vuelan, o pueden hacerlo, fuera del radar.

La segunda regla parte de la base de reconocer el hecho de que si en el mundo de la criptoeconomía es posible moverse fuera del radar regulatorio, debe preverse un incentivo para que haya algunos emisores de criptoactivos o prestadores de servicios centralizados, que se avengan a aceptar determinado estándar que el regulador considere conveniente para preservar al usuario de sus riesgos tutelables (riesgo moral y riesgo de crédito).

Para los prestadores de servicios, los incentivos regulatorios consistirían en permitirles el acceso y la interacción con el sistema de pagos (cuentas CBU y CVU), y la limitación de la responsabilidad respecto de lo que se realice dentro del cumplimiento de las regulaciones obligatorias y con criptoactivos descentralizados, o bien con criptoactivos centralizados que a su vez cumplan con el estándar regulatorio.

Para los usuarios de estas plataformas centralizadas registradas, la mayor ventaja sería contar con reglas de separación de patrimonios, que le aseguren disponibilidad de los bienes en custodia del exchange.

En el mercado de capitales tradicional rige el sistema de depósito colectivo por el cual se encomienda la custodia de los activos (acciones, títulos de deuda) a la Caja de Valores, que actúa como Agente Depositario Central de Valores, lo cual independiza los activos de los usuarios del riesgo de crédito de los operadores (Ley 20.643, Cap. III).

Este sistema es lo que viene a sustituir la blockchain para los usuarios que operan y resguardan sus criptoactivos en forma descentralizada sobre sistemas descentralizados, y es la mejor explicación de por qué esos casos no requieren de regulación ni protección legal.

Pero en el mundo de las plataformas centralizadas reguladas, la forma en que se realice el depósito, la guarda de los criptoactivos es algo a evaluar: ¿Depósito colectivo, prueba de reservas, fideicomiso de reservas? En este tipo de activos, una mayor centralización en una plataforma independiente (v.gr. una plataforma de depósito colectivo) puede significar mayor seguridad jurídica, pero no necesariamente implica mayor seguridad tecnológica.

¿Debe permitirse a los exchanges centralizados regulados operar con criptoactivos no regulados ni autorizados? La respuesta es sin duda afirmativa respecto de aquellos criptoactivos que tengan un alto nivel de descentralización.

Respecto de los demás no tendría sentido prohibirla (si tampoco se le prohíbe a los exchanges no regulados) pero sí debería quedar claro que en caso de operar con ese tipo de activos, se expone íntegramente la responsabilidad civil del exchange. Es otro incentivo para que en el mundo regulado, se opere con los estándares fijados por el regulador.

Para los emisores de criptoactivos centralizados, también puede aplicarse la regla de limitación de responsabilidad (del emisor y de todos los que actúan en la organización, promoción y comercialización), y eventualmente su interacción con el sistema de pagos.

Esto último parecería más inusual (aunque no imposible), ya que los criptoactivos en general no actúan contra moneda fiduciaria, sino que se suscriben y se rescatan, o se perciben sus beneficios contra otros criptoactivos.

Se acabó la discusión sobre si son o no son valores negociables: los criptoactivos centralizados autorizados por la regulación serían valores negociables, sustancialmente iguales a los que hoy aprueba la CNV como acciones u obligaciones negociables. Bienvenidos a la web3 las bolsas de comercio, el Mercado Abierto Electrónico (MAE).

De allí que otro incentivo regulatorio razonable y equitativo sería garantizarle también a este tipo de emisiones los mismos beneficios fiscales de que gozan aquellos, aunque ya he dicho que las cuestiones fiscales deberían ser tratadas con el sistema de tributario, y no en este marco.

Las cargas regulatorias que los prestadores de servicios y los emisores de criptoactivos centralizados deberían aceptar a estos efectos serían similares a los del mercado de capitales tradicional: reglas de liquidez y solvencia, de transparencia en la información, manejo de reservas, auditorías independientes, verificaciones administrativas, aprobaciones y autorizaciones previas, etc. etc.

Nos quedan las zonas grises. Los criptoactivos y protocolos que no son ni enteramente descentralizados ni claramente centralizados. Estos no van a aplicar a una licencia ni cumplir con una regulación (si lo hicieran se les aplicaría esa regulación del mudo centralizado, pero ello es improbable).

Entonces, la cuestión se reduce a determinar, caso por caso, si se trata de un sistema descentralizado o no, en base a principios, factores y criterios de descentralización que pueden ser enunciados legalmente.

Caso por caso, pero no para que lo evalúe con carácter universal y a priori una autoridad de policía administrativa. Ello sería inacabable, parcial, insuficiente, inútil. Caso por caso, para que sea definido por la autoridad judicial a la cual un determinado damnificado concurra con un reclamo en particular, contra un responsable en particular.

Por último, y referido también a esta zona gris, podría evaluarse la utilidad de que la regulación ofreciera ciertas zonas seguras (safe harbours, sand boxes) para que los protocolos que nacen centralizados, pero se encaminan de buena fe hacia su descentralización, puedan transitar por un camino que no exponga la responsabilidad de sus desarrolladores más allá de su obligación de buena fe y de razonable diligencia.

Sería un régimen voluntario, eventualmente útil y beneficioso para promover los productos y los servicios descentralizados.

Porque es la descentralización el valor a preservar.

Resumiendo

En síntesis, el enfoque regulatorio sobre el que se propone avanzar contempla:

- Reconocer y respetar que los productos y servicios descentralizados se continúen desarrollando en forma independiente de cualquier regulación.

- Evitar una persecución regulatoria contra los productos y servicios no descentralizados, pero facilitar al usuario el reclamo ante desarrolladores, promotores y comercializadores de tales productos y servicios centralizados, haciéndolos responsables y demandables en el país ante incumplimientos de obligaciones, promesas y expectativas legítimas generadas para los usuarios. Establecer factores y criterios relevantes de descentralización para guiar al juez en la identificación de cuándo los casos intermedios merecen ser considerados descentralizados y cuándo no.

- Beneficiar con el acceso al sistema de pagos y con la limitación de responsabilidad a los prestadores de servicios de depósito, intercambio e inversión de criptoactivos que se avengan a registrarse y a cumplir con los estándares de transparencia, solvencia y buen gobierno que establezca la autoridad regulatoria. Lo mismo respecto de los emisores de criptoactivos centralizados, incluso aquellos que califiquen como valores negociables.

- Preservar una zona segura, con limitación de responsabilidad y normas de transparencia y buen gobierno, para el desarrollo de nuevos productos y servicios destinados a la descentralización, mientras transitan el camino hacia dicha descentralización.

Sobre el autor

Ricardo Mihura Estrada es abogado argentino, especialista en impuestos y mercados regulados y Presidente de la ONG Bitcoin Argentina. Es socio fundador del estudio jurídico Leverone & Mihura Estrada desde donde asesora a compañías y transacciones en el sector.

Comenzó a escribir y compartir sobre bitcoin en 2016, actualmente es profesor en la UCEMA y en la Diplomatura de Criptoeconomía y Derecho y ha publicado numerosos artículos sobre tributación, regulación y criptoactivos.

Descargo de responsabilidad

Descargo de responsabilidad: De conformidad con las pautas de Trust Project, este artículo de opinión presenta la perspectiva del autor y puede no reflejar necesariamente los puntos de vista de BeInCrypto. BeInCrypto sigue comprometido con la transparencia de los informes y la defensa de los más altos estándares periodísticos. Se recomienda a los lectores que verifiquen la información de forma independiente y consulten con un profesional antes de tomar decisiones basadas en este contenido.

Patrocinado