ReDeFiniendo el crecimiento: Las tendencias innovadoras afectan a la evolución de la tecnología blockchain

A lo largo del último año, el espacio de las finanzas descentralizadas ha estado causando revuelo en el sector financiero, basándose en la tecnología blockchain para descentralizar una multitud de servicios bancarios. La adopción de servicios DeFi ha ido en constante aumento, y todo tipo de activos se están abriendo paso en la blockchain.

Con los tokens no fungibles popularizando las representaciones de propiedad de arte digital, la tecnología blockchain se está colando en los lugares más inesperados, y DeFi está impulsando su expansión. Estos tokens únicos y a veces bastante valiosos son especialmente relevantes hoy en día, con las galerías de arte cerradas debido a las restricciones relativas a la pandemia mundial y las experiencias culturales que ahora tienen lugar en línea más que nunca.

Durante el año 2020, DeFi presenció una explosión en los tipos de formas de generar liquidez, con mercados de productos financieros, tokens sociales y de gobernanza basados en la comunidad, y piezas de arte únicas. Hoy en día, una cantidad significativa de Bitcoin (BTC) se utiliza como depósito de valor, pero no es para eso para lo que fue creado. Los tiempos de transacción lentos, las altas tarifas y un historial de aumento de valor dificultan el uso de Bitcoin como sistema de pagos, pero eso no ha impedido que la industria de blockchain cree otros.

La llegada de los contratos inteligentes programables catalizó la formación de nuestro moderno ecosistema financiero descentralizado, haciendo que los servicios financieros sean accesibles a cualquier persona con una conexión a Internet. Los costosos gastos generales de los bancos centralizados han hecho que las transferencias internacionales sean lentas y antieconómicas para la mayoría de los casos de uso. Sin embargo, mediante la aplicación de un conjunto de protocolos entrelazados, las finanzas descentralizadas ofrecen formas alternativas de distribuir valor a diferentes comunidades de todo el mundo.

El sistema financiero tradicional funciona para la mayoría, pero podría hacerlo mucho mejor. Aunque la blockchain no está del todo preparada para tomar el relevo, las redes descentralizadas actuales tienen grandes ambiciones, y a medida que el acceso a los activos digitales sigue mejorando, la gente de todo el mundo se relaciona cada vez más con la economía global sin intermediarios de confianza, bancos o abogados. Con más recursos de desarrollo asignados a los sistemas DeFi que nunca, blockchain es la próxima frontera para cualquier empresa de servicios financieros en todo el mundo.

Disperso pero fuerte

Internet ha cambiado la forma en que los datos y la información fluyen por el mundo, y esta evolución de los canales de comunicación ha tenido un profundo efecto en el sistema bancario. A medida que el mundo comienza a cambiar a plataformas que ofrecen registros más rápidos, un servicio más rápido y productos más fiables, las formas de la banca centralizada sobresalen en marcado contraste.

Las plataformas de contratos inteligentes permiten a las personas interactuar con varias aplicaciones descentralizadas utilizando una única identidad financiera. Con casi 2,000 millones de personas en el planeta que no tienen acceso a los servicios financieros, reducir la barrera de entrada es lo mejor para todos.

De hecho, incluso algunos bancos centralizados han empezado a ofrecer servicios de custodia de criptomonedas, permitiendo a los usuarios almacenar sus criptomonedas de forma segura con una parte que puede hacerse responsable de su seguridad. Aunque pueda parecer que esto va en contra de la ética de la descentralización y la blockchain, los servicios de custodia centralizados podrían ser realmente beneficiosos para la industria en general.

Brian Kerr, CEO de la plataforma Kava DeFi, dijo a Cointelegraph: “Para mí, que un banco utilice Kava en el back end para entregar préstamos y grandes APY de forma segura a sus usuarios es una progresión natural de los bancos, las finanzas y la evolución de los servicios fintech“.

Según Kerr, la tenencia de criptomonedas es mucho más aterradora para el ciudadano medio que el fiat, ya que las transferencias no pueden revertirse, lo que hace que los errores sean aún más costosos. “Creo que el apoyo de los bancos a la custodia de activos digitales es un gran paso para que las criptomonedas estén disponibles para los usuarios comunes“, dijo.

Sin embargo, mientras las empresas fintech siguen mejorando sus productos y servicios para ofrecer mejores experiencias al usuario final, el esquema actual de desarrollo no se ha modificado mucho en las últimas décadas. Además, como señaló Anton Bukov, cofundador del agregador de exchange descentralizado 1inch, a medida que los bancos empiecen a proporcionar grandes cantidades de liquidez de stablecoin a las plataformas DeFi, el porcentaje de préstamos y créditos disminuirá en el futuro.

A lo largo del tiempo, las redes han evolucionado para satisfacer diferentes necesidades, y con la Web 3.0, blockchain no solo está descentralizando el poder en los sistemas financieros, sino que está redefiniendo el valor. En un futuro próximo, es probable que estos sistemas se fortalezcan y acaben considerándose una propuesta valiosa para todo tipo de empresas.

Analizando creadores de mercado automatizados

La introducción de los creadores de mercado automatizados fue un factor crítico que contribuyó tanto a las finanzas descentralizadas como al crecimiento general de blockchain durante 2020. Antes de los creadores de mercado automatizados, los exchanges descentralizados no eran tan populares como lo son actualmente. En lugar de utilizar libros de órdenes para hacer coincidir las operaciones de forma descentralizada, los AMM hacen que los usuarios negocien con un contrato inteligente, mejorando la liquidez y eliminando el riesgo de contraparte.

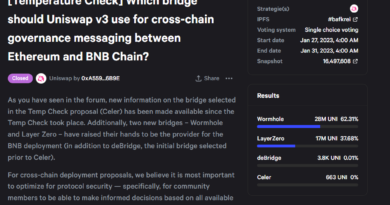

Con exchanges descentralizados como Uniswap que ocasionalmente reportan volúmenes más altos que Coinbase Pro, se habla de si los exchanges centralizados son sostenibles a largo plazo. Sin embargo, aunque los DEX han mejorado ciertamente en los últimos dos años, la sustitución de los exchanges de libros de órdenes no parece estar en su agenda.

“Los exchanges centralizados siempre tendrán una ventaja en términos de experiencia de usuario, creatividad y confianza con su base de usuarios“, dijo Kerr, señalando cómo los exchanges centralizados ofrecen servicios que son esenciales para el espacio, como las rampas de entrada de fiat, el cumplimiento normativo y mejores experiencias de usuario de aplicaciones móviles.

Aunque las comisiones del trading son cada vez más competitivas, también lo son los servicios que ofrecen los exchanges de criptomonedas. Desde las ofertas iniciales de exchange y staking hasta los servicios de préstamos y empréstitos, los exchanges podrían empezar a defender sus posiciones aumentando los márgenes de otras líneas de negocio y enfrentándose a la competencia de sus homólogos descentralizados. “Al igual que los bancos no ganan con los depósitos, sino con los servicios secundarios y la venta cruzada de otros productos financieros, lo mismo ocurrirá con los exchanges centralizados a medida que avance el sector“, dijo Kerr. Bukov añadió:

“Coinbase mencionó a los DEX como uno de los mayores factores de riesgo para su negocio durante los preparativos para la próxima salida a bolsa. Creo que también podrían intentar competir en este espacio, ofreciendo sus propias soluciones L1 o DEX, por ejemplo”.

En pocas palabras, un AMM se compone de pools de pares de tokens, cuya proporción en el grupo determina el precio de los tokens individuales. Uniswap es actualmente el DEX de AMM más popular, que permite a cualquiera unirse a los pools de liquidez para cualquier par de tokens. Esto proporciona liquidez a los pools, al tiempo que hace recaer cierto riesgo en los participantes a cambio de una parte de los beneficios.

A medida que los AMM se vuelven más y más complejos, algunas plataformas incluso han incorporado características como grupos de liquidez de varios tokens y algoritmos más eficientes para calcular los precios de los activos. A diferencia de las IEO, no hay guardianes que impidan a alguien lanzar un token o una plataforma, y aunque esto puede ser explotado por usuarios con intenciones maliciosas, podría dar lugar a algunos proyectos muy interesantes en los próximos años.

La interoperabilidad está de moda

Aunque la mayoría de las aplicaciones DeFi se ejecutan actualmente en Ethereum, la interoperabilidad se está convirtiendo lentamente en una realidad. Esto dará a los desarrolladores la libertad de elegir las diferentes plataformas que mejor se adapten a sus aplicaciones descentralizadas individuales. Con plataformas como Cosmos y Polkadot, basadas en Substrate, los desarrolladores pueden ahora incluso crear blockchains interoperables adaptadas a los requisitos de su aplicación.

En la actualidad, los desarrolladores confían en blockchains monolíticas de una sola capa que proporcionan plataformas abiertas de contratación inteligente. “Estas plataformas intentan hacerlo todo bien y nada genial“, dijo el CEO de Kava. “En el futuro, con la interoperabilidad, estas plataformas seguirán siendo útiles para la creación de prototipos, pero los desarrolladores seleccionarán los servicios más especializados y optimizados para su app y casos de uso”.

Una de las mayores tendencias de finales de 2020 fue el aumento de la demanda de acceso a la liquidez y la actividad económica de Ethereum en otros protocolos basados en blockchain. Desde Bitcoin envuelto (wBTC) hasta el almacenamiento de datos basado en blockchain, el espacio ha visto un aumento de la actividad en las plataformas de cadenas cruzadas.

Por ejemplo, Kava, construida con el marco de Cosmos, ha experimentado un crecimiento significativo, ofreciendo préstamos con garantía y oportunidades de staking para varias criptomonedas. La plataforma utiliza su token Kava para la gobernanza y para asegurar la red a través del staking.

Estos tokens de gobernanza permiten a los participantes de la red votar sobre parámetros críticos como el límite de deuda global del sistema, la proporción de garantía y la tasa de ahorro. En los casos en los que el sistema está infra-colateralizado, el token Kava actúa incluso como moneda de reserva que se acuña y vende hasta que el sistema se recolateraliza.

Tanto Ethereum como Cosmos requieren un número significativamente mayor de validadores por cadena que Polkadot. En comparación con los 111 validadores por esquirla de Ethereum, la afirmación de Polkadot de ofrecer una seguridad equivalente con un mínimo de cinco validadores por cadena requiere un mayor análisis.

El bajo número mínimo de Polkadot permite más fácilmente la colusión entre validadores para parachains individuales, y la cantidad de DOT slashed de los validadores maliciosos también es slashed de los nominadores. Junto con la falta de un requisito de stake mínima, esto podría conducir a algunas situaciones de riesgo desde la perspectiva de un nominador.

Encrucijada para las cadenas cruzadas

El crecimiento de las finanzas descentralizadas no tiene precedentes y es abrumador. Los volúmenes mensuales de DEX han superado los 55,000 millones de dólares, que es también lo que representa actualmente la capitalización total del mercado de stablecoins. La deuda pendiente de DeFi supera los 9,000 millones de dólares, pero las finanzas descentralizadas siguen siendo un bebé frente a la industria de servicios financieros más amplia.

Con las nuevas innovaciones a la vuelta de la esquina, hay buenas razones para creer que el acceso y la variabilidad de las aplicaciones DeFi mejorarán con el tiempo. Como los costes de gas en Ethereum siguen fluctuando, a veces hasta niveles prohibitivos, los proyectos blockchain se apresuran a crear mejores soluciones de escalabilidad, como los protocolos de capa 2. Ethereum 2.0 promete resolver muchos de los problemas a los que se enfrenta actualmente su predecesor, pero el rendimiento de la red en la práctica solo se conocerá con el tiempo.

Además, mientras los costes del gas sigan fluctuando, los protocolos DeFi seguirán intentando robar usuarios y, a su vez, liquidez a Ethereum. Otro problema al que se enfrenta el espacio DeFi como industria incipiente es su dependencia de una base de usuarios experimentados. Las aplicaciones actuales suelen estar diseñadas pensando en traders familiarizados con los sistemas DeFi y ofrecen servicios que no siempre son útiles para el consumidor medio, como herramientas de auditoría y oráculos de datos en cadena.

A medida que el sector sigue ampliando sus funciones, los proyectos crean continuamente mejores utilidades para los tokens DeFi. Algunas plataformas ahora incluso permiten usar tokens no fungibles como garantía para préstamos entre pares, aumentando la liquidez de estos coleccionables digitales al nivel de cualquier otro activo monetizado.

“Creo firmemente en el futuro de los NFT como construcción primitiva o financiera. Sin embargo, los NFT actuales son en su mayoría estúpidos”, dijo Kerr. Aunque los NFT son increíblemente poderosos como concepto y a pesar de llevar el poder de la tecnología blockchain a campos como el inmobiliario y la propiedad intelectual, DeFi necesita mercados profundos y líquidos para considerar útil un activo de garantía. “Pasará mucho tiempo antes de que los NFT sean útiles como garantía en DeFi. Por definición, los mercados de NFT son muy poco líquidos y, por tanto, constituyen una garantía horrible“, añadió.

Según el cofundador de 1inch, Bukov: “Los proyectos de finanzas descentralizadas deberían emitir NFT, venderlos en subastas y donar una parte importante de los beneficios a la caridad“. El progreso de DeFi en los últimos años es prometedor para su futuro, pero aunque DeFi ha logrado mucho en su breve vida actual, es probable que sus mejores años estén aún por llegar.

No dejes de leer: