¿Puede George Soros quebrar Bitcoin del mismo modo que quebró al Banco de Inglaterra?

El legendario inversor George Soros compra Bitcoin. Un escéptico de los primeros días ahora, como muchos otros, es un converso de Bitcoin. Su fondo, Soros Fund Management LLC, anunció que ya está en la movida. Claro que Soros está semirretirado. Últimamente, dedica su tiempo principalmente a la filosofía y a la filantropía. Sin embargo, asumo que aún tiene mucho control sobre su fondo.

Soros es un sujeto controversial. La derecha radical, en particular, lo detesta. Pero la verdad es que tiene enemigos en casi todos los bandos. Tiene la imagen de ser un especulador despiadado. Y su constante financiamiento a grupos democráticos en todo el mundo lo ha colocado en numerosas teorías de conspiración. Para muchos, es un malvado manipulador. Según sus detractores, es el poder oculto detrás del caos político y social de muchas regiones.

Es particularmente famoso por ser “El hombre que quebró el Banco de Inglaterra”. Parece el nombre de un villano de James Bond. De hecho, Soros es perfecto para ser el villano de una teoría de conspiración: multimillonario, viejo, blanco y con un acento de Europa del Este. Para colmo de males, financia organizaciones de derechos humanos en países con regímenes autoritarios. Es simplemente demasiado tentador no verlo con un villano de película. Además, quebró al Banco de Inglaterra. Si eso no es material para una película, ciertamente nada lo será.

Sigue leyendo: Tether sigue preocupando: ¿Qué pasó ahora?

Vamos a hablar de los acontecimientos del Miércoles Negro de 1992. El 19 de septiembre de 1992. El Gobierno británico se vio obligado a retirar a la libra esterlina del Mecanismo Europeo de Cambio (ERM) después de no poder cumplir con el límite mínimo requerido. Meses antes, el Reino Unido se incorporó al organismo para poder participar de la integración económica en proceso. Sin embargo, desde un principio se sospechó que la tasa de cambio de la libra esterlina había sido muy alta. Por ende, insostenible. Muchos pensaron, entre ellos George Soros, que, tarde o temprano, por obligación macroeconómica, habría una devaluación de la moneda por parte del Gobierno. Sobre esta suposición, muchos traders de divisas realizaron movimientos para apostar por la caída buscando un beneficio. Lo que normalmente se llama una posición corta (véase venta corta).

Para entonces, el Reino Unido contaba con doble déficit (fiscal y comercial), una inflación creciente y una compleja relación comercial con Alemania y los Estados Unidos. El dólar estaba perdiendo valor. Y el marco alemán había perdido valor. La tasa de la libra esterlina a niveles tan altos estaba perjudicando las exportaciones y encareciendo las importaciones. Después de un tiempo, estaba claro que, tarde o temprano, el Banco de Inglaterra tenía que debilitar la libra. Estaba demasiado cara. Tenía que debilitarse un poco para ganar competitiva internacional.

Sigue leyendo: DeFi después del boom DeFi: ¿Todavía tiene un futuro?

Ahora bien, una moneda no debe ser ni demasiado fuerte ni demasiado débil. Este es un concepto casi imposible de comprender para muchos criptolibertarios. Pero me temo que es Economía 101. Es decir, es algo sumamente elemental. Si la moneda es muy fuerte en relación a las otras divisas, las exportaciones pierden competitividad. Eso perjudica a las reservas y a la balanza comercial. También puede tener efectos deflacionarios y desacelerar la economía. Por otro lado, si la moneda es demasiado débil, las importaciones se encarecen. Posiblemente causando inflación y muchos otros efectos negativos. Claro que eso va a depender mucho del país en cuestión. Sus principales socios comerciales, etc. Si un país es un exportador nato, una moneda débil puede ser beneficiosa. Pero si casi todo es importado, una moneda débil puede ser grave. Por ejemplo, si nuestro principal socio comercial tiene una moneda fuerte o débil, influye bastante en las decisiones que debemos tomar.

La cuestión con el Miércoles Negro de 1992 es que la fortaleza de la libra estaba perjudicando a la economía británica. Se necesitaba una devaluación urgente, pero las normas del Mecanismo Europeo de Cambio (ERM) no permitían una devaluación tan fuerte. El Reino Unido escogió realizar la devaluación y salirse del organismo. El problema es que todas las ventas especulativas crearon una situación de bola de nieve. Digamos que creó una especie de pánico. Y el Banco de Inglaterra se vio en la obligación de cumplir con todas esas ventas a un gran costo. George Soros obtuvo una ganancia estimada de mil millones de dólares o más con esa movida. Por supuesto que no fue el único en tener una posición corta en contra de la libra en aquella oportunidad. Pero él obtuvo toda la atención de la prensa.

¿Cómo interpretar esos eventos? ¿Soros quebró al Banco de Inglaterra? Por supuesto que no. La prensa simplemente se tomó una licencia poética para acuñar el título. ¿Soros causó la devaluación? Claro que no. Fue una medida tomada por el Gobierno de turno para solventar una situación macroeconómica. ¿Los especuladores de divisas crearon una inestabilidad temporal durante el proceso de devaluación? Seguro que sí. ¿El Gobierno puede realizar un mejor trabajo para evitar que la especulación creará inestabilidad? Sí. El mal manejo de esa crisis fue lo que costó millones en pérdidas.

Sigue leyendo: El futuro de MicroStrategy: ¿Qué tan acertada es la estrategia de Michael J. Saylor?

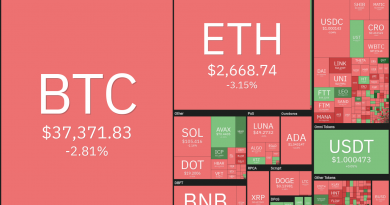

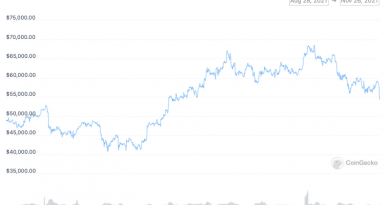

Ahora bien, ¿es posible que una ballena como Soros pueda desestabilizar Bitcoin? Por supuesto que sí. Y sucede todo el tiempo. Bitcoin es uno de los activos más volátiles en existencia. Se registran pánicos todo el tiempo. El precio sube y baja violentamente. Y prácticamente toda la comunidad participa en la especulación. La caída de la libra no superó el 10%. Eso es un día normal en cripto.

La razón de estos altibajos constantes es la falta de liquidez. La falta de liquidez es la gran responsable de la volatilidad de Bitcoin. La volatilidad, por supuesto, es una bendición y una maldición al mismo tiempo. Es responsable del excelente rendimiento que ofrece Bitcoin. Un activo que puede crecer más de 10X en un año. Pero también es responsable de las grandes caídas. Sobre todo, porque la liquidez de Bitcoin está repartida. Es decir, no hay un centro. Lo que tenemos es una red mundial de distintos exchanges con distintos volúmenes. En el futuro, seguramente Bitcoin tendrá más liquidez. Eso significará una mayor estabilidad. Pero lamento decir que también significará menores retornos. En otras palabras, la rentabilidad de Bitcoin se encuentra estrechamente atada a su riesgo. ¿Te gusta ganar mucho dinero? Bueno, acostúmbrate al riesgo.

Este artículo no contiene consejos ni recomendaciones de inversión. Todas las inversiones y operaciones implican un riesgo, y los lectores deben realizar su propia investigación a la hora de tomar una decisión.

Los puntos de vista, pensamientos y opiniones expresados aquí son únicamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.