Los protocolos de órdenes limitadas ofrecen más flexibilidad y eficacia a los traders de DEX

A medida que los exchanges descentralizados (DEX) evolucionan, sus funcionalidades son cada vez más avanzadas, a menudo igualando las de los exchanges centralizados (CEX). Una de estas funcionalidades es la capacidad de colocar órdenes limitadas, que ofrece más flexibilidad y eficiencia a los traders que utilizan DEX. Este artículo examina las funciones existentes de las órdenes limitadas y sus posibles implementaciones.

A diferencia de una orden de mercado, que se ejecuta inmediatamente al último precio de mercado con un posible deslizamiento, una orden limitada se ejecuta a un precio predefinido en cuanto se alcanza. Las órdenes de mercado se utilizan por defecto en todos los DEX automatizados basados en creadores de mercado. Son simples y sencillas para los principiantes. Una orden de mercado tiene la garantía de ser ejecutada o fallar debido a parámetros, como el impacto máximo del precio.

Por su parte, las órdenes limitadas están destinadas a los traders más avanzados, ya que requieren analizar la situación del mercado y evaluar la probabilidad de que el precio de un activo alcance un nivel específico. Considerar el cumplimiento de las órdenes límite en una cadena de bloques también requiere tener en cuenta los costes de gas, que, en función del tamaño de la orden, podrían hacer que la operación fuera más o menos rentable.

Aun así, las órdenes limitadas son una gran herramienta para los creadores de mercado profesionales que pueden aumentar significativamente la rentabilidad de las operaciones.

Al igual que los CEX, una serie de protocolos descentralizados, como SushiSwap, el protocolo de órdenes limitadas de 1inch y 0x, ofrecen la funcionalidad de las órdenes limitadas. Como resultado, se han puesto a disposición funciones avanzadas nunca vistas en DeFi, como la solicitud de cotización (RFQ), la fijación dinámica de precios y la ejecución condicional.

Solicitudes de cotización

Las peticiones de oferta pueden considerarse sistemas extrabursátiles para la negociación descentralizada que permiten a los creadores de mercado puentear la liquidez de los CEX a los usuarios de los DEX. De este modo, se consiguen mejores precios para las operaciones grandes y medianas.

Un sistema RFQ tiene como objetivo facilitar y rentabilizar la provisión de cantidades significativas de liquidez a los DEX, reduciendo al mismo tiempo los riesgos. Dado que los creadores de mercado pueden elegir cuándo y con quién quieren realizar las transacciones, pueden maximizar su relación entre el flujo de órdenes minoristas y el flujo de arbitraje.

La función RFQ permite a los creadores de mercado primarios (PMM), que normalmente operan con criptoactivos en CEX u opciones OTC, negociar grandes cantidades de criptomonedas con bajo riesgo en DEX. Gracias a la RFQ, los PMM aportan una liquidez sustancial de los CEX a los DEX.

Si, por ejemplo, un usuario quiere intercambiar 1,000 Ether (ETH), un protocolo de orden limitada llega a los PMM, preguntándoles si van a hacer este intercambio. Si están interesados, envían una orden firmada. Una vez ejecutada la orden, una PMM vende los 1,000 ETH en el DEX de otra cadena con un beneficio, mientras que el DEX se aprovecha de la liquidez aportada por el PMM. De este modo, los PMM traen efectivamente la liquidez de los CEX y de otras cadenas a los DEX.

Además, RFQ ofrece una mayor eficiencia de gas. Mientras que la ejecución de una orden de mercado simple costaría 90,000 de gas, una orden RFQ costaría sólo 70,000 de gas (estas cifras son aproximadas).

Ejecución condicionada y precios dinámicos

Las características de ejecución condicional y precios dinámicos del Protocolo de Órdenes Limitadas de 1inch podrían facilitar una serie de funcionalidades. Gracias a la ejecución condicional, los usuarios pueden maximizar sus ganancias en las operaciones especificando las condiciones de ejecución de las órdenes. En la función de precios dinámicos, los precios de los intercambios son calculados por los contratos inteligentes, basándose en la demanda y la oferta.

Un caso de uso prometedor para los precios dinámicos son las subastas. Una orden limitada puede colocarse de forma que el precio aumente o disminuya (como en una subasta holandesa). Del mismo modo, la función de precios dinámicos puede alimentar las ofertas iniciales de DEX y otras ventas de tokens basadas en el modelo de subasta o subastas de tokens no fungibles (NFT).

Órdenes de stop y trailing stop

Otro ejemplo de la aplicación de las funciones de ejecución condicional y fijación dinámica de precios podrían ser las órdenes de stop y trailing stop.

Las órdenes de stop sólo se colocan cuando se cumplen unas condiciones de precio específicas, con datos de precio proporcionados por los oráculos. Por ejemplo, “Vender wETH a USD 2,000 cuando el precio del oráculo sea inferior a USD 2,100”. Las órdenes stop pueden utilizarse en combinación con órdenes de mercado o limitadas, lo que ofrece a los traders más flexibilidad y la posibilidad de crear estrategias más complejas.

Básicamente, la diferencia entre las órdenes limitadas y las órdenes stop es que las órdenes limitadas se colocan en el libro de órdenes y cualquiera puede verlas, mientras que las órdenes stop sólo se presentan cuando se alcanza un precio definido de forma preliminar.

A diferencia de una orden stop de mercado, que diría algo así como “Si el precio alcanza X, compre/venda inmediatamente”, una orden stop-límite diría “Si el precio alcanza X, coloque una orden de compra/venta a Y”. X e Y pueden tener el mismo valor, pero no necesariamente.

Una combinación de una orden stop de mercado y una orden stop de límite sería, por ejemplo, “si el precio del oráculo de Bitcoin está por debajo de USD 30,500, venda Bitcoin a USD 30,000”.

Un trailing stop, también conocido como trailing stop-loss, es una orden de mercado que establece un stop-loss en un porcentaje específico inferior al precio de mercado de un activo, en lugar de un valor único. A partir de ahí, una orden de stop-loss va detrás del activo a medida que cambia su precio, de ahí el nombre de “trailing stop”. Un ejemplo de orden trailing stop sería: “Vender wETH si su precio cae USD 300 desde el precio más alto de hoy”.

Eficiencia de gas

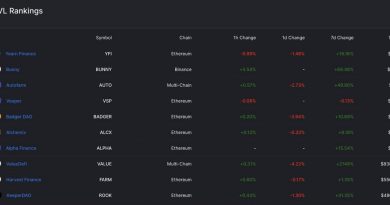

Hemos calculado el uso de gas para la ejecución de órdenes RFQ en cuatro versiones del protocolo 0x, así como el de las órdenes regulares limitadas y RFQ en el protocolo de órdenes limitadas de 1inch.

El siguiente gráfico resume el uso de gas del percentil 90 de estos protocolos (que se aplica al 90% de las transacciones). Puede consultar más datos sobre el uso de gas aquí.

Los DEX pretenden ofrecer las mismas características que los CEX, pero en un entorno descentralizado. Y en algunos aspectos, los DEX ya han superado a los CEX, como, por ejemplo, las AMM. La funcionalidad de las órdenes limitadas es una herramienta importante que hace avanzar el segmento, reduciendo la brecha entre las opciones ofrecidas por los CEX y los DEX.

Este artículo no contiene consejos ni recomendaciones de inversión. Cada movimiento de inversión y negociación implica un riesgo, los lectores deben realizar su propia investigación al tomar una decisión.

Los puntos de vista, pensamientos y opiniones expresados aquí pertenecen únicamente al autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Anton Bukov es el cofundador de 1inch Network, una red distribuida de protocolos descentralizados. Anton trabajó como desarrollador de C++ y desarrollador de iOS y más tarde contribuyó a proyectos de criptomonedas como MultiToken, NEAR y Synthetix. Anton también copresentó un programa de YouTube, CryptoManiacs. En un hackathon de 2019, Anton y Sergej Kunz, el eventual cofundador de 1inch Network, desarrollaron un prototipo de agregador de exchange de criptomonedas que se convirtió en la base de toda la red.

Sigue leyendo: