Lo que la elección del protocolo de integración de Binance nos dice sobre los proyectos de DeFi

Compound Finance y Kava Labs fueron elegidos como los dos socios de integración de Binance para el principal exchange de criptomoneda dando su primer paso hacia DeFi mediante el lanzamiento de staking de DeFi. El tiempo dirá si el beneficio de la integración de Compound y Kava proporcionará valor a la comunidad cripto. Hasta ahora, la indicación parece prometedora, ya que la integración del nuevo producto de staking de DeFi en Binance alcanzó la sobre-suscripción en 30 minutos. Con el pronto lanzamiento de Kava de su red de pruebas, permitiendo así que incluso que Binance Coin (BNB) migre a su exchange, el puente para que USDCoin (USC) y Tether (USDT) encuentren su camino hacia Kava es sólo el comienzo.

Esta integración es un testimonio de la idea de que Kava y Compound Finance van a existir por un tiempo, a diferencia de la otra categoría de proyectos de DeFi que ahora están todos relacionados con los YAMs y los YEarns del mundo, o proyectos “Y” para abreviar.

Sin embargo, Compound y Kava – proyectos de DeFi de grado empresarial que incluso comparten asesores – son los dos líderes de DeFi que Binance seleccionó como sus socios de integración para lanzarlos al nuevo mercado emergente por primera vez.

Lo que comenzó como un mercado algo disperso, las integraciones de empresas más grandes en DeFi se están moviendo hacia instituciones financieras centralizadas como Binance. Cualquier servicio financiero que tenga criptomonedas puede ahora agregar servicios financieros descentralizados como una característica para sus usuarios. Otras instituciones financieras probablemente querrán engancharse a DeFi si la tendencia continúa.

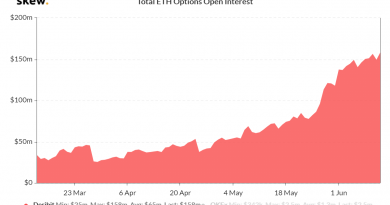

Respaldado por Andreesen Horowitz, Compound emergió este año como el líder en finanzas descentralizadas por el crecimiento. El valor total en dólares bloqueado en los protocolos de DeFi se está acercando a la marca de los 7 mil millones de dólares, aumentando más de seis veces desde que alcanzó la marca de los mil millones de dólares hace unos meses. El crecimiento exponencial observado este año puede atribuirse en gran medida a la llegada del Yield Farming y a la liberación del protocolo Compound para aplicaciones financieras abiertas.

Superando a MakerDAO, Compound es ahora el protocolo de préstamos DeFi más popular, medido por el valor total bloqueado, que se sitúa ahora en 550 millones de dólares. Principalmente, Compound fue impulsado por el lanzamiento del token de gobernanza y recompensas del protocolo, COMP.

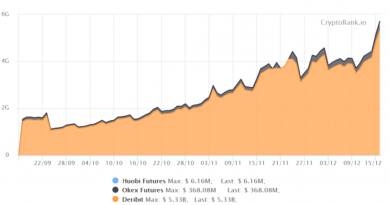

En los últimos meses, KAVA ha sido noticia como uno de las principales altcoins a las que hay que prestar atención en lo que respecta a su movimiento de precios en los 60 días posteriores al lanzamiento de su plataforma de préstamos. Binance ha visto un aumento en los usuarios de BNB como resultado de Kava, con el 1% de todos los BNB en circulación haciendo staking ahora por el protocolo. Binance también es un inversor y socio de Kava Labs.

La historia súper conocida del token YAM es que no tiene fundadores. Sin embargo, después de que los fundadores renunciaran, la comunidad YAM mantuvo el proyecto vivo. Sorprendentemente, el abandono del proyecto por parte del fundador tuvo un efecto estabilizador en el precio. Obviamente, 160 dólares es demasiado para un token que se supone que está fijado en 1 dólar.

El ecosistema de DeFi está muy unido, y mientras que la publicidad de los proyectos YAM estaba en pleno vigor, las tasas de préstamo en todas las redes se dispararon mientras la gente se apresuraba a hacer Yield Farming con ellos.

Ahora, los protocolos DeFi inspirados en Yam Finance están emergiendo, donde dos tipos se juntan para mezclar un montón de código y llamarlo YAM. Si el proyecto no funciona, entonces obtienes lo que pagas. Ruaridh O’Donnell, el cofundador y director de sistemas de información de Kava, advirtió a los usuarios de DeFi sobre el riesgo inherente al uso de productos como Yam Finance y otros en declaraciones recientes.

Yam Finance tenía un error porque no fue auditado y no fue probado antes del lanzamiento. DeFi no consiste en utilizar un producto arriesgado y esperar a que falle por fallos, negligencia o código erróneo, sino en seleccionar a los ganadores y a los perdedores y construir el sector DeFi en su conjunto.

Los ganadores de DeFi son elegidos por las instituciones financieras porque estarán presentes durante mucho tiempo, harán auditorías rigurosas y construirán productos sólidos con una arquitectura sólida. La realidad es que los productos de DeFi adaptados a los usuarios no están demostrando ser los más adecuados para el mercado de consumo, sino más bien para las empresas.

Rob Leshner, el CEO y fundador de Compound Finance, escribió en un reciente tweet sobre el problema de los productos similares a los proyectos tipo YAM, mostrando que el problema no son sólo los tokens en sí, sino todo el espectro de este tipo de proyectos.

Por ejemplo, YEarn Finance ofrece staking de DeFi en forma de un producto que es como un asesor robótico que gestiona todas las diversas actividades de Yield Farming para los usuarios. Pero estos proyectos “Y”, como los llama Leshner, difieren enormemente de los de Compound y Kava.

Compound salió con sus actividades de Yield Farming, Balancer le siguió, y luego Curve hizo lo mismo a partir de entonces. Sólo más tarde salió Yarn Finance, es decir, después de que aparecieran seguidores para decir que manejarán el rendimiento de todos los productos de Yield Farming, como un asesor de robots. Está claro a través de su tweet que Leshner está diciendo que hay diferentes categorías de productos en el espectro.

Una de las categorías es la de los productos “Y”, como los llamó Leshner. Esto se refiere a los clones de yEarn y YAM que son productos existentes basados en Ethereum que se pegan a Ethereum y lo empujan hacia el público. Leshner escribió que estos “productos (y sus clones)”, refiriéndose a la gente que bifurca el código y tritura un montón de productos de código abierto “son peligrosos porque presentan nuevas oportunidades para que más usuarios pierdan todo su dinero”.

¿Por qué evitar los productos “Y”?

Según Leshner, deberías evitar este tipo de productos.

Son técnicamente arriesgados porque unen varios sistemas complejos. No todos los sistemas hacen auditorías. Cuando los proyectos reúnen un montón de código abierto, no les importa el riesgo porque no hay forma de medir completamente todos los diferentes sistemas complejos más allá del control del proyecto.

También son técnicamente riesgosos porque no están haciendo auditorías. Un sistema que no realiza una auditoría es arriesgado; múltiples sistemas vinculados entre sí, ninguno o algunos de los cuales, al no haber realizado una auditoría previa, es súper arriesgado. Un usuario que pone dinero en yEarn Finance, por ejemplo, tiene que confiar en las infinitas posibilidades desconocidas de las dependencias de tecnología de mezcla. Si un contrato de Yarn está interactuando con el contrato de Curve y hay un fallo, no se sabe qué daños se han producido.

Son económicamente arriesgados porque si Curve cae, como lo hace ocasionalmente, entonces los proyectos como Yarn caen. ¿Por qué? Hay muchas formas en que la gente puede jugar con el sistema. Debido a la existencia de las mezclas de productos “Y”, los proyectos se vuelven más fáciles de jugar a medida que crece la complejidad.

A medida que estos proyectos “Y” se vuelven más complejos, ya sea tecnológica o económicamente, los usuarios que los prueban aumentan el riesgo de una caída del mercado o ayudan a abrir las compuertas a los malos actores individuales que hurgarán en el sector del DeFi en busca de vulnerabilidades. Dado que en DeFi todo es software de código abierto, que cualquiera puede mirar y con el que se puede jugar, los malos actores que también son desarrolladores están a la caza de sistemas complejos con vulnerabilidades.

Mientras tanto, los inversores están bloqueando colectivamente cientos de millones de dólares en estas nuevas empresas. Podrían esperarse resultados devastadores en el horizonte si los usuarios siguen jugando con proyectos de DeFi arriesgados e inseguros.

En contraste con los proyectos “Y”, Compound y Kava crean sus propios sistemas aislados. No mezclan un montón de proyectos de código abierto sin tener en cuenta las medidas de auditoría y de seguridad. Estos son dos proyectos de DeFi que han existido antes de que DeFi fuera la nueva moda, y seguirán existiendo a largo plazo.

Dejemos que las tendencias de auditoría se establezcan

Kava y el Compound mitigan los problemas que enfrentan los inicios del DeFi al auditar y probar rigurosamente. Otros proyectos también se están haciendo grandes, pero están surgiendo como resultado del mercado emergente que es DeFi. Por lo tanto, no estarán por aquí en el futuro inmediato. Maker, Compound y Kava son probablemente los que serán los ganadores a largo plazo debido a su fiabilidad y larga permanencia. Sin embargo, una cosa es segura: DeFi está a punto de encenderse.

Este artículo no contiene consejos o recomendaciones de inversión. Cada movimiento de inversión y comercio implica un riesgo, los lectores deben realizar su propia investigación al tomar una decisión.

Los puntos de vista, pensamientos y opiniones expresados aquí son exclusivamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Sigue leyendo:

Andrew Rossow es un abogado millennial, profesor de derecho, empresario, escritor y orador sobre privacidad, ciberseguridad, IA, AR/VR, Blockchain y monedas digitales. Ha escrito para muchos medios y ha contribuido a publicaciones sobre ciberseguridad y tecnología. Utilizando sus antecedentes Millennials en todo su potencial, Rossow ofrece una perspectiva completa sobre el crimen en las redes sociales, la tecnología y las implicaciones de la privacidad.