Las mediciones clave muestran que la demanda institucional de Bitcoin está aumentando rápidamente

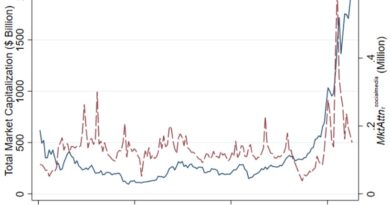

Desde principios de 2020, la demanda institucional de Bitcoin (BTC) ha estado aumentando constantemente. En el segundo trimestre de este año, los datos muestran que el apetito por BTC aumentó significativamente. De acuerdo con el fondo de criptoactivos de Grayscale, sus productos registraron una entrada de 1.400 millones de dólares en capital. La empresa de inversiones es más conocida por el Grayscale Bitcoin Trust, que permite a las instituciones de los Estados Unidos ganar exposición a Bitcoin a través de una acción extrabursátil que cotiza en bolsa.

Si la demanda de Bitcoin aumentó de forma constante en los primeros tres meses de 2020, se disparó rápidamente de marzo a junio. Una posible explicación para el repentino aumento de la atracción hacia Bitcoin es su caída a principios de marzo cuando el precio de Bitcoin cayó brevemente por debajo de los 3.600 dólares en BitMEX. Se liquidaron más de 1.000 millones de dólares en contratos de futuros, pero en las 72 horas siguientes, los volúmenes en los mercados minoristas aumentaron sustancialmente, especialmente en plataformas como Coinbase.

Al igual que sus homólogos minoristas, los inversores institucionales probablemente compraron grandes cantidades de BTC después de la gran corrección. Los activos gestionados por el Grayscale Bitcoin Trust aumentaron de 1.577 millones de dólares a 3.000 millones de dólares, del 17 de marzo al 13 de mayo.

En general, tres datos claves muestran que la demanda institucional de Bitcoin ha ido aumentando, especialmente en el segundo trimestre de 2020.

Grayscale registra 1.400 millones de dólares en entradas en la primera mitad de 2020

En un solo trimestre, los productos de Grayscale registraron una entrada de casi 1.000 millones de dólares. La afluencia trimestral de 905,8 millones de dólares elevó la afluencia total en la primera mitad de 2020 a 1.400 millones de dólares. El informe semestral de Grayscale dice: “La inversión total en el conjunto de productos de Grayscale alcanzó los 905,8 millones de dólares en el segundo trimestre de 2020. Para ponerlo en contexto, eso es casi 1.5 veces el capital recaudado durante todo el 2019, y después de un trimestre récord en el 1Q20.”

El Grayscale Bitcoin Trust se considera una métrica precisa para medir la demanda institucional de Bitcoin, ya que los Estados Unidos y Europa todavía no han aprobado un fondo cotizado en bolsa en torno a Bitcoin o a las criptomonedas. La ausencia de fondos cotizados en EE.UU. y Europa reduce las opciones para los inversores acreditados e institucionales. Las instituciones pueden elegir entre el Grayscale Bitcoin Trust, servicios de custodia y operaciones directas OTC. Pero los servicios de custodia no son muy utilizados, y las operaciones directas OTC pueden causar vulnerabilidades de seguridad.

Principalmente debido a la falta de opciones, las instituciones normalmente usan el fondo para ganar exposición a Bitcoin a pesar de su alta prima de mercado. Grayscale destacó que el 84% de las inversiones procedían de inversores institucionales en la primera mitad de 2020. La afluencia trimestral récord en los productos de Grayscale y el hecho de que la inmensa mayoría procediera de instituciones sugieren que la demanda institucional aumentó en el segundo trimestre.

Pero en las últimas semanas, el ritmo de acumulación de Bitcoin por parte de Grayscale se ha ralentizado. Los archivos de la empresa de inversiones en la Comisión de Bolsa y Valores (SEC) de los Estados Unidos mostraron que la compañía no ha comprado ni un solo Bitcoin en tres semanas. Hablando con Cointelegraph, un portavoz de Grayscale aclaró que el fondo estaba puesto en un período de tranquilidad administrativa, que también es llamado “período de espera” por la SEC. El cese de las compras es temporal, y no significa necesariamente que las instituciones hayan dejado de comprar BTC.

Los bancos están empezando a operar servicios de custodia

Desde enero de 2020, los principales bancos de Asia, Europa y los Estados Unidos han empezado a preparar servicios de custodia de criptomonedas, lo que indica que ven un cierto nivel de demanda de Bitcoin por parte de los clientes. En enero, el tercer banco más grande de Suiza, Julius Baer, se asoció con Seba para lanzar servicios de activos digitales.

Dos meses más tarde, el mayor banco de Corea del Sur, Kookmin, presentó una solicitud de marca para una solución de custodia de criptomonedas. Hablando con una publicación local llamada Digital Today, un portavoz del banco Kookmin dijo que la marca está relacionada con su asociación con Atomrigs Lab en 2019, que se llevó a cabo para desarrollar una plataforma de custodia llamada KBDAC. Los analistas locales dijeron que es probable que el banco esté muy avanzado en el desarrollo del producto en este momento.

Esta semana, Standard Chartered confirmó, según se informa, que está desarrollando una solución de custodia de criptomonedas.

La empresa de Standard Chartered y su brazo de innovaciones llamado SV Ventures está tratando de ayudar al inicio de la adopción institucional de las criptomonedas. La entrada de la empresa en el mercado de las criptomonedas sugiere que ha estado viendo una creciente demanda de Bitcoin y de las criptomonedas, en general, en el mercado mundial.

Las instituciones financieras están apoyando la infraestructura de las criptomonedas

Las principales instituciones financieras mostraron una postura pesimista hacia las criptomonedas en los últimos años. Los ejecutivos de Visa, Mastercard y otros proveedores de servicios financieros han criticado previamente a Bitcoin y los criptoactivos.

En octubre de 2017, como informó Cointelegraph, el CEO de Mastercard Ajay Banga dijo que las criptomonedas que no son manejadas por un gobierno son “basura”. Sin embargo, el 20 de julio, Mastercard anunció el lanzamiento de un programa de socios de tarjetas de criptomonedas. Permitiría a las compañías de criptomonedas distribuir tarjetas de pago de Mastercard a través de una membresía principal de Mastercard. El programa muestra un cambio de 180 grados de la postura del CEO de Mastercard hacia las criptomonedas no gubernamentales en 2017. Raj Dhamodharan, el vicepresidente ejecutivo del departamento de activos digitales de Mastercard, dijo:

“El mercado de las criptomonedas sigue madurando, y Mastercard lo está impulsando, creando experiencias seguras para los consumidores y las empresas en la economía digital actual. Nuestro trabajo con Wirex y el más amplio ecosistema de criptomonedas está acelerando la innovación y dando a los consumidores más opciones en la forma de pagar”.

Visa, que también ha cancelado las tarjetas de débito de criptomonedas en el pasado, estableció una asociación con la Startup de Lightning Network de Bitcoin Zap. Las iniciativas de Mastercard y Visa para construir una infraestructura en torno a las criptomonedas como una potencial estrategia a largo plazo han demostrado la creciente percepción de las criptomonedas como herramientas legítimas de pago y almacenamiento de valor.

La estratega Lyn Alden se hizo eco de un sentimiento similar en su recientemente publicada tesis de inversión sobre Bitcoin. Alden señaló que se ha vuelto optimista sobre la trayectoria de crecimiento de Bitcoin. Aparte del halving, la escasez y el efecto de red de Bitcoin, dijo que la presencia de grandes empresas en la industria cripto es un factor positivo para el crecimiento:

“Algunas empresas importantes ya están a bordo, aparte de las que crecieron a partir de las criptomonedas como Coinbase. La aplicación Cash App de Square (SQ) permite la compra de Bitcoin, por ejemplo. Robinhood, que ha disfrutado de una afluencia de millones de nuevos usuarios este año, ha incorporado el comercio de criptomoneda, haciendo una fácil transición para los usuarios de Robinhood”.

A largo plazo, el aumento constante de las entradas de inversores institucionales en Bitcoin, complementado por el fortalecimiento de la infraestructura cripto, podría beneficiar en gran medida a Bitcoin. La introducción de vehículos de inversión alternativos al Grayscale Bitcoin Trust, como un ETF o una nota negociable en el mercado, podría reforzar aún más la demanda institucional de Bitcoin.

Sigue leyendo: