La volatilidad de Ethereum por primera vez en la historia cae por debajo de la de Bitcoin

La volatilidad implícita de la opciones de Ether (ETH), una medida de las oscilaciones de precios esperadas según la prima de los mercados de opciones, ha caído por debajo de la de Bitcoin (BTC) por primera vez en la historia.

Esto podría indicar que los inversores han renunciado a las expectativas de una desvinculación de precios, o simplemente esperan que los movimientos de precios de ETH reflejen a Bitcoin.

En el caso de potenciales catalizadores para movimientos de precios significativos, la volatilidad implícita tiende a subir mientras que la ausencia de detonantes hace que la volatilidad retroceda, junto con una prima decreciente en los mercados de opciones.

Volatilidad implícita de las opciones de Deribit. Fuente: Skew

El gráfico anterior muestra una caída continua en la volatilidad de ambos activos, que puede explicarse parcialmente por el halving de Bitcoin a mediados de mayo. En ese momento, los inversores tenían razones para creer que los precios podrían oscilar de manera más drástica a medida que surgía la posibilidad de varias capitulaciones mineras.

Al mismo tiempo, las noticias positivas de las fuertes entradas de Grayscale Investments, los avances en la red de pruebas de Ethereum 2.0 y el creciente ecosistema DeFi aumentaron las expectativas de los traders.

Los mercados de criptomonedas siguen siendo relativamente volátiles

Volatilidad de 3 meses del S&P 500. Fuente: Reserva Federal

La volatilidad dentro del mercado de criptomonedas se mantiene muy por encima del nivel visto en el S&P 500 y eso no debería ser ninguna sorpresa.

Hay varias razones detrás de esta diferencia y algunas de las más notables son: El enorme potencial sin explotar de los activos digitales y las incertidumbres existentes relacionadas con la evolución necesaria de varios protocolos.

Las opciones de Ether señalan a un sentimiento bajista

Relación de Venta/Compra en Opciones de ETH. Fuente: Skew

El gráfico anterior señala que los inversores han estado negociando cantidades iguales de opciones de venta y compra de ETH. El indicador alcanzó su nivel más alto en un año, habiendo sido inclinado previamente al lado de la opción de compra (alcista).

Relación de Venta/Compra en Opciones de BTC. Fuente: Skew

Mientras tanto, la relación de venta/compra en opciones de Bitcoin cuenta una historia diferente, ya que las opciones de venta (bajista) totalizan el 40% del interés abierto actual, que está por debajo de un pico del 80% previo al halving.

Esto no debe interpretarse como un indicador alcista/bajitas como tal, ya que depende de los niveles de precios en los que se hayan establecido esas opciones.

Las opciones de Ether a largo plazo son alcistas

Interés abierto en opciones de ETH por expiación. Fuente: Skew

Las opciones de ETH a largo plazo son curiosamente más activas que el contrato del próximo mes, y esa es una diferencia enorme en comparación a los mercados de BTC.

Aunque es imposible determinar la razón exacta, uno podría inferir que el continuo desarrollo de Ethereum 2.0 está detrás de todo esto.

Cointelegraph enumeró recientemente los beneficios y riesgos de estas actualizaciones, al explicar los posibles problemas para que los usuarios migren saldos entre esas blockchains.

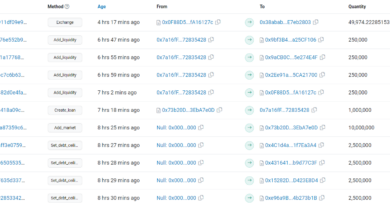

Opciones de ETH para diciembre del 2020. Fuente: Deribit

Aunque parezca que la relación venta/compra en ETH está equilibrada, al analizar los precios para las compras ligeramente optimistas (USD 240 a USD 280) a las ventas ligeramente negativas (USD 180 a USD 220) hay un claro desequilibrio de 2 a 1 a favor de las compras alcistas.

El mismo patrón emerge para la expiración de septiembre de 2020.

Opciones de ETH para julio del 2020. Fuente: Deribit

Las opciones de Ether a corto plazo son bajistas

Curiosamente, para el contrato ETH de julio de 2020, hay una impresionante relación de 4 a 1, que favorece las opciones de venta (bajista) cercanas a los niveles actuales del mercado.

Esto muestra que los inversores están aprovechando la reciente tendencia bajista en la volatilidad para crear estrategias de protección contra las desventajas a corto plazo, al mismo tiempo que apuntan a opciones de compra (alcistas) de fin de año.

ETH prima de futuros de 1 mes. Fuente: Skew

La correlación con Bitcoin se acerca a un máximo histórico

Para comprender mejor qué tan bajistas son los inversores de ETH para el próximo mes, es necesario analizar los contratos futuros. Cuanto mayor sea la prima del contrato de futuros del próximo mes, más optimistas serán los traders.

Los datos de Skew indican que aunque la prima se mantiene saludable en un 2%, el optimismo excesivo visto a principios de este mes se ha ido desvaneciendo.

Correlación de 20 días de Bitcoin con Ether. Fuente: Tradingview

La correlación de 20 días entre Bitcoin y Ether recientemente volvió a subir a niveles de 0.90, lo que indica que los precios de ambos activos se han estado moviendo de manera bastante similar. Esto explica parcialmente la disminución en la volatilidad implícita en las opciones de ETH a medida que los inversores se adaptan a los mercados de alta correlación.

Conclusiones principales

La baja volatilidad actual de Ether indica que los mercados de opciones no esperan catalizadores críticos para los casos alcistas o bajistas. Las opciones a corto plazo muestran una intensa actividad bajista, mientras que los mercados de septiembre y diciembre están inclinados por las opciones de compra (alcista).

La baja volatilidad no implica que los inversores esperen una subida o caída de los precios, simplemente refleja reducidas expectativas en los principales catalizadores de precios. Según lo informado por Cointelegraph, ha habido un par de indicadores alcistas para Ether, incluido el aumento de la actividad por parte de los usuarios y la creciente demanda institucional.

Para aquellos dispuestos a beneficiarse de la potencial subida de Ethereum 2.0, esta es una excelente oportunidad para adquirir opciones de compra a largo plazo.

La baja volatilidad se traduce en costos reducidos para la compra de contratos de opciones, algo que, a diferencia de los mercados de futuros, proporciona una manera de mantener las posiciones abiertas a pesar de las oscilaciones negativas a corto plazo en los precios.

Los puntos de vista y opiniones expresados aquí son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph. Cada inversión y movimiento comercial implica riesgos, debes realizar tu propia investigación al tomar una decisión.

Sigue leyendo: