La IPO de Coinbase puede legitimar aún más las criptomonedas, pero las limitaciones siguen existiendo

En cierto modo, Coinbase es el ejemplo de la industria de las criptomonedas. Ha adoptado – no ha luchado – la regulación, que la distingue de la mayoría de los exchanges de criptomonedas, mientras que la aplicación comercial de la empresa es elogiada por su facilidad de uso. Cuando JPMorgan Chase decidió extender los servicios bancarios tradicionales a las empresas de criptomonedas en los Estados Unidos a principios de este año – una medida que sentó precedente – comenzó con Coinbase y Gemini, otro exchange registrado en los Estados Unidos.

Por lo tanto, el informe de la semana pasada de que Coinbase presentó un proyecto de registro para una oferta pública inicial en la Comisión de Valores y Bolsa de los Estados Unidos no fue realmente una sorpresa, pero sin embargo es una gran noticia – y no sólo porque la firma de investigación Messari declaró que la empresa de 35 millones de clientes podría estar valorada en 28 mil millones de dólares.

“Es un acontecimiento masivo”, dijo Vladimir Vishnevskiy, director y cofundador de la empresa suiza de gestión de patrimonios St. Gotthard Fund Management AG, a Cointelegraph, y no sólo en los EE.UU. sino también en Europa, porque “la IPO proporcionará un marcador en términos de cómo los mercados están listos para valorar tales empresas”.

Stephen McKeon, profesor de finanzas de la Universidad de Oregón y socio de Collab+Currency, dijo a Cointelegraph: “Coinbase representará la primera corporación cripto que cotice en una importante bolsa de valores de EE.UU.”, y como tal, su oferta pública inicial “será un acontecimiento significativo para la industria” – asumiendo, por supuesto, que la oferta proceda según lo previsto.

Mientras tanto, Edward Moya, un analista de mercado senior de la compañía de trading de divisas Oanda, dijo a Cointelegraph: “Parece perfectamente sincronizada tras los grandes avances con la aceptación de los mercados tradicionales de Bitcoin, la alta demanda de criptomonedas y el creciente interés institucional“.

Dicho esto, Coinbase, al igual que otros llamados unicornios, se enfrentará ahora a “un gran escrutinio”, añadió Moya, simplemente porque el mercado de IPO se ha vuelto tan popular recientemente. De hecho, algunos ya están llamando al mercado “Burbuja Tecnológica 2.0” y haciendo comparaciones con los frenéticos listados de firmas de internet durante la burbuja de las punto.com de finales de los 90.

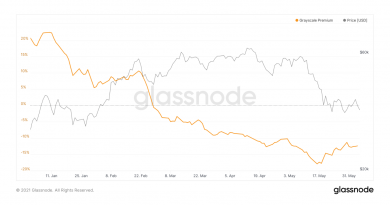

“Hay mucho dinero caliente en los mercados en este momento“, confirmó Vishnevskiy, y dado el fuerte apetito por las ofertas públicas iniciales, esperaba que la oferta se sobre-suscribiera. Según McKeon, “Las primas de los fondos Grayscale y Bitwise sugieren que hay un enorme apetito de exposición a las criptomonedas en los mercados de valores, lo que debería fomentar una cálida acogida a las acciones de Coinbase“. Añadió:

“La actividad de la oferta pública inicial es cíclica, oscila entre mercados cálidos y fríos. Actualmente estamos en medio de uno de los mercados de IPO más calientes de los últimos años. Junto con Bitcoin en sus máximos históricos, hace que este sea un momento muy oportuno para que Coinbase se haga pública.”

Debido a los estímulos monetarios relacionados con el Covid-19, la economía global está inundada de liquidez, con pocos lugares donde invertir. Los rendimientos de los bonos están cerca de cero. En este entorno, la demanda pública de participaciones en empresas tecnológicas innovadoras de alto crecimiento como Coinbase es fuerte.

La preocupación por las interrupciones del servicio

¿Hay algo que pueda descarrilar el proceso? “Si se produce alguna circunstancia imprevista, como la amplia cobertura de los medios de comunicación de un nuevo (o mutado) contagio, eso podría hacer que los observadores del mercado sean muy reacios al riesgo, lo que les haría menos probable poner su dinero en una oferta pública inicial“, dijo a Cointelegraph Charles Bovaird, vicepresidente de contenidos de Quantum Economics.

Además, Coinbase ha tenido cortocircuitos repetidamente durante los períodos de alta demanda, como recordó Bovaird. En 2017, cuando la SEC rechazó el ETF de Bitcoin (BTC) de Winklevoss y los precios de BTC se desplomaron posteriormente, muchos inversionistas, incluido Bovaird, no pudieron comerciar a través de Coinbase. Eso podría ser un factor en la evaluación de los inversionistas durante una oferta pública inicial, ya que los problemas de capacidad aún perseguían al exchange en 2020.

Además, “Coinbase tiene un problema de imagen pública que tendrá que limpiar y que podría no ser fácil de hacer”, añadió Moya. El New York Times informó en noviembre que algunos de los empleados negros de Coinbase habían expresado su preocupación por el trato discriminatorio, y durante 2020, los empleados también fueron “desalentados de debatir causas o políticas internamente y de asumir causas activistas en el trabajo” – todo lo cual podría plantear algunas preocupaciones de liderazgo en las mentes de los posibles inversores. Moya le dijo a Cointelegraph:

“El próximo año, las empresas tendrán que adoptar la diversidad y la inclusión y hasta que Coinbase pueda hacerlo, pueden perder la oportunidad de capitalizar completamente esta oportunidad”.

Vishnevskiy no estuvo de acuerdo con que Coinbase tuviera un problema de imagen y dijo que la empresa sería vista como una de las “operaciones en el mercado cripto más seguras” si la IPO se lleva a cabo. “Es probable que el interés de Europa sea más apagado que en los EE.UU.”, lo cual es la norma dadas las tendencias de inversión más conservadoras de los inversores europeos. “Sin embargo, puedo confirmar que ya sé de un par de family offices en Europa interesados en obtener una asignación”, dijo a Cointelgraph.

Bovaird añadió que como inversor, no le importarían las políticas de personal o si a los empleados se les permite tener conversaciones políticas, añadiendo. “Me importa si no puedo usar su sitio para comprar (o vender) Bitcoin cuando quiera“. Aún así, incluso si los inversores institucionales prefieren un CEO “con fijación de mirada laser” como Brian Armstrong de Coinbase, los inversores minoristas, que han sido un factor importante en el actual “frenesí” de las IPO, podrían pensar de forma diferente.

Traer a los nuevos participantes

¿Una Coinbase listando públicamente llevaría a más usuarios a las criptomonedas? “Esto podría estimular la adopción de las criptomonedas”, dijo a Cointelegraph John Griffin, titular de la cátedra centenaria James A. Elkins de finanzas de la Universidad de Texas, porque las empresas que sobreviven al proceso de oferta pública inicial -con sus meses de escrutinio por parte de los reguladores, analistas e inversores institucionales- a menudo salen a la luz con una inversión más segura y probada en la batalla, al menos en la mente de algunos inversores. En comparación, “Miren a WeWork”, propuso Griffin, “no pudo sobrevivir al escrutinio de una cotización pública y se desmoronó”.

Los activos digitales, así como las ofertas públicas iniciales, han estado rindiendo a niveles casi récord en 2020, y “este evento podría traer al espacio a un número de nuevos participantes que antes se centraban sólo en las ofertas públicas iniciales”, dijo Vishnevskiy. Según McKeon, el apetito de riesgo para ambas áreas es muy similar, añadiendo: “Una IPO de Coinbase validaría aún más los criptoactivos como una clase de activo para el público en general, lo que es probable que conduzca a una mayor adopción”. Sin embargo, no se debe esperar que una exitosa IPO de Coinbase resuelva todos los problemas de la industria. Como Griffin le dijo a Cointelegraph:

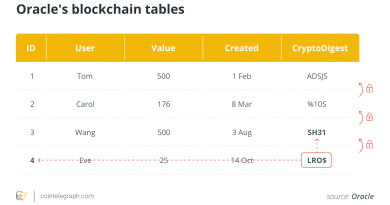

“Este es definitivamente un paso hacia la legitimación de las criptomonedas y el movimiento hacia los mercados tradicionales. Un gran problema es que mientras que los exchanges como Coinbase están bajo escrutinio regulatorio, [otros] exchanges que impulsan los precios pueden estar bajo poco escrutinio. Esto significa que el mercado sigue abierto a la manipulación”.

En general, sin embargo, la mayoría de los observadores cercanos vieron una IPO de Coinbase como una señal de logro para la industria de las criptomonedas y la tecnología Blockchain. Uno recuerda el fracaso de otros listados en bolsas públicas de proyectos criptos como Bitmain y BitConnect, así como la largamente anticipada pero aún no vista IPO de Ripple. “Algunos han fracasado por razones de mala reputación, otros debido a un difícil entorno regulador de EE.UU.“, dijo Moya, quien luego añadió que cualquier cosa que impulse el interés en las criptomonedas es un desarrollo bienvenido para la industria.

La IPO es un evento importante, y según Griffin, “mostrando que el camino de Coinbase para trabajar dentro del proceso de regulación es económicamente rentable”. Mientras tanto, John Sedunov, profesor asociado de finanzas en la Universidad de Villanova, le dijo a Cointelegraph:

“Una Oferta Pública Inicial de Coinbase sería una señal de un nuevo paso de los mercados tradicionales para las criptomonedas. No creo que esto lo empuje a cruzar la línea de meta, pero ayudará a continuar el proceso de hacer las criptomonedas más accesibles a los inversores y usuarios potenciales”.

Sigue leyendo: