Inversores se refugian en bonos del Tesoro a corto plazo, lo que reduce la posibilidad de que Bitcoin suba a USD 30,000

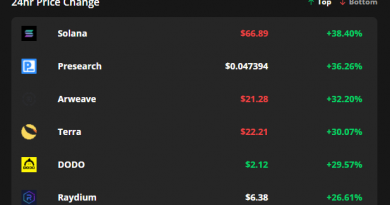

El precio de Bitcoin (BTC) superó los USD 28,000 el 21 de marzo, pero según dos métricas de derivados, los traders no están muy extasiados tras una subida del 36% en ocho días. Más allá del rendimiento estelar de Bitcoin, hay razones por las que los inversores no confían plenamente en que los precios sigan subiendo. El reciente rescate de Credit Suisse, una importante institución financiera suiza con 167 años de antigüedad, es una prueba de que la actual crisis bancaria mundial podría no haber terminado.

El 19 de marzo, las autoridades suizas anunciaron que UBS había acordado adquirir a su rival Credit Suisse en una fusión de “rescate de emergencia” para evitar nuevas turbulencias en el mercado del sector bancario mundial. La operación podría beneficiarse de más de USD 280,000 millones en ayudas estatales y del banco central, lo que equivale a un tercio del PIB suizo. Por desgracia, no hay forma de presentar este acuerdo como tranquilizador o como una señal de fortaleza de las instituciones financieras, incluidos los bancos centrales.

Lo mismo puede decirse del salvavidas crediticio de emergencia proporcionado por el Tesoro estadounidense para proteger al sector bancario y aumentar las reservas de la FDIC. El “Bank Term Funding Program” (BTFP) lanzado el 12 de marzo marcó el regreso de las inyecciones de liquidez de la Fed, invirtiendo la tendencia iniciada en junio de 2022, cuando la Reserva Federal comenzó las ventas mensuales de activos.

La crisis bancaria mundial llevó a la Reserva Federal a abandonar sus políticas de control de la inflación

Al prestar USD 300,000 millones en fondos de emergencia a los bancos, la Fed invirtió por completo su estrategia para frenar la inflación, que se sitúa por encima del 5% interanual desde junio de 2021, cuando el objetivo es del 2%. Esta estrategia, conocida como tightening, incluía el aumento de los tipos de interés y la reducción de los USD 4.8 billones en activos que la Reserva Federal acumuló entre marzo de 2020 y abril de 2022.

El 20 de marzo,el First Republic Bank (FRB) vio cómo S&P Global rebajaba aún más su calificación crediticia hasta la categoría de banco basura, lo que se suma a las tensiones en los bancos regionales de Estados Unidos. Según la agencia de riesgos, la reciente inyección de USD 30,000 millones en depósitos de 11 grandes bancos podría no ser suficiente para resolver los problemas de liquidez del FRB.

Los inversores en criptomonedas siempre están anticipando una desvinculación de los mercados tradicionales. Sin embargo, hay pocas justificaciones para una asignación en este momento, especialmente si proceden de empresas, gestores de fondos de inversión o inversores ricos. Históricamente, los inversores tienden a acumular posiciones en efectivo o en instrumentos de deuda pública a corto plazo durante los periodos de recesión, con el fin de sostener las operaciones cotidianas y, posiblemente, utilizarlos para comprar gangas.

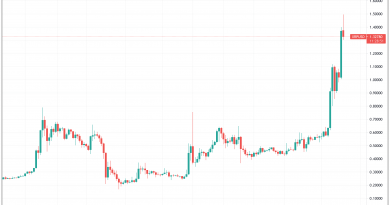

El rendimiento de los bonos del Tesoro estadounidense a 6 meses, por ejemplo, ha bajado del 5.33% el 9 de marzo al 4.80% el 20 de marzo. A medida que los inversores se preparan para el impacto de la inflación, la recesión o ambas, esta evolución indica una mayor demanda de instrumentos a corto plazo. El cambio desde el 9 de marzo invirtió todo el movimiento de 2023, con el indicador cerrando 2022 en 4.77%.

Examinemos las métricas de los derivados de Bitcoin para determinar la posición actual en el mercado de los operadores profesionales.

Desde el 15 de marzo, el indicador de la prima de los futuros de BTC se ha mantenido sin cambios en el 2.2%, lo que indica que no hay demanda adicional por parte de la actividad de compra apalancada. Las cifras por debajo del 5% indican pesimismo, que no es lo que cabría esperar tras unas subidas de precios del 36% en ocho días.

La ausencia de demanda de compras apalancadas no implica necesariamente una caída de los precios. En consecuencia, los traders deberían investigar los mercados de opciones de Bitcoin para saber cómo valoran las ballenas y los creadores de mercado la probabilidad de futuros movimientos de precios.

La desviación delta del 25% es un signo revelador que muestra cuándo los creadores de mercado y las mesas de arbitraje están cobrando de más por la protección al alza o a la baja. En los mercados bajistas, los inversores en opciones dan más probabilidades a una caída de los precios, lo que hace que el indicador de sesgo suba por encima del 8%. Por otra parte, los mercados alcistas tienden a situar el indicador de sesgo por debajo del -8%, lo que significa que las opciones de venta bajistas tienen menos demanda.

La desviación delta cruzó el umbral neutral del -8% el 19 de marzo, lo que indica un optimismo moderado, ya que las opciones de compra neutrales a alcistas tuvieron una mayor demanda. El entusiasmo, sin embargo, no duró mucho, ya que el indicador de sesgo del 25% se sitúa actualmente en el -8%, lo que está al borde de una situación de equilibrio. Sin embargo, es el polo opuesto de la semana anterior, cuando el sesgo alcanzó el 12% el 13 de marzo.

En última instancia, los traders profesionales de Bitcoin no son alcistas por encima de los USD 26,000. Esto no es necesariamente malo, pero a menos que los criptoinversores recuperen la confianza, las posibilidades de que la criptomoneda supere los USD 30,000 siguen siendo extremadamente remotas. El posible colapso total del sistema bancario haría que los inversores huyeran hacia la seguridad en lugar de buscar el riesgo.

Este artículo no contiene consejos ni recomendaciones de inversión. Todas las inversiones y operaciones implican un riesgo, y los lectores deben llevar a cabo su propia investigación a la hora de tomar una decisión.

Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente de los autores y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.