Grayscale BTC Trust cotiza con un descuento récord del 36.7%, pero ¿está justificado?

Los inversores estadounidenses llevan esperando la aprobación de un fondo cotizado en bolsa (ETF) de Bitcoin desde mayo de 2014, cuando el Winklevoss Bitcoin Trust presentó una solicitud de modificación en la Comisión de Bolsa y Valores (SEC).

A lo largo de los años, la SEC ha rechazado a todos los solicitantes y la última denegación se emitió a la solicitud de WisdomTree para un ETF de Bitcoin al contado el 11 de octubre. La SEC concluyó que la oferta no tenía la capacidad de “obtener la información necesaria para detectar, investigar y disuadir el fraude y la manipulación del mercado, así como las violaciones de las normas de intercambio y las leyes y normas federales de valores aplicables.”

Los vehículos fiduciarios de inversión en Bitcoin han existido desde 2013, pero han estado restringidos a los inversores acreditados. El lanzamiento de un ETF de BTC al contado abriría el mercado a los inversores minoristas y a una gama más amplia de fondos de inversión del sector.

Por el momento, los reguladores estadounidenses son reacios a lanzar lo que muchos creen que sería un producto más justo y transparente para Bitcoin. Una realidad contradictoria es que, mientras los ETFs de BTC al contado siguen siendo rechazados, hace tiempo que el mismo producto está disponible para bonos, divisas globales, oro, acciones chinas, bienes raíces, petróleo y plata.

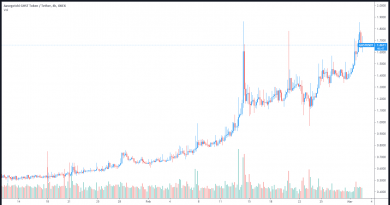

El Grayscale Bitcoin Trust Fund (GBTC), un fondo de inversión de USD 12,300 millones, cotiza actualmente con un descuento récord del 36,7% frente a sus participaciones en Bitcoin, pero puede que no se trate de un descuento del tipo “buy the dip”. La brecha comenzó después de que la Bolsa de Toronto lanzara el ETF Purpose Bitcoin en febrero de 2021, que es un producto de inversión al contado.

¿Qué es un fondo cotizado en bolsa?

Un ETF es un tipo de valor que mantiene inversiones subyacentes diversificadas, incluyendo materias primas, acciones o bonos. El ETF puede parecerse a un fondo de inversión porque está agrupado y gestionado por su emisor.

SPY, el ETF que sigue el índice S&P 500, es el ejemplo más reconocible de este instrumento. Este fondo de inversión está gestionado actualmente por State Street y cuenta con USD 328,000 millones en activos gestionados.

También existen estructuras más exóticas, como el ProShares UltraShort Bloomberg Crude Oil (SCO). Este fondo utiliza derivados y pretende ofrecer un apalancamiento corto diario dos veces mayor sobre los precios del petróleo, lo que significa que los inversores apuestan efectivamente por un descenso de los precios del petróleo.

La compra de un ETF otorga al inversor la propiedad directa de su contenido, lo que genera una fiscalidad diferente a la de la tenencia de contratos de futuros y posiciones apalancadas.

Los fondos fiduciarios, como el GBTC, no ofrecen derechos de reembolso o conversión

Los fondos fiduciarios de inversión quedan fuera de la autoridad de la SEC y, de hecho, están regulados por la Oficina del Contralor de la Moneda de Estados Unidos.

El GBTC de Grayscale es el líder absoluto del mercado de criptodivisas, aunque se haya estructurado como una empresa, al menos en su forma reglamentaria. El fondo de inversión se considera un fondo cerrado, lo que significa que el número de acciones disponibles es limitado.

En consecuencia, las acciones de GBTC no se crean libremente, ni ofrecen un programa de reembolso. Esta ineficacia crea importantes discrepancias de precios frente a las participaciones de Bitcoin subyacentes del fondo. En cambio, un ETF permite al creador de mercado crear y reembolsar acciones, lo que garantiza que la prima o el descuento sean mínimos en la mayoría de los casos.

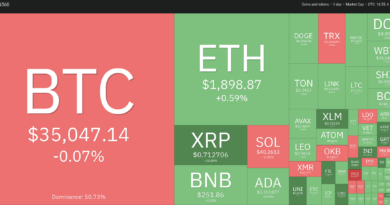

Por ejemplo, Purpose Bitcoin ETF (BTCC.U) tenía un valor liquidativo de USD 3.59 por acción el 13 de octubre, y las acciones cerraron a USD 3.60 en la bolsa de Toronto. Del mismo modo, los derivados estadounidenses ProShares Bitcoin Strategy ETF (BITO) tenían un precio subyacente de USD 11.94 el 13 de octubre, mientras que sus acciones cotizaban a USD 11.95.

Grayscale está luchando contra la SEC, pero los resultados podrían tardar años

En junio de 2022, la gestora de activos Grayscale inició una demanda ante la SEC en relación con la conversión del GBTC en un ETF de Bitcoin al contado. La firma ha estado esperando una decisión final del regulador desde que presentó su solicitud en octubre de 2021.

El estratega legal principal de Grayscale declaró que el rechazo de la SEC fue “arbitrario” al “no aplicar un tratamiento consistente a vehículos de inversión similares.” Como resultado, el gestor de activos presentó un recurso legal basado en la supuesta violación de la Ley de Procedimiento Administrativo y la Ley de Intercambio de Valores por parte de la SEC.

Hay que tener en cuenta que han pasado ocho años y medio desde que se presentó la primera solicitud de registro de un ETF de Bitcoin al contado. Por el momento, GBTC cobra una comisión de administración fija del 2% anual, por lo que el descuento del 36,7% podría estar justificado dado que la SEC sigue rechazando los recursos y solicitudes de todos los gestores de fondos.

En esencia, el producto de fideicomiso de inversión es mucho menos óptimo que un ETF, y hasta ahora, Grayscale ha hecho poco para minimizar el impacto en los titulares de GBTC.

Los puntos de vista y opiniones expresados aquí son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph.com. Cada inversión y movimiento comercial implica un riesgo, debe realizar su propia investigación al tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.