Finance Redefined: la exposición a Curve plantea un nuevo riesgo para el ecosistema DeFi

Bienvenido a Finance Redefined, tu dosis semanal de información esencial sobre finanzas descentralizadas (DeFi), un boletín elaborado para ofrecerte un resumen de los acontecimientos más significativos de la semana.

La explotación de Curve Finance por valor de USD 47 millones el 30 de julio tuvo un efecto dominó en el ecosistema DeFi, principalmente debido al préstamo de USD 100 millones contra el token nativo Curve DAO (CRV) de la plataforma. Varios protocolos de préstamo se han apresurado con nuevas propuestas de gobernanza para minimizar los riesgos de exposición de CRV a medida que fluctúa el precio del token. El 3 de agosto, la stablecoin nativa del ecosistema crvUSD perdió su paridad con el dólar debido a las condiciones del mercado.

Al considerarse la columna vertebral del ecosistema DeFi, el exploit de Curve podría desencadenar una grave crisis.

La crisis de Curve también tuvo un impacto negativo en el precio de los tokens DeFi, con una mayoría cotizando en rojo en los gráficos semanales.

Una vulnerabilidad de reentrada termina en un exploit de USD 47 millones en los pools de Curve Finance

Varios grupos estables de Curve Finance que utilizaban Vyper fueron atacados el 30 de julio, con pérdidas que superaron los USD 47 millones. Según Vyper, sus versiones 0.2.15, 0.2.16 y 0.3.0 son vulnerables al mal funcionamiento de los bloqueos de reentrada.

“La investigación está en curso, pero cualquier proyecto que dependa de estas versiones debe ponerse en contacto con nosotros inmediatamente”, escribió Vyper en X (antes Twitter). Según un análisis de los contratos afectados realizado por la empresa de seguridad Ancilia, 136 contratos utilizaban Vyper 0.2.15 con protección reentrante, 98 utilizaban Vyper 0.2.16 y 226 utilizaban Vyper 0.3.0.

Price feeds de exchanges centralizados evitan que el precio de Curve se desplome en medio de un exploit de USD 100 millones

El precio de CRV se desplomó en el mercado DeFi debido al drenaje significativo de varios pools; sin embargo, finalmente fue salvado por los price feeds de los exchanges centralizados. CRV alcanzó los USD 0.086 en los exchanges descentralizados, pero cotizó a USD 0.60 en los exchanges centralizados (CEX), evitando que el precio del token se desplomara hasta cero.

Los pools de Curve utilizan el sistema de oráculo de Chainlink, que incorpora varios price feeds, incluidos los exchanges centralizados. Si no fuera por los CEX, Curve Finance se habría derrumbado. Este irónico incidente llamó la atención de Changpeng Zhao, CEO de Binance, quien afirmó que, al final, fueron los price feeds de los CEX lo que salvó el protocolo DeFi.

La deuda de USD 100 millones del fundador de Curve Finance podría provocar una implosión de DeFi

Mientras Curve Finance sigue capeando las secuelas de su reciente hackeo de USD 47 millones, ha surgido en Internet otro problema relacionado con los holders del token nativo del protocolo DeFi, que ha desatado teorías sobre cómo podría producirse una venta masiva.

On Aug. 1, crypto research firm Delphi Digital published an X thread detailing the loans taken out by Curve Finance founder Michael Egorov that are backed by 47% of the circulating supply of CRV. According to the research firm, Egorov holds around $100 million in loans across various lending protocols backed by 427.5 million CRV.

El 1 de agosto, la empresa de investigación de criptomonedas Delphi Digital publicó un hilo X en el que se detallaban los préstamos suscritos por el fundador de Curve Finance, Michael Egorov, que están respaldados por el 47% del suministro circulante de CRV. Según la empresa de investigación, Egorov tiene alrededor de USD 100 millones en préstamos a través de varios protocolos de préstamo respaldados por 427.5 millones de CRV.

crvUSD pierde su paridad con el dólar antes los eventos del mercado

La stablecoin nativa de Curve Finance, crvUSD, cayó brevemente el 3 de agosto, reaccionando a un entorno incierto que rodea al protocolo tras su reciente explotación. Ese día, la stablecoin cayó hasta un 0.35% antes de recuperar su paridad con el dólar estadounidense.

El token crvUSD de Curve utiliza un mecanismo para mantener su paridad denominado algoritmo PegKeeper, que gestiona el tipo de interés y el coeficiente de liquidación en función de la oferta y la demanda de stablecoins para mantener su valor. En otras palabras, garantiza que el valor del crvUSD esté debidamente respaldado por garantías, al tiempo que equilibra la oferta y la demanda.

Repaso del mercao DeFi

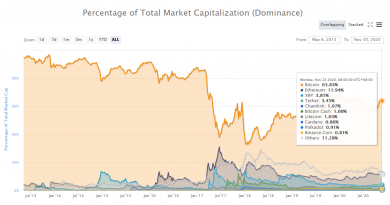

DeFi’s total market value saw a bearish decline in the past week. Data from and TradingView shows that DeFi’s top 100 tokens by market capitalization had a bad week, with most tokens trading in the red. The total value locked into DeFi protocols remained below $50 billion.

El valor total de mercado de DeFi experimentó un descenso bajista la semana pasada. Datos de Cointelegraph Markets Pro y TradingView muestran que los 100 principales tokens DeFi por capitalización de mercado tuvieron una mala semana, con la mayoría de los tokens cotizando en números rojos. El valor total bloqueado en los protocolos DeFi se mantuvo por debajo de USD 50,000 millones.

Gracias por leer nuestro resumen de los acontecimientos DeFi más impactantes de esta semana. Nos vemos el próximo viernes para conocer más historias, perspectivas e información sobre este espacio en constante desarrollo.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.