El vencimiento de USD 2,250 millones en opciones de Bitcoin podría demostrar que el nivel de USD 17,600 no fue el fondo de BTC

Bitcoin (BTC) ha estado tratando de salir de una tendencia descendente durante la semana pasada y el primer intento el 16 de junio no logró romper la resistencia de USD 22,600. El segundo intento a USD 21,400 el 21 de junio fue seguido por una corrección de precios del 8%. Después de dos rupturas fallidas, el precio actualmente cotiza por debajo de USD 20,000 y plantea dudas sobre si USD 17,600 fue realmente el fondo.

Cuanto más tarde BTC en romper con este patrón bajista, más fuerte se vuelve la línea de resistencia y los comerciantes siguen la tendencia de cerca. Precisamente por eso es importante que los alcistas muestren fuerza durante el vencimiento de las opciones mensuales de USD 2,250 millones de esta semana.

La incertidumbre regulatoria sigue pesando sobre los criptomercados después de que la presidenta del Banco Central Europeo (BCE), Christine Lagarde, expresara su convicción sobre la necesidad de un escrutinio más estricto. El 20 de junio, Lagarde expresó su opinión sobre las actividades de staking y préstamos del sector: “”[…] la falta de regulación a menudo cubre el fraude, afirmaciones completamente ilegítimas sobre la valoración y, muy a menudo, la especulación, así como los tratos delictivos”.

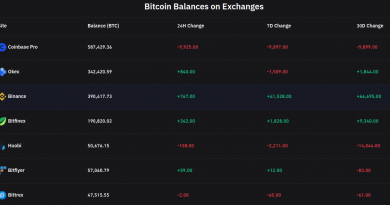

Los mineros de Bitcoin que se ven obligados a liquidar sus tenencias de BTC están agregando más presión negativa al precio de BTC y los datos de Arcane Research muestran que las empresas mineras de Bitcoin que cotizan en bolsa vendieron el 100% de su producción de BTC en mayo en comparación con el 20% al 40% habitual en el anterior meses. Actualmente, los mineros poseen colectivamente 800,000 BTC, lo que genera preocupaciones sobre una posible liquidación. La corrección del precio de Bitcoin agotó la rentabilidad de los mineros porque el costo de producción, en ocasiones, superó sus márgenes.

El vencimiento de las opciones del 24 de junio será especialmente alarmante para los inversores porque es probable que los bajistas de Bitcoin obtengan ganancias de USD 620 millones al suprimir BTC por debajo de USD 20,000.

Los alcistas colocaron sus apuestas en USD 40,000 y más

El interés abierto para el vencimiento de las opciones del 24 de junio es de USD 2,250 millones, pero la cifra real será mucho menor ya que los alcistas eran demasiado optimistas. Estos comerciantes perdieron por completo la marca después de que BTC cayó por debajo de los USD 28,000 el 12 de junio, pero sus apuestas alcistas para el vencimiento mensual de las opciones se extienden más allá de los USD 60,000.

La relación call-to-put de 1.70 muestra el predominio del interés abierto de compra (call) de USD 1.41 mil millones frente a las opciones de venta (put) de USD 830 millones. Sin embargo, dado que Bitcoin se encuentra por debajo de los USD 20,000, la mayoría de las apuestas alcistas probablemente perderán su valor.

Si el precio de Bitcoin permanece por debajo de USD 21,000 a las 8:00 a. m. UTC del 24 de junio, solo estará disponible el 2 % de estas opciones de compra. Esta diferencia ocurre porque el derecho a comprar Bitcoin a USD 21,000 no tiene valor si BTC cotiza por debajo de ese nivel al vencimiento.

Los bajistas tienen la ventaja

A continuación se muestran los tres escenarios más probables basados en la acción del precio actual. La cantidad de contratos de opciones de Bitcoin disponibles el 24 de junio para instrumentos call (alcista) y put (bajista) varía, según el precio de vencimiento. El desequilibrio a favor de cada lado constituye el beneficio teórico:

- Entre 18,000 y 20,000 dólares: 500 opciones de compra frente a 33,100 opciones de venta. El resultado neto favorece a los instrumentos de compra (bajistas) por USD 620 millones.

- Entre 20,000 y 22,000 dólares: 2,800 opciones de compra frente a 2,700 opciones de venta. El resultado neto favorece a los bajistas por USD 520 millones.

- Entre 22,000 y 24,000 dólares: 5,900 opciones de compra frente a 26,600 opciones de venta. El resultado neto favorece a los instrumentos de compra (bajistas) por USD 480 millones.

Esta estimación cruda considera las opciones de venta utilizadas en las apuestas bajistas y las opciones de compra exclusivamente en operaciones neutrales a alcistas. Aun así, esta simplificación hace caso omiso de estrategias de inversión más complejas.

Por ejemplo, un comerciante podría haber vendido una opción de venta, obteniendo efectivamente una exposición positiva a Bitcoin por encima de un precio específico, pero desafortunadamente, no hay una manera fácil de estimar este efecto.

Algunas caídas más por debajo de USD 20,000 no serían sorprendentes

Los bajistas de Bitcoin necesitan empujar el precio por debajo de USD 20,000 el 24 de junio para asegurar una ganancia de USD 620 millones. Por otro lado, el mejor escenario de los alcistas requiere un bombeo por encima de USD 22,000 para reducir el impacto en USD 140 millones.

Los alcistas de Bitcoin tenían USD 500 millones en posiciones largas apalancadas liquidadas el 12 y 13 de junio, por lo que deberían tener menos margen del necesario para aumentar el precio. Teniendo en cuenta estos datos, los bajistas tienen mayores probabilidades de fijar BTC por debajo de USD 22,000 antes del vencimiento de las opciones del 24 de junio.

Los puntos de vista y opiniones expresados aquí son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph.com. Cada inversión y movimiento comercial implica un riesgo, debe realizar su propia investigación al tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.