El rechazo al ETF al contado de Bitcoin de VanEck consolida la perspectiva de la SEC sobre las criptomonedas

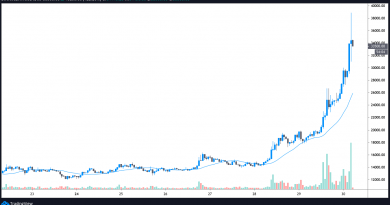

Bitcoin (BTC) ha tenido una impresionante carrera de precios desde el anuncio de la aprobación por parte de la Comisión de Valores de Estados Unidos del fondo cotizado en bolsa (ETF, por sus siglas en inglés) de futuros de Bitcoin de ProShares a principios de octubre, alcanzando un nuevo máximo histórico de más de 69,000 dólares el 10 de noviembre, según datos de TradingView.

Sin embargo, los organismos de control financiero enfriaron los ánimos al rechazar la propuesta de VanEck para un ETF al contado el 12 de noviembre, lo que actuó como detonante para que el precio de la criptomoneda insignia cayera a un mínimo de 30 días en 55,705 dólares el 19 de noviembre. Al momento de redactar este artículo, el token cotiza en el rango de los 56,000 dólares.

Un ETF es una clase de valor que sigue un activo o una cesta de activos, en este caso Bitcoin, y puede negociarse en una bolsa de valores como cualquier otra acción. El ETF BTC de Proshares ha sido el primer ETF en obtener la aprobación de la SEC, después de que en el pasado se presentaran más de 20 solicitudes a los reguladores financieros.

Jan van Eck, director general de VanEck, no estaba contento con el rechazo del ETF de su empresa.

We are disappointed in today’s update from the SEC declining approval of our physical bitcoin ETF. We believe that investors should be able to gain #BTC exposure through a regulated fund and that a non-futures ETF structure is the superior approach. @tyler @gaborgurbacs

— Jan van Eck (@JanvanEck3) November 12, 2021

Estamos decepcionados por la actualización de hoy de la SEC, que rechaza la aprobación de nuestro ETF de bitcoin físico. Creemos que los inversores deberían ser capaces de obtener exposición al BTC a través de un fondo regulado y que una estructura de ETF sin futuros es el enfoque superior.

La diferencia entre los ETF de Bitcoin aprobados que cotizan actualmente en varias bolsas de valores de Estados Unidos como el Nasdaq o el CBOE y el ETF de Bitcoin rechazado por VanEck es que la propuesta de ETF de VanEck era para un ETF al contado, y los ETF aprobados son todos ETF basados en futuros.

Van Eck dijo que un ETF al contado es la mejor opción, y tuiteó que: “Creemos que los inversores deben ser capaces de obtener exposición a BTC a través de un fondo regulado y que una estructura de ETF no basada en futuros es el enfoque superior“.

El presidente de la SEC, Gary Gensler, ha expresado previamente su apoyo a los ETF de BTC basados en futuros en lugar de en precios. En la decisión oficial de rechazar la solicitud de ETF de VanEck, la SEC dijo que el producto no cumplía el requisito ‘de que las normas de una bolsa de valores nacional estén “diseñadas para prevenir actos y prácticas fraudulentas y manipuladoras” y “para proteger a los inversores y el interés público“‘.

Los futuros suelen ser un producto de mayor riesgo

Sin embargo, podría ser que los reguladores financieros de Estados Unidos, al rechazar el ETF al contado de VanEck, hayan desencadenado un producto más arriesgado para los mismos inversores que pretende proteger, ya que permite que el dinero institucional de Wall Street se apalanque en los movimientos del precio de Bitcoin.

Un contrato de futuros da al titular o comprador del contrato la obligación de comprar el activo subyacente y al redactor o vendedor del contrato la obligación de vender y entregar el activo a un precio determinado en una fecha futura concreta, a menos que el titular cierre su posición antes de la fecha de vencimiento.

En combinación con las opciones, estos instrumentos financieros suelen utilizarse para cubrir otras posiciones en la cartera del inversor o para obtener beneficios por pura especulación sin necesidad de comprar el activo subyacente. Estos mercados suelen estar dominados por inversores institucionales que disponen de grandes bolsillos para amortiguar cualquier pérdida en su portafolios.

Aunque los futuros podrían utilizarse únicamente para minimizar el riesgo en el perfil de un inversor, donde se vuelven más arriesgados es en el uso del apalancamiento en los mercados de futuros. El apalancamiento es la capacidad de utilizar fondos prestados y/o deuda como capital de negociación en el mercado para amplificar los rendimientos de una posición. Básicamente, los inversores lo utilizan para multiplicar su poder de compra en los mercados.

Aunque el apalancamiento también existe en los mercados al contado, su impacto es significativamente menor. Sin embargo, con los contratos de futuros, el apalancamiento puede ser de hasta el 95%, lo que implica que un inversor puede comprar fácilmente un contrato de opciones con el 5% del capital necesario y pedir prestado el resto. Esto significa que cualquier pequeña fluctuación en el precio del activo subyacente tendrá un gran impacto en el contrato, lo que lleva a un ajuste de márgenes para los inversores debido a las liquidaciones forzadas de los contratos de futuros.

Un ajuste de márgenes es un escenario en el que el valor de los márgenes del inversor ha caído por debajo de la cantidad requerida por la bolsa o el corredor. Esto obliga a los inversores a depositar una cantidad conocida como margen de mantenimiento en la cuenta para reponer el valor mínimo permitido. Esto también podría llevar a los inversores a tener que vender otros activos de sus portafolios para compensar esta cantidad.

Es importante señalar que estos riesgos inherentes a los contratos de futuros no tienen nada que ver con la naturaleza de los productos subyacentes, sino con la metodología con la que se negocian los contratos de futuros en los mercados financieros. Du Jun, cofundador del exchange de criptomonedas Huobi Global, habló con Cointelegraph sobre la decisión de la SEC:

“Dada la situación actual, los ETF de futuros pueden ser la mejor opción aceptada por la SEC. Es cierto que los ETF de futuros suelen ser complejos y con un perfil de riesgo más elevado, pero los ETF de futuros tienen algunas características que satisfacen la demanda de la SEC”.

Jun considera que, para empezar, los reguladores todavía no han descubierto el proceso para fijar el precio al contado de BTC, lo que les lleva a pensar que el precio es vulnerable a la manipulación; por lo tanto, los ETF de futuros desvinculados de BTC directamente ofrecerían a los inversores una mejor protección.

Además, los ETF de futuros dan a los inversores la oportunidad de ir tanto en largo como en corto en BTC, cubriendo así sus activos de BTC en lugar de mantener unidades con BTC respaldadas físicamente.

Antoni Trenchev, cofundador de la plataforma de trading de criptomonedas Nexo, dijo a Cointelegraph: “La SEC parece no estar preparada para permitir los ETF al contado todavía. Tengo la corazonada de que esto ocurrirá en un futuro próximo o medio, tan pronto como los reguladores estadounidenses confíen en sus políticas y en el tratamiento de Bitcoin y otros activos digitales.” Dijo que, en última instancia, ambos productos no son más que herramientas financieras, y la SEC querrá disponer de una variedad de opciones.

Señaló la vacilación de la SEC a la hora de asumir riesgos, afirmando que “simplemente no están dispuestos a correr ningún riesgo, lo cual es en sí mismo encomiable teniendo en cuenta la gran presión ejercida por los ansiosos inversores para que haya ETF al contado en los Estados Unidos”.

Sin embargo, no todos los participantes en el mercado tienen una visión positiva sobre el enfoque de la SEC. Marie Tatibouet, directora de marketing de la bolsa de criptomonedas Gate.io, dijo a Cointelegraph: “La SEC de EE.UU. tardó unos cuatro años en averiguar cómo funciona un ETF de futuros de BTC. Probablemente les llevará dos o tres años más averiguar los ETF al contado“.

Tatibouet dijo que, dado que los contratos de futuros de BTC no están vinculados al precio de Bitcoin directamente, sino al precio de los futuros de Bitcoin, cuyos precios son “mucho más fáciles” de manipular que los precios al contado, ésta podría ser una de las razones por las que la SEC aprobó los ETF de futuros.

Canadá apoya los ETF al contado

Aunque el lanzamiento de los ETF de futuros de Bitcoin en Estados Unidos fue celebrado por la comunidad como un momento decisivo para la clase de activos de criptomonedas, no fue el primer país en permitir los ETF relacionados con las criptomonedas. El vecino amistoso de EE.UU., Canadá, ha tenido ETF de Bitcoin que cotizan en varias bolsas durante la mayor parte de este año.

Canadá vio el lanzamiento del primer ETF de Bitcoin en Norteamérica, el Purpose Bitcoin ETF, en febrero de este año. Se trata de un ETF de Bitcoin con respaldo físico que ha tenido éxito desde su lanzamiento. Evolve Investments también lanzó el Evolve Bitcoin ETF poco después, que también es un ETF al contado. Los ETF Purpose Bitcoin y Evolve Bitcoin ETF tienen actualmente 1,400 millones de dólares y 203 millones de dólares en activos bajo gestión, respectivamente. Las empresas que están detrás de estos ETF también han lanzado ETF basados en Ether (ETH) tras el éxito de sus ETF de Bitcoin.

Según Trenchev, de Nexos, “Canadá podría considerarse como el Salvador de los ETF de BTC al contado. Hace tiempo que están disponibles allí y parece que las cosas funcionan. Siempre es una ventaja tener ejemplos en los que fijarse —independientemente del éxito o el fracaso que tengan— y estoy seguro de que este será el caso cuando se trate de ETF al contado en Estados Unidos”.

Jun señaló las diferencias en el panorama legal de EE.UU. y Canadá, afirmando que “el entorno normativo de Canadá es más flexible, y Canadá se centra más en la innovación. A menudo se atreve a tomar la delantera en la innovación financiera, como los primeros ETF modernos en 1990 y el primer lanzamiento de ETF de cannabis en 2017. Pero el entorno regulatorio del mercado estadounidense es mucho más estricto“.

Ofreciendo una nueva perspectiva sobre el asunto, el legendario comerciante Peter Brandt mencionó en Twitter cómo los maximalistas de BTC deberían oponerse a los ETF y a los ETF al contado por completo.

IMO, #Bitcoin maximalists should oppose spot $BTC ETFs in U.S. Bitcoin’s store of value story depends on its scarcity and even some difficulty to purchase. Let’s not encourage greedy grub-hungry Wall Street to convert BTC into a vending machine asset.

Say NO to ETFs— Peter Brandt (@PeterLBrandt) November 13, 2021

En mi opinión, los maximalistas de Bitcoin deberían oponerse a los ETF de BTC al contado en EE.UU. La historia del almacén de valor de Bitcoin depende de su escasez e incluso de cierta dificultad para comprarlo. No alentemos a los codiciosos hambrientos de comida de Wall Street a convertir a BTC en un activo de máquina expendedora.

Es discutible si los ETF apoyarán el crecimiento de BTC como un activo en el largo plazo de la manera originalmente prevista, y es innegable que el desarrollo de los ETF de criptomonedas tienen un gran impacto en los sentiments del mercado y por lo tanto, eventualmente, el precio de Bitcoin, que es central en toda la discusión en cuestión.

Sigue leyendo: