El rápido crecimiento de las plataformas de derivados de staking líquido de Ethereum centradas en DeFi es impresionante

La actividad DeFi de Ether (ETH) ha disminuido en el mercado bajista y el sector se enfrenta a una mayor competencia de la recompensa anual por staking de Ethereum del 4%, según los analistas de Glassnode. Sin embargo, se está construyendo una narrativa DeFi en torno a los tokens derivados de staking líquido (LSD) que podría reavivar la actividad de la red Ethereum.

Según un reciente informe de Glassnode, el porcentaje de gas consumido por los protocolos DeFi ha caído del 34% en 2020 al 8% o 16% en la actualidad, y los NFT acaparan la cuota máxima del 25% al 30%.

El índice de precios ponderado por la oferta de Glassnode para DeFi, cotizado en USD y ETH, registró una pérdida del 90% desde principios de 2021.

Los llamados “Blue-Chips” de DeFi, que representan una cesta de tokens de gobernanza de protocolos DeFi bien conocidos como Uniswap (UNI), MakerDAO (MKR), Aave (AAVE), Compound (COMP), Balancer (BAL) y SushiSwap (SUSHI), han perdido el 88% de su capitalización de mercado desde los máximos históricos de USD 45,000 millones de mayo de 2021.

Los tokens DeFi blue chip han rendido menos que ETH durante los repuntes alcistas del mercado y han experimentado una caída más severa que ETH “a la baja durante los bajistas”. Diversos analistas predicen que, dado que el staking de ETH ahora rinde un 4%, actuará como una “nueva tasa de obstáculo sobre la que deben saltar los rendimientos de los tokens”. Este rendimiento representa la tasa de referencia para los inversores en Ether.

Actualmente, los principales protocolos de préstamo, como Aave y Compound, ofrecen entre un 2 y un 3% de rendimiento en el préstamo de stablecoins y ether. Además, los protocolos DeFi como Aave y Compound también conllevan un riesgo de contrato inteligente que se elimina con los validadores proof-of-stake (PoS).

El staking se ha hecho popular entre los inversores de Ethereum, especialmente tras la actualización de Shapella en abril de 2023, que permitió los reembolsos del contrato de staking.

A finales de mayo, los usuarios de Ethereum habían apostado 21.63 millones de ETH por valor de USD 40,021 millones, lo que representa el 18% de la oferta total de Ethereum.

Las plataformas derivados de staking líquido como Lido y Rocket Pool representan un tercio de este mercado masivo. Estas aplicaciones ofrecen una representación tokenizada de ETH bloqueados, lo que permite a los inversores acceder a los rendimientos del staking sin comprometer la liquidez.

Una tendencia creciente entre los inversores de Ethereum es interactuar con LSD-fi o financiarización de LSD, cuyo objetivo es poner la liquidez ofrecida por los tokens LSD al servicio de aplicaciones DeFi.

¿Es LSDfi la solución?

Esencialmente, LSDfi aprovecha la liquidez de los tokens LSD en protocolos de préstamo similares a DeFi y la liquidez en los intercambios para obtener mayores rendimientos. Dado que una cantidad considerable de ETH está apostada con las plataformas LSD, LSDfi tiene el potencial de reactivar la actividad DeFi.

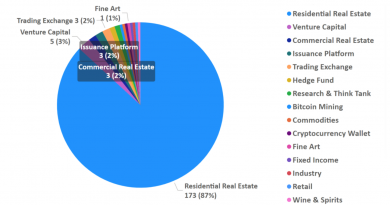

Un panel de análisis de Dune elaborado por el analista de datos Defimochi muestra que el valor total bloqueado (TVL) en protocolos LSDfi ha alcanzado los USD 411 millones, aumentando exponencialmente desde mediados de mayo. Algunos de los nombres más populares del sector son Pendle Finance, Lybra Finance, Curve Finance y Alchemix Protocol.

La liquidez de los tokens LSD en Curve Finance, el exchange de stablecoin del mercado, ha superado los USD 1,500 millones. Curve también ha permitido la acuñación de su stablecoin sobrecolateralizada crvUSD utilizando como garantía el token sfrxETH de Frax Protocol.

También se han hecho populares protocolos relativamente nuevos como Lybra Finance y Pendle Finance, que buscan aprovechar la liquidez proporcionada por los tokens LSD.

Como ya ha sucedido antes con DeFi, es probable que las nuevas aplicaciones aprovechen la liquidez de los tokens LSD facilitando la extracción de liquidez de sus tokens de gobernanza para los primeros depositantes.

Si bien pueden aportar ganancias decentes para algunos usuarios, estos protocolos podrían conllevar riesgos de contratos inteligentes y la posibilidad de ser víctima de un rug pull, introduciendo los riesgos que conllevan las mayores ganancias que proporciona LSDfi.

Este artículo no contiene consejos ni recomendaciones de inversión. Toda inversión y operación comercial conlleva riesgos, por lo que los lectores deben realizar su propia investigación antes de tomar una decisión.

Este artículo es para fines informativos en general y no pretende ser ni debe ser tomado como asesoramiento legal o de inversión. Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.