El precio de Ethereum alcanza los USD 1,600, mientras los mercados esperan que la Reserva Federal alivie la presión

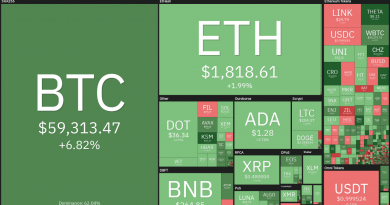

Entre el 25 y el 26 de octubre se produjo un repunte sorpresa de USD 250 que impulsó el precio del Ether (ETH) de USD 1,345 a USD 1,595. El movimiento provocó liquidaciones de USD 570 millones en las apuestas bajistas de Ether en los exchanges de derivados, lo que supuso el mayor evento en más de 12 meses. El precio de Ether también superó el nivel de USD 1,600, que fue el precio más alto visto desde el 15 de septiembre.

Exploremos si este repunte del 27% en los últimos 10 días refleja algún signo de cambio de tendencia.

Cabe destacar que tres días más tarde, el 29 de octubre, se produjo otro repunte del 10.3% hacia los USD 1.,650, lo que desencadenó otros USD 270 millones de liquidaciones de vendedores en corto en los contratos de futuros de ETH. En total, se liquidaron USD 840 millones de contratos cortos apalancados en tres días, lo que representa más del 9% del interés abierto total de los futuros de ETH.

El 21 de octubre, el mercado se mostró optimista después de que la presidenta de la Reserva Federal de San Francisco, Mary Daly, mencionara las intenciones de reducir el ritmo de las subidas de las tasas de interés. Sin embargo, el anterior movimiento de endurecimiento del banco central de Estados Unidos ha llevado al índice bursátil S&P 500 a una contracción del 19% en 2022.

A pesar del repunte bursátil del 5.5% entre el 20 y el 31 de octubre, los analistas de ING señalaron el 28 de octubre: “de hecho, esperamos que la Fed abra la puerta a un ritmo más lento a través de la orientación formal hacia adelante, pero puede que no lo haga necesariamente”. Además, el informe de ING añadía que “podría ser que tuviéramos un último 50 puntos básicos en febrero que marcaría el tope. Esto dejaría un tipo terminal del 4.75% al 5%”.

Teniendo en cuenta las señales contradictorias de los mercados tradicionales, veamos los datos de los derivados de Ether para entender si los inversores han estado apoyando el reciente repunte de los precios.

Los traders de futuros mantuvieron una postura bajista a pesar del repunte de USD 1,600

Los traders minoristas suelen evitar los futuros trimestrales debido a su diferencia de precio con los mercados al contado. Sin embargo, son los instrumentos preferidos de los traders profesionales porque evitan la fluctuación de las tasas de financiación que suele producirse en un contrato de futuros perpetuos.

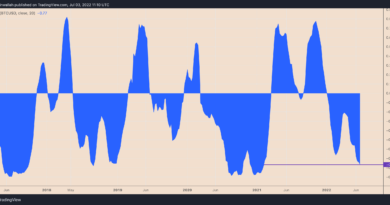

El indicador debería cotizar con una prima anualizada de entre el 4% y el 8% en mercados saludables para cubrir los costes y los riesgos asociados. Por lo tanto, el gráfico anterior muestra claramente un predominio de las apuestas bajistas en los futuros de ETH, ya que su prima se situó en la zona negativa en octubre. Esta situación es inusual y típica de los mercados bajistas, y refleja la falta de voluntad de los traders profesionales de añadir posiciones largas apalancadas (alcistas).

Los traders también deberían analizar los mercados de opciones de Ether para excluir las externalidades propias del instrumento de futuros.

Los traders de opciones de ETH pasaron a un posicionamiento neutral

El sesgo delta del 25% es una señal reveladora de cuándo los creadores de mercado y las mesas de arbitraje están cobrando de más por la protección alcista o bajista.

En los mercados bajistas, los inversores en opciones dan mayores probabilidades a una caída del precio, lo que hace que el indicador de sesgo suba por encima del 10%. Por otro lado, los mercados alcistas tienden a llevar el indicador de sesgo por debajo del -10%, lo que significa que las opciones de venta bajistas están descontadas.

El sesgo de la delta a 60 días había estado por encima del umbral del 10% hasta el 25 de octubre, y señalaba que los traders de opciones estaban menos inclinados a ofrecer protección a la baja. Sin embargo, en los días siguientes se produjo un cambio significativo, ya que los agentes y las mesas de arbitraje empezaron a valorar un riesgo equilibrado para las oscilaciones de precios a la baja y al alza.

Las liquidaciones muestran un movimiento sorpresa, pero una confianza mínima de los compradores

Estas dos métricas de los derivados sugieren que el repunte del 27% del precio del Ether entre el 21 y el 31 de octubre no se esperaba, lo que explica el enorme impacto en las liquidaciones. En comparación, una subida del 25% del Ether del 4 al 14 de agosto provocó liquidaciones de cortos apalancados (vendedores) por valor de USD 480 millones, aproximadamente un 40% menos.

Actualmente, el sentimiento predominante es neutral según los mercados de opciones y futuros de ETH. Por lo tanto, es probable que los traders actúen con cautela, especialmente cuando las ballenas y las mesas de arbitraje se han mantenido al margen durante un rally tan impresionante.

Hasta que no se confirme la solidez del nivel de soporte de USD 1,500 y el aumento del apetito de los traders profesionales por los contratos largos con apalancamiento, los inversores no deberían apresurarse a concluir que el repunte del Ether es sostenible.

Los puntos de vista y las opiniones expresadas aquí son únicamente las del autor y no reflejan necesariamente las opiniones de Cointelegraph.com. Todas las inversiones y operaciones implican un riesgo, por lo que debes llevar a cabo tu propia investigación a la hora de tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.