El precio de Bitcoin retrocede ante la desconfianza de los inversores a los activos de riesgo, pero hay un rayo de esperanza

El mercado bursátil estadounidense se acerca a un punto de inflexión crucial a medida que aumenta la incertidumbre sobre la inflación tras los datos económicos publicados en febrero, que superaron las expectativas. A pesar de las crecientes preocupaciones de los inversores, la economía está mostrando signos de resistencia que podrían proteger contra un movimiento a la baja significativo.

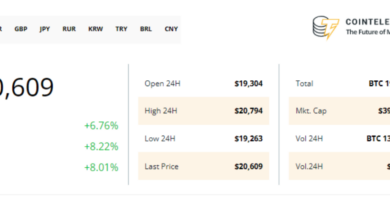

La escalada del sentimiento de aversión al riesgo en el mercado también está creando volatilidad para el Bitcoin (BTC). El principal criptoactivo, que ha tenido una fuerte correlación con el mercado bursátil estadounidense, se movió en febrero en sentido opuesto a la bolsa. La corrección entre BTC y el Nasdaq se volvió negativa por primera vez en dos años. Sin embargo, con los alcistas de las criptomonedas haciendo una pausa en el nivel de USD 25,200, los riesgos de una caída junto con las acciones están aumentando.

Aunque ciertamente hay motivos para mantener la cautela hasta la publicación de nuevos datos económicos y la reunión de la Reserva Federal de Estados Unidos en marzo, algunos indicadores sugieren que lo peor aún podría no haber pasado en términos de nuevos mínimos del mercado.

La inflación sigue pegajosa

La mayor preocupación del actual ciclo bajista, que comenzó en 2022, ha sido la inflación, elevada durante una década. En enero, el nivel de inflación de los precios al consumo (IPC) fue más elevado de lo esperado, con un aumento del 0,2% respecto al mes anterior.

Hay algunos indicios adicionales de que la inflación puede seguir siendo rígida. La inflación del sector de la vivienda, que representa más del 40% del cálculo del IPC, no ha mostrado signos de desaceleración.

Parece que el mercado está volviendo a la tendencia de 2022, en la que el aumento de la inflación se corresponde con mayores subidas de las tasas de la Fed y malas condiciones de liquidez. La expectativa del mercado de una subida de tasas de 50 puntos básicos en la próxima reunión del 22 de marzo ha aumentado de porcentajes de un solo dígito al 30%. El presidente de la Fed, Neel Kashkari, también expresó su preocupación por la falta de indicios que muestren que las subidas de las tasas de la Fed estén frenando la inflación en el sector servicios.

Sin embargo, un informe de Charles Edwards, fundador de Capriole Investments, sostiene que la inflación ha seguido una tendencia a la baja, con un pequeño retroceso en enero, que no es concluyente.

“Hasta que no veamos que este gráfico se estabiliza o aumenta, el riesgo inflacionista está exagerado y el mercado hasta ahora ha reaccionado de forma exagerada”.

La publicación del IPC de febrero el 12 de marzo será decisiva para crear un sesgo del mercado a corto plazo.

Edwards afirma que el riesgo de recesión es menor que nunca

A pesar de los altos niveles de inflación, el riesgo de recesión en los mercados bursátiles se ha reducido considerablemente. Edwards señaló en el informe que el sector laboral sigue siendo sólido, con bajos niveles de desempleo, lo cual es sorprendente, especialmente en el “final del ciclo”. Y añadió,

“Un desempleo ultrabajo unido a unas tasas de interés altos aumenta las probabilidades de que se esté tocando (o formando) un fondo de desempleo”.

Sin embargo, el mercado también es más sensible al aumento del desempleo a partir de aquí. Si los niveles de desempleo reaccionan al halconismo de la Fed, podría producirse rápidamente una caída del mercado bursátil debido a los riesgos de recesión. El informe del sector laboral de febrero se publicará el 10 de marzo.

Según el informe, las peores caídas del índice S&P 500 en los últimos 50 años, cuando prevalecían temores recesivos similares, han sido del -21%, -27% y -20%. El último mínimo de 2022 también marcó el 27% de caída, lo que resulta alentador para los compradores. Esto plantea la posibilidad de que el S&P 500 haya tocado fondo.

Actualmente, el S&P 500 y el índice tecnológico Nasdaq-100 amenazan con romper por debajo de la media móvil de 200 puntos diarios en 3,900 y 11,900 puntos, respectivamente. Esto plantea la posibilidad de que la subida de finales de 2022 y principios de 2023 haya sido otro rally del mercado bajista en lugar del inicio de la acumulación con el fondo marcado para este ciclo. Un movimiento por debajo de la M.A. de 200 días para el mercado de acciones añadiría presión adicional sobre el mercado de criptomonedas.

En particular, en diciembre, cuando el mercado de valores estaba subiendo, los cripto mercados se mantuvieron planos debido a las secuelas del colapso de FTX. A principios de 2023, los criptomercados probablemente jugaron a ponerse al día con el mercado de valores, y actualmente, podrían estar experimentando el final de la reacción opuesta.

¿Una posible trampa bajista?

A medida que la Fed se prepara para un renovado halconismo, añade más presión a la próxima crisis del límite de deuda del Tesoro estadounidense. Desde mediados de 2022, cuando la Fed inició la relajación cuantitativa, el Tesoro estadounidense facilitó la inyección de liquidez por la puerta de atrás. Sin embargo, la liquidez añadida del Tesoro se agotará por completo en junio de 2023.

El optimismo del mercado a principios de año se debía probablemente a que la Fed empezaría a relajar las tasas de interés para entonces, cuando los fondos del Tesoro se agotaran. Sin embargo, si la inflación vuelve a apuntalarse y la Fed sigue subiendo las tasas. En junio, la economía se encontrará en una situación precaria, con un crédito caro y una liquidez limitada por parte del Tesoro.

Aún así, como mencionó Edwards, “no cabe duda de que hay riesgo en el mercado”, pero la economía se encuentra en una posición mucho más saludable de lo esperado. La probabilidad de recesión ha bajado al 20% desde el 40% de diciembre. La debilidad actual podría ser una trampa bajista antes de que los ánimos vuelvan a mejorar. Mucho dependerá de los datos económicos que se publiquen este mes y de la evolución de los precios en torno a niveles de soporte cruciales.

Los puntos de vista, pensamientos y opiniones expresados aquí son exclusivamente de los autores y no necesariamente reflejan o representan los puntos de vista y opiniones de Cointelegraph.

Este artículo no contiene consejos ni recomendaciones de inversión. Todas las inversiones y operaciones implican un riesgo, y los lectores deben llevar a cabo su propia investigación a la hora de tomar una decisión.