El interés abierto de las opciones de Bitcoin establece un nuevo récord provocado por el aumento de la liquidez

El interés abierto de las opciones de Bitcoin alcanza un máximo histórico ya que el aumento de la liquidez apunta a que los inversores siguen optimistas en BTC.

157 Vistas totales

Análisis

El interés abierto por las opciones de Bitcoin alcanzó su máximo histórico de USD 2.14 mil millones el 24 de septiembre, un día antes de un enorme vencimiento trimestral de 89,100 contratos, es decir, el 47% de los contratos de opciones existentes en ese momento. Las opciones son contratos de derivados que otorgan al poseedor el derecho (aunque no una obligación) de comprar o vender un activo subyacente a un precio predeterminado, también conocido como “precio de ejercicio”.

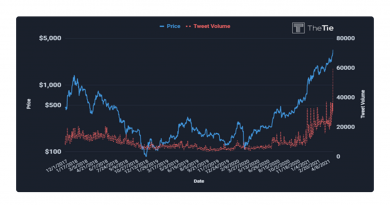

Al observar las tendencias del interés abierto antes de cada vencimiento mensual y trimestral, hay picos justo antes de la fecha de vencimiento, y han ido incrementando después de cada vencimiento, apuntando hacia el aumento de la liquidez en el mercado de opciones de Bitcoin (BTC) y un número cada vez mayor de inversores participando en él.

Dado que el pasado vencimiento fue el vencimiento trimestral para el tercer trimestre de 2020, se esperaba que el interés abierto aumentara más allá del interés abierto observado en los vencimientos mensuales anteriores del mismo trimestre. Cointelegraph discutió esto más a fondo con Shaun Fernando, el jefe de riesgo y estrategia de productos en Deribit, un exchange de derivados de criptomonedas, quien estuvo de acuerdo diciendo que “la tendencia del interés abierto que aumenta en cada vencimiento trimestral significa una tendencia de aumento en la liquidez de las opciones”. Agregando:

“Cuanto más tiempo exista un vencimiento, más puede aumentar el interés abierto a medida que los operadores tomen posiciones en ese vencimiento. Entonces, el vencimiento de marzo de 2021 se introdujo a fines de junio, lo que le da más tiempo para que se creen posiciones a diferencia de un vencimiento diario, que generalmente tendría dos días de existencia. Por lo tanto, los trimestrales están correlacionados al interés abierto “.

Además de que un alto interés abierto está relacionado con la liquidez de las opciones y el mayor número de participantes dentro del mercado, también podrían estar impulsados por eventos macroeconómicos más grandes dentro de los mercados de criptomonedas, como la DeFi-manía y los efectos a largo plazo del halving de Bitcoin en los mercados. Lennix Lai, director de mercados financieros del exchange de criptomonedas OKEx, se hace eco de esta evaluación al abordar la razón por la que hay una caída inmediata en el interés abierto después del vencimiento:

“El interés abierto normalmente se correlaciona con la incertidumbre esperada y los eventos que se esperan tengan un impacto fundamental en el precio del subyacente. Por lo tanto, el interés abierto en el vencimiento de septiembre es razonablemente mayor debido al evento principal que impactó en la industria con el tercer halving de Bitcoin en mayo y el revuelo general por DeFi, por lo que un interés abierto más grande refleja las necesidades de los inversores de protegerse con opciones durante los últimos meses. La caída posterior del interés abierto indica que esa necesidad de ese tipo de gestión de riesgos basada en eventos es comparativamente menor ahora”.

La tendencia creciente del interés abierto de las opciones BTC parece ser una señal positiva de que se avecinan mejores cosas para el mercado de derivados de criptomonedas, según Lai: “¡En efecto! La señal del creciente interés abierto refleja potencialmente que más participantes están ingresando al mercado. Además, cualquier estímulo adicional al mercado puede crear un escenario agresivo para las opciones de BTC”.

Pequeños movimientos del precio

A pesar de la volatilidad del precio esperada antes de este vencimiento, donde casi la mitad de todos los contratos de opciones de Bitcoin en existentes vencen, no vimos un impacto significativo en el precio. Una razón principal de esto podría ser el tamaño del mercado de opciones/derivados en comparación con el mercado al contado de BTC. Aunque los inversores esperan que el mercado de opciones y futuros crezca hasta convertirse en una fracción más grande del mercado al contado de BTC, que tiene una capitalización de mercado de USD 194.11 mil millones. Lai añadió que “la influencia del precio no es tan fuerte como para crear una gran variación”, y agregó: “Si bien no existe una correlación directa entre el interés abierto y el precio post/pre-vencimiento en los mercados tradicionales, los mercados de criptomonedas no se mantienen al margen”.

Aparte de esta razón principal subyacente de por qué no hay un movimiento significativo del precio es que las relaciones de venta y compra no han sido fuertemente sesgadas hacia un lado. Un contrato de venta es un contrato de opciones que permite al poseedor el derecho de vender una cantidad determinada de un activo subyacente en un momento determinado dentro de una duración específica, mientras que un contrato de compra da a su poseedor el derecho de comprar el activo subyacente bajo condiciones similares. Dan Koehler, gerente de liquidez de OKCoin, un exchange de criptomonedas con sede en San Francisco, elaboró:

“El creciente interés abierto en las opciones de BTC puede tener un impacto fundamental en el mercado al contado si llega un momento en el que hay un gran desequilibrio de posiciones en el que la relación venta y compra está muy sesgada hacia un lado. En tales ocasiones, cuando se produce el vencimiento, si la gran parte de las opciones in-the-money se ejercen, el contrato que se asigna causará la acción del precio en la BTC en el precio de ejercicio predeterminado, esto presionaría los precios del mercado al contado en respuesta”.

Las opciones “in the money (ITM)” se refieren a las opciones que tienen un valor intrínseco para los inversores. Una opción de compra ITM significa que los compradores de la opción tendrían la oportunidad de comprar el activo por debajo de su precio de mercado actual, mientras que una opción de venta ITM da a los compradores la oportunidad de vender el activo por encima de su precio de mercado actual. Estos son considerados como un contrato de opciones “out of the money”.

La relación de venta y compra ha sido relativamente estable, con un promedio de alrededor de 0.7 durante el último mes, esto indica que todavía existe un sentimiento alcista entre los inversores a pesar de que el precio a contado de BTC se contrajo USD 900 a principios de la semana de vencimiento.

Aunque estos son los puntos principales, existen muchos factores dentro del vencimiento de las opciones que juegan un papel en si el precio del activo subyacente verá un gran movimiento de precio. Koehler señala que “la concentración de un precio de ejercicio en el interés abierto de los 89K contratos” es otro aspecto significativo: “Si el interés abierto del precio de ejercicio no coincide con el precio actual de BTC, entonces los creadores de mercado tendrán que hacer menos cobertura de último minuto que podría resultar en precios de ejercicio fijados o resbaladizos”.

Las opciones impactan los mercados al contado

Aparte de que las opciones desempeñan un papel para conocer el sentimiento del mercado cerca de los días de vencimiento de las opciones, a menudo también son un indicador de este sentimiento. Fernando declaró que “las opciones pueden haber tenido ya un efecto en el activo subyacente antes de la liquidación”, añadiendo además:

“En el pasado hemos visto opciones de comercio de ballenas que podrían ser utilizadas como un indicador principal para el activo subyacente, este efecto puede ser doble, ya que las contrapartes cubren el delta del subyacente, pero también porque esas ballenas podrían estar buscando extraer tanto valor de las grandes operaciones futuras direccionales que puedan estar buscando realizar”.

Las opciones sirven para varios propósitos para cualquier tipo de inversores. Los inversores reacios al riesgo utilizan las opciones como una herramienta de cobertura que sirve para reducir el riesgo en sus carteras. Para los especuladores, las opciones ofrecen la posibilidad de disponer de formas de bajo costo para ir a largo o corto plazo en el mercado con un riesgo limitado y calculado a la baja. Las opciones también ofrecen la oportunidad de obtener ganancias potenciales en cualquier escenario del mercado utilizando estrategias flexibles y a menudo complejas como los diferenciales y las combinaciones.

Las opciones de BTC negociadas en el Chicago Mercantil Exchange se denominan “opciones CME sobre futuros de Bitcoin”. A menudo señalan el interés institucional en Bitcoin, que también parece haber aumentado antes del vencimiento trimestral del 25 de septiembre. Cointelegraph discutió el papel de estas opciones con Tim McCourt, el jefe global de índice de acciones y productos de inversión alternativos de CME Group, quien declaró:

“Nuestras opciones de Bitcoin de CME han tenido un buen comienzo este año. Desde su lanzamiento el 13 de enero, se han negociado más de 27,000 contactos, equivalentes a 135,000 Bitcoin. Nuestras opciones están diseñadas para ayudar tanto a las instituciones como a los traders profesionales a gestionar la exposición en el mercado al contado de Bitcoin, así como a cubrir sus posiciones de futuros de Bitcoin “.

Las oportunidades que las opciones y el mercado de derivados, en general, ofrecen a los inversores han contribuido a aumentar la estabilidad que observamos actualmente en el precio de Bitcoin. La capacidad de adoptar una plétora de posiciones opuestas, a través de instrumentos como largos/cortos y ventas/compras, ayudaron a disminuir las grandes y frecuentes oscilaciones del precio que se han observado en Bitcoin en el pasado. Koehler añadió:

“El creciente desarrollo de la infraestructura de las criptomonedas, como el comercio, la gestión de carteras y riesgos, y los sistemas de agregación de liquidez también están ayudando a madurar el proceso de descubrimiento de precios de los traders. Estos desarrollos mejorados están creando un caso en el que, aunque podemos estar alcanzando máximos históricos en el interés abierto, los precios de BTC pueden moverse en incrementos graduales constantes que con impactos instantáneos muy grandes en el precio debido al aumento del interés abierto”.

Sigue leyendo:

Cargando