¿Cómo usar la teoría moderna de portafolios en Bitcoin?

La teoría moderna de portafolios (“modern portfolio theory” o “MPT” en inglés) ha sido por mucho tiempo una de las teorías financieras de optimización de portafolios más aceptadas en el mundo de las grandes inversiones. Más que una teoría es una práctica sumamente difundida entre los administrados de carteras de inversión. Básicamente, se trata de un modelo que combina diferentes tipos de activos, tomando en cuenta su rentabilidad y riesgo, calculando la volatilidad pasada y la correlación de los mercados. ¿Aplica para las inversiones en Bitcoin?

Esta teoría nace de la academia y es una teoría derivada de la teoría del mercado eficiente. De hecho, su creador y principal exponente, Harry Markwitz, premio Nobel de Economía en 1990, construyó su teoría sobre la teoría de mercado eficiente. Es decir, las dos teorías están íntimamente relacionadas. Desde su creación en 1952, la teoría moderna de portafolios ha disfrutado de gran popularidad en el mundo de las inversiones. Y se podría decir que se considera la norma. Su popularidad se debe en parte a su gran sencillez.

Sigue leyendo: ¿Por qué la escasez de Bitcoin no es la clave?

Claro que, a pesar de su éxito, esta teoría tiene muchos críticos. De hecho, es considerada como absurda por muchos inversores de reconocida trayectoria. Por Warren Buffett y Charlie Munger, por ejemplo. Bueno, en términos generales, es criticada por todos los críticos de teoría del mercado eficiente. Esto incluye principalmente a los inversores en valor y a los contrarios. En otras palabras, todos los que piensan que los mercados son esencialmente irracionales.

Ahora bien, si nos vamos directamente a los resultados, la teoría moderna de portafolios es bastante mediocre. En este sentido, la inversión en valor, como estrategia de inversión, ha dado mejores resultados. En este caso, Buffett y los demás discípulos de Ben Graham tienen bases para desmontar la teoría moderna de portafolios.

¿Cuál es el problema de fondo? Uno de los problemas es el uso de la volatilidad como medida principal de riesgo. Es decir, se reduce el riesgo a un simple número. Claro que, en la práctica, muchos de nosotros caemos en la indigencia de decir que la volatilidad es riesgo para simplificar. Sin embargo, la cosa no es tan sencilla. Es obvio que el riesgo de un negocio va mucho más allá. Lógicamente, hay otros factores que debemos tomar en cuenta, como su endeudamiento, la valoración de sus activos, su modelo de negocios, las ventas, y su cuota de mercado. En fin, si un negocio produce ganancias constantemente, el riesgo disminuye. No importa mucho la volatilidad de sus acciones.

He aquí algo para reflexionar en torno al tema de la diversificación. En caso de tener un buen negocio, no tendría sentido diversificar. Es decir, tener varios negocios mediocres en vez de uno bueno no reduce el riesgo. En este caso, diversificar sería absurdo.

La teoría moderna de portafolios otorga una importancia excesiva a los datos pasados. Es decir, se basa en la premisa de que con los datos pasados de rentabilidad y volatilidad se puede calcular la rentabilidad y volatilidad futura. E ignorando de esta manera otras variables. Este énfasis en factores cuantitativos para la composición de un portafolio subestima la irracionalidad de los mercados y el factor sorpresa.

Sigue leyendo: ¿Cómo construir un buen portafolio de inversión en criptomonedas?

Ahora bien, se podría concluir que la volatilidad no es el único elemento para determinar el riesgo de un negocio u otro activo productivo. Sin embargo, en el caso de un activo meramente especulativo, el factor volatilidad sí adquiere mayor importancia. El solo hecho de no poseer valor de uso o intrínseco, únicamente valor de intercambio, coloca un mayor peso a las variaciones en la tasa de intercambio.

Supongamos por un momento que solicitamos un préstamo en dólares. Si nuestros ingresos son en dólares, lo más seguro es que vamos a poder dormir tranquilos, porque el dólar es una moneda sumamente estable. En este sentido, el riesgo es relativamente bajo. El asunto cambia si el préstamo es en dólares, pero nuestros ingresos son en bolívares venezolanos o en pesos argentinos, por ejemplo. En este caso, no sería insensato decir que la volatilidad de la moneda local incrementa el riesgo de la operación.

Supongamos ahora que solicitamos un préstamo bancario para invertir en Bitcoin. Si escuchamos a los criptoinfluencers de moda en twitter, esta operación no sería muy riesgosa. Después de todo, según la narrativa oficial, Bitcoin es un “refugio seguro” y el dinero fiat pronto colapsará. Al parecer, la escasez de Bitcoin garantiza su valor en todos los climas. Sin embargo, esta supuesta seguridad de Bitcoin es solo retórica. Porque nadie en su sano juicio pensaría que la idea de este préstamo imprudente estaría libre de riesgos. La verdad es que ni el bitcoiner más fanático se cree ese cuento del “refugio seguro”. ¿Por qué? Por la gran volatilidad de Bitcoin. Pedir prestado para invertir en Bitcoin es una locura. Por otro lado, si Bitcoin fuera un refugio seguro, un préstamo así tendría mucho sentido.

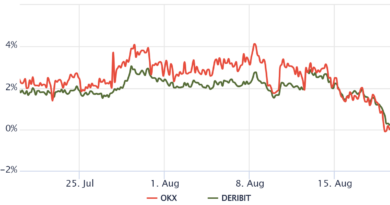

En fin, en todo este debate en torno a la validez o no de la teoría moderna de portafolio hay una lección clave para todo bitcoiner. ¿Cuál? Bueno, debemos estudiar a fondo el concepto de riesgo. Y no sería una mala idea reconocer que Bitcoin es un activo sumamente volátil (riesgoso/inseguro). De este modo, podríamos comenzar a diseñar nuestra estrategia para protegernos de esa volatilidad.

Comencemos con el concepto de riesgo asimétrico. Esto lo podemos evaluar con dos preguntas: ¿Qué pasa si fallamos y lo perdemos todo? ¿Qué pasa si acertamos y ganamos? Primero, no es muy buena idea invertir sin capital propio. Me refiero al crédito, dinero ajeno, o dinero necesario para gastos. Porque debemos estar preparados para perderlo todo. Supongamos que invertimos el 1% de nuestra capital y lo perdimos. No sería el fin del mundo, porque todavía tendríamos el 99% de nuestro portafolio. Ahora supongamos que nos fue bien y Bitcoin aumentó 10X, esto significa que nuestro portafolio incrementó en un 10%. En este caso, el riesgo sería asimétrico.

Otro elemento. El tiempo. El tiempo es una protección ante la volatilidad. Y eso implica que no deberíamos tener ninguna obligación atada con ese capital que colocamos en la inversión. Debe ser exclusivamente capital especulativo. El inversor a largo plazo de un buen activo puede tolerar su alta volatilidad. Porque la volatilidad no siempre significa que la inversión es mala. En el caso de un buen activo, a veces es un asunto de escasez de liquidez.

Otro mecanismo de protección es la forma cómo se compra. En el caso de activos volátiles, es sumamente recomendable la estrategia del Dollar Cost Average. En el pasado, he escrito bastante sobre este método e invito a los interesados a investigar más al respecto. Entrar en detalles ahora haría este artículo sumamente largo.

Sigue leyendo: Invertir en mercados volátiles: ¿Cómo hacer “Dollar Cost Averaging” con Bitcoin?

Ahora volviendo al tema de la diversificación. No se trata de invertir en varios activos al mismo tiempo. Muchos invierten en varios altcoins y piensan que eso es diversificación. Debemos recordar que la idea es protegernos de la volatilidad de Bitcoin. Si pensamos que la solución es invertir en activos más volátiles que Bitcoin, estamos perdiendo el objetivo de la misión. Porque la volatilidad se combate con estabilidad. Lo que significa que debemos complementar nuestras tenencias de Bitcoin con distintas formas de fiat. Entonces, debemos considerar al fiat en nuestra cartera, no como un enemigo, sino como un aliado.

En conclusión, la teoría moderna de portafolios puede resultar absurda si la llevamos a un extremo. Sus críticos tienen mucha razón en sus argumentos. Pero eso no quiere decir que algunos elementos de la teoría carezcan de utilidad en todos los contextos. Lo mejor es escuchar ambos lados del debate y construir una estrategia personal que funcione para nosotros. Como advertencia general, diría que debemos tener mucho cuidado con los consejos financieros sacados de criptotwitter en relación al riesgo, la volatilidad, y la seguridad de invertir en Bitcoin. ¡Ojo! Cuida tu bolsillo. Haz tu propia tarea. No escuches a los fanáticos.