¿Cómo protegernos de la volatilidad?

En finanzas, cuando se habla de volatilidad en realidad se está hablando de la intensidad en el cambio de los precios. La volatilidad no indica dirección. Lo que realmente nos indica es fluctuación. Se refiere a la inestabilidad de un activo. En un sentido, la volatilidad es un elemento que podría resultar indeseable, porque normalmente implica riesgo. No es el único elemento que nos habla de riesgo, pero sí es uno de los más importantes.

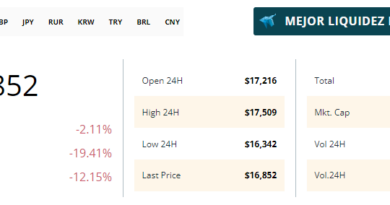

Por otro lado, la volatilidad también implica oportunidad. Es decir, es posible ganar mucho dinero con un activo volátil. Las grandes oscilaciones del precio nos podrían aportar grandes ganancias. Eso puede pasar si el inversor tiene la fortuna de comprar en un mínimo y vender en un máximo. Claro que lo contrario también es posible. El inversor de un activo volátil que haya comprado en un máximo se puede ver en aprietos durante un mínimo. Entonces, volatilidad es riesgo, incertidumbre, indecisión, y (al mismo tiempo) oportunidad.

Sigue leyendo: El informe de Kraken nos dice “recuerden, deben tener presente el comportamiento del precio de Bitcoin en septiembre”

Por lo general, un activo es volátil debido a la escasez de liquidez en su mercado. Eso suele suceder en mercados inmaduros. Esta “inmadurez” puede ser de muchas maneras. Podríamos hablar de escasez de capital, poco compromiso por parte de los inversores, reglas de juego no claras, o carencia de infraestructura. Me temo que en líneas generales la volatilidad representa indecisión. En otras palabras, falta de confianza.

Un activo estable, por otro lado, cuenta con una poderosa red. Esta red es grande en tamaño, pero también de fuertes conexiones. Me refiero a reglas, historia, infraestructura, codependencias, e información. Por lo general, hay toda una industria consolidada y antigua. Todos estos lazos generan confianza y predictibilidad.

En tiempos de bonanza, hay mucho dinero y las personas asumen más riesgos. En tiempos de crisis, el dinero es escaso y las personas evaden el riesgo. Lo que realmente significa que en las crisis los inversores adquieran monedas estables, bonos del Tesoro, y oro, precisamente por su estabilidad. En las bonanzas, los inversores compran startups, acciones de compañías tecnológicas, y activos más riesgosos.

Los activos de riesgo ofrecen crecimiento y los activos estables ofrecen seguridad. Esto es conocimiento financiero básico. Es decir, en el primer día de clases, te explican esto. Es elemental. Es obvio. Sin embargo, irónicamente muchos bitcoiners no atendieron a esta clase. El bitcoiner promedio es todo un enredo en lo que a volatilidad, riesgo y seguridad se refiere.

Con el permiso de los lectores, voy a dar un ejemplo. En la prensa especializada, no es raro leer que el dólar está en problemas, porque la inflación este año alcanzará un 2% de inflación. Por 20 años, la inflación de los Estados Unidos ha promediado el 2% anual. Y bien sabemos que este año será igual. De hecho, en el 2021 también será del 2%. Para muchos bitcoiners esto es terrible, porque significa que los ahorros (en efectivo) con el tiempo se volverán nada.

Sin embargo, si Bitcoin en un año pierde 80% de su valor, eso se minimiza como algo temporal. Perder 2% en un año es una locura, pero perder 80% no es un problema. Debo confesar que ese fenómeno siempre me ha parecido muy curioso. En enero de este año, muchos bitcoiners de reconocida trayectoria predijeron que, debido a la eventual crisis del coronavirus, el precio de Bitcoin podría alcanzar nuevos máximos en cuestión de semanas.

Sigue leyendo: Los datos de la volatilidad de Bitcoin sugieren una caída del precio a los 10,000 dólares antes de continuar su movimiento ascendente

Invito al lector a buscar en los archivos de la prensa y verificar mis afirmaciones. Las predicciones se justificaban de la siguiente manera: El sistema está al borde del colapso y ya nadie confía en el dólar. El dólar ya no tiene valor, porque la Reserva Federal imprime dólares desenfrenadamente. Durante la crisis, las personas escogerán el oro y Bitcoin como refugios seguros porque son activos escasos.

Ahora bien, ¿qué fue lo que pasó en realidad? Durante el pánico, los inversores, debido a la incertidumbre, se refugiaron en el dólar y en los bonos del Tesoro en busca de estabilidad. El precio de Bitcoin se desplomó. Wall Street se desplomó. Y la mayoría de los mercados cayeron en picada. Aquí no estamos hablando en un escenario hipotético. Esto es lo que realmente pasó. Es decir, pasó exactamente lo opuesto a lo que se predijo.

Luego, se aplicaron los estímulos. Durante la recuperación, los miedos se dispararon y los inversores comenzaron a asumir riesgos nuevamente. ¿Qué pasó? El precio de Bitcoin comenzó a aumentar. Y Wall Street comenzó a recuperarse con las FAANG a la cabeza.

Si dejamos a un lado los dogmas por un segundo, podemos aprender mucho de lo ocurrido. Cualquier estudiante del primer año de economía o el primero de finanzas nos podría explicar el suceso. ¡Elemental, mi querido Watson! La clave yace en la volatilidad. Decir que un activo sumamente volátil es un refugio seguro es, por definición, una gran contradicción. De hecho, es un disparate. La volatilidad como tal es señal de indecisión. ¿Cómo se hace la planificación de un activo volátil? Es imposible. Todo es demasiado incierto. La incertidumbre es demasiada. ¿Se imaginan pedir un préstamo en Bitcoin a dos años? ¿Y a 30 años?

Ahora bien, el primer paso para protegernos de la volatilidad es entender que la volatilidad es riesgo. Por ende, si tienes un activo volátil en tu portafolio, estás jugando con fuego. Si tienes Bitcoin, estás en peligro. Así de sencillo. ¿Significa que realizamos una mala inversión? No, de hecho, todo lo contrario. Significa que queremos crecer agresivamente. Tenemos dinamita. Es cierto. La volatilidad es un riesgo. Pero el riesgo es también una oportunidad. Crecimiento.

Muchos bitcoiners, motivados por la ideología, quieren que Bitcoin sea un refugio seguro como el oro. Pero esa es una aspiración (válida). Sin embargo, hoy la realidad nos dice que Bitcoin es pura adrenalina. Se parece más a Amazon o a Tesla que al aburrido y seguro oro. Tal vez en el futuro cuando Bitcoin pierda su volatilidad sea un activo seguro. Pero por ahora es un activo de crecimiento.

Sigue leyendo: La correlación de Bitcoin con el oro se está debilitando, dice un nuevo informe de Kraken

¿Cómo nos podemos proteger de la volatilidad? Comprar a largo plazo y por debajo del precio promedio es una idea. Eso incluye que no debemos usar dinero prestado para comprar Bitcoin y no debemos usar dinero que vamos a necesitar. Por otro lado, podemos diversificar y balancear nuestro portafolio. Si tienes Bitcoin y quieres protégete de su volatilidad, debes incorporar monedas estables en tu portafolio. Lo ideal sería colocarlas en algún tipo de plan con renta fija.

La diversificación no es suficiente. No se trata de comprar varios activos volátiles. Eso no tendría sentido. Se trata de combinar activos volátiles con estables para reducir el riesgo. Desde el punto de vista financiero, es un peligro basar nuestras decisiones en ideología. Nuestro portafolio debe ser diseñado con sensatez y sentido común.