Bitcoin: ¿Cuál es la diferencia entre el precio y el valor del dinero?

“La historia siempre se repite”. Basta que deja de hacerlo. La historia de Bitcoin es demasiado corta como para asumir que la misma historia siempre se repetirá. No es pesimismo. Es humildad. Simple. No podemos contar los pollitos antes de nacer. El futuro no siempre es una copia al carbón del pasado. Aquí no estamos declarándole la muerte a Bitcoin. Sin embargo, este sí podría ser un llamado a la reflexión para una comunidad muy propensa al fanatismo ciego. ¿Por qué asumir que Bitcoin está subvalorado en estos momentos? ¿Por qué no asumir que estaba sobrevalorado gracias a los estímulos?

La escasez del código, el poder de cómputo de la red y la “no-confiscalidad” de las claves privadas son muy importantes para los creyentes más duros. Sin embargo, para el resto de los mortales, las prioridades son otras. Los bitcoiners a ultranza, tarde o temprano, van a entender que la verdad de la tribu no es la verdad del universo. Hay de todo en la viña del Señor. Y no todo el mundo cree lo que uno cree. Para muchos, Bitcoin no es la “utopía monetaria” que los libertarios defienden. Para muchos, es una simple oportunidad financiera.

El precio es el dinero que tienes que pagar para adquirir un determinado producto, mientras que el valor es el dinero que ganarás de una utilidad por adquirir ese producto. En el caso de una granja o una empresa, el valor se basa en los activos subyacentes y la producción. Porque se trata de un activo de “creación de riqueza”. En el caso de un activo como Bitcoin, se trata de un activo de “transferencia de riqueza”. No hay activos subyacentes, ni producción. Lo que implica que su valor (en esencia) es su precio. La tasa es mucho más fundamental para activos de “transferencia de riqueza” que para activos de “creación de riquezas”.

El precio transmite información. Después de todo, el mercado se compone de opiniones. Los fundamentales de una compañía no siempre reflejan su precio. Sin embargo, una auténtica mejoría en los fundamentales de Bitcoin sí deberían reflejarse en la volatilidad. A estas alturas, deberíamos tener un poco más de estabilidad. ¿Qué es la volatilidad? Si la estabilidad es seguridad, la volatilidad es falta de confianza. La volatilidad es duda, incertidumbre y miedo. No es un accidente que este mercado atraiga a jóvenes ambiciosos con gran tolerancia al riesgo. ¿Por qué? Porque Bitcoin no es una apuesta segura. Bitcoin es un activo muy riesgoso.

Más allá de los trucos semanticos y fraseologías de los criptoevangelistas, los inversores compran Bitcoin aspirando ganar dinero. La codicia impulsa las compras. Pero la codicia también impulsa las ventas cuando la posibilidad de perder dinero surge. Bitcoin se comporta como un activo especulativo, porque es un activo especulativo. Las antiguas glorias de Bitcoin no son una garantía en esta oportunidad, porque la mayoría de los dolientes de esta historia se incorporaron en los últimos 5 años.

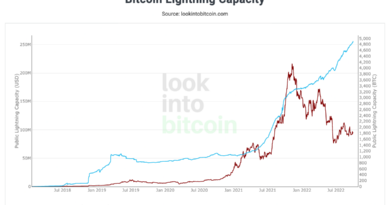

Ahora bien, vamos a los números. El precio de Bitcoin llegó a $68K después de la inyección de liquidez más grande de la historia. ¡Gracias, pandemia! Ahora, en menos de un año, esas ganancias se han perdido como lágrimas en la lluvia debido a las nuevas condiciones macroeconómicas. En el 2017, Bitcoin creció 20X. Y, luego, en el 2018, el precio bajó para establecer un mínimo. Ese mínimo, sin embargo, fue 3X el máximo del ciclo anterior ($1.2K). Lamentablemente, en esta oportunidad, no podemos decir lo mismo. En conclusión, Bitcoin se está desacelerando a la hora de subir, pero, a la hora bajar, baja con la misma furia de siempre.

Uno podría asumir que ganaríamos estabilidad con una mayor capitalización y mejores fundamentales. Esto obviamente no fue el caso. Lo que no es muy bueno para la reputación de un activo que se vende como una “cobertura contra la inflación” y un “refugio seguro”. En algún momento, vamos a recordar que ese “Bitcoin siempre se recupera” en realidad se trata de unos cuantos ciclos. Estos se pueden contar con los dedos de una mano en un periodo de tan solo 13 años.

¿Quién es Satoshi Nakamoto? ¿Quiénes son los mineros? ¿Quiénes son los principales inversores? ¿Quién es el responsable de todo esto? ¿Quién supervisa esta operación? ¿Cuáles son las reglas del juego? Las amantes de la descentralización podrían decir felizmente que nadie tiene el control y que el libre mercado es la mano invisible que todo lo decide. Bueno, eso se traduce como riesgo, caos y salvajismo en las mentes de muchas personas. Esa “oscuridad” no inspira mucha confianza. Estamos en un mercado sumamente inmaduro con usuarios inmaduros, analistas inmaduros e “influencers” inmaduros. ¿Falso?

El “dinero” no es lo que usamos como ficha (token). El oro en sí nunca fue el “dinero”. Del mismo modo, los billetes de dólar en sí no son el “dinero”. El código de Bitcoin no es “el dinero del futuro”. Los que defienden a Bitcoin hablando de la escasez del código, el poder de cómputo de la red y la “no-confiscalidad” de las claves privadas no han entendido esa tecnología social que llamamos dinero. El “dinero” es la compleja red de relaciones intangibles que se construyen sobre un token. Lo verdaderamente valioso no son los elementos tangibles del dinero como el bello brillo de un metal, el color de un papel o la escasez digital de una base de datos descentralizada. Tampoco lo es el inventario y flujo de los tokens. Lo valioso aquí es la credibilidad, fortaleza y tamaño de la construcción social. En ese sentido, aún estamos en pañales.

El dinero es un sistema de medida. Y ese sistema de medida es sustentado por un acuerdo social. Si esa “medida” no es lo suficientemente estable o predecible, lo que realmente nos indica es que el acuerdo social no es tan sólido como debería. El dinero es una institución social. Y el token es un simple símbolo. Su valor no nace de las propiedades (físicas o digitales) del token, sino de una convención social. Si la inflación del dólar nos revela una falla en el sistema, la volatilidad de Bitcoin nos revela la inmadurez de una comunidad.

Muchos bitcoiners cometen el mismo error de los escarabajos del oro cuando piensan que su forma de dinero predilecta es valiosa gracias a sus propiedades intrínsecas. Se trata de un error en la doctrina heredado del liberalismo clásico. En consecuencia, la idea de que el valor de Bitcoin no tiene mucho que ver con su precio es un error de dogma. El problema, por supuesto, es que los dogmas son artículos de fe. Y pocos se atreven a cuestionar su fe. En la práctica, se trata de un punto ciego.

¿Qué significa todo esto? Significa que debemos prepararnos para la posibilidad de tener un ciclo bajista más largo, doloroso y frío de lo anticipado. Significa que no podemos asumir con tanta confianza que este ciclo en particular será como los anteriores, porque, en esta oportunidad, no tendremos los mismos estímulos. Hay que pisar tierra y bajarse de esa nube. Lo más sensato es esperar lo mejor, preparándose para lo peor.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Te puede interesar:

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.