¿Se necesita una cura para los apagones? La volatilidad del precio de Bitcoin desafía a los exchanges de criptomonedas

Nadie puede predecir realmente la volatilidad del precio de Bitcoin (BTC). Pero una cosa se vuelve dolorosamente predecible cuando el precio de Bitcoin se tambalea de repente en una dirección u otra: Uno o más de los principales exchanges de criptomonedas simplemente se desconecta. Esto deja a los usuarios impotentes para evitar que las pérdidas se disparen, ya que no pueden hacer trading o comprar más posiciones como cobertura.

Estas interrupciones han ocurrido una y otra vez. Más recientemente, cuando el precio de Bitcoin comenzó a subir hacia la marca de los 10,000 dólares, Coinbase se desconectó. En el momento en que ocurrió, Cointelegraph informó que esta es la cuarta vez en los últimos tres meses que Coinbase se ha apagado durante los principales movimientos en el precio de BTC. Adicionalmente, el usuario de Twitter CryptoWhale señaló que ha habido no menos de 11 apagones de Coinbase en los últimos 12 meses, cada uno de ellos en un momento en el que el precio de Bitcoin había movido más del equivalente a 500 dólares.

El exchange localizado en Silicon Valley emitió posteriormente un comunicado a través de su blog, aclarando que las interrupciones del 3 de junio se debieron a un problema con su API, que estaba viendo cinco veces más tráfico de lo habitual. Sin abordar directamente el tema de la frecuencia de los apagones, la entrada del blog afirmaba que Coinbase está “trabajando en la reducción del impacto de los picos de tráfico relacionados con el precio a través de la preescala y el almacenamiento en caché”. Mientras tanto, el exchange tuvo a los usuarios retirando BTC en masa, después del incidente.

¿Un problema más amplio?

Durante el Jueves Negro de marzo, BitMEX estuvo fuera de línea durante 25 minutos, posteriormente culpó a dos ataques distribuidos de denegación de servicio. Sin embargo, los usuarios de Twitter, incluyendo el CEO del exchange rival FTX, Sam Bankman-Fried, y el trader lowstrife, dijeron que fue juego sucio.

BitMEX negó las acusaciones, pero no es la primera vez que se acusa al exchange de Seychelles de jugar sucio. El bloguero Hasu manifestó sus sospechas de que la compañía “usa como arma los problemas con sus servidores” en 2018. Esto también se expone claramente en las alegaciones en la demanda colectiva actualmente pendiente contra BitMEX, que dice: “BitMEX rutinariamente congela sus servidores —BitMEX culpa a fallos técnicos y limitaciones— para beneficiarse de los momentos de alta volatilidad“.

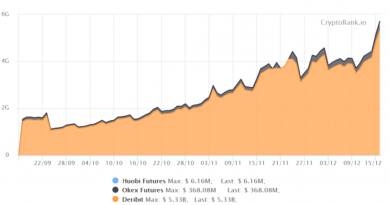

Un mes después del Jueves Negro, la compañía vio una caída del 38% en sus participaciones en Bitcoin. No está claro si la caída se debe a la pérdida de confianza de los usuarios en la plataforma o al sentimiento general del mercado, en el que una cantidad anormalmente alta de BTC se está retirando de los exchanges. Mientras tanto, BitMEX ha luchado por recuperar el interés abierto perdido en marzo, lo que implica que puede estar perdiendo cuota de mercado frente a sus rivales más pequeños, como Bybit y FTX.

Coinbase y BitMEX son las dos plataformas que más a menudo han sido objeto de críticas por el tiempo de inactividad en los mercados volátiles. Sin embargo, el proveedor de datos Kaiko realizó un análisis en profundidad de los datos de trading minuto a minuto del 12 y 13 de marzo, que cubría siete exchanges al contado y seis de derivados. Se comprobó que cinco de los exchanges al contado y cuatro de las plataformas de derivados habían experimentado algún tipo de problema durante los momentos de máxima volatilidad.

De las plataformas al contado en cuestión, solo Binance y Bitstamp se mantuvieron, aunque el director general de Binance, Changpeng Zhao, reconoció algunos “fallos en los sistemas periféricos” en un tuit. En cuanto a los derivados, Binance Futures y Huobi DM lograron asegurar un trading ininterrumpido.

¿Un problema exclusivo de las criptos?

Al contrario que en la esfera de las criptos, no hay casos regulares de que los mercados de valores tradicionales caigan durante las horas de mayor trading. Por supuesto, los mercados de valores no ven la misma volatilidad que las criptomonedas, pero manejan volúmenes de trading que son mucho mayores que cualquier exchange de criptos. Los principales exchanges de criptomonedas tienen suficiente experiencia en la volatilidad de Bitcoin para poder anticiparse a ciertos tipos de picos.

Podría decirse que algunos grandes exchanges también tienen dinero para invertir en la construcción de infraestructura que pueda manejar el tipo de picos de volumen. Coinbase ha recaudado más de 500 millones de dólares durante su vida útil. Se podría argumentar que BitMEX es pequeño en comparación, habiendo recaudado solo 25,000 dólares en la última ronda de semillas en 2015. Sin embargo, un analista estima que BitMEX está recaudando alrededor de 700,000 dólares por día en comisiones por su servicio de trading de derivados, que podría llegar a más de 250 millones de dólares cada año. Joel Edgerton, el director de operaciones de bitFlyer USA, cree que se trata de una cuestión de madurez de la industria, según Cointelegraph:

“Los exchanges de criptomonedas no tienen la profunda experiencia institucional que tiene una bolsa de valores tradicional. Las bolsas tradicionales han tenido más de 100 años para construir las habilidades, procesos y sistemas necesarios para manejar los volúmenes que reciben”.

Profundizando más

Los exchanges parecen tener diferentes puntos de vista sobre lo que podría ser una solución apropiada para el problema del tiempo de inactividad. Bitfinex ha publicado recientemente un comunicado de prensa en el que se jacta de su propio rendimiento en 2020, declarando que no ha tenido incidentes importantes de tiempo de inactividad en lo que va de año. El exchange apunta a su “obsesivo interés en la mejora técnica” como la razón por la que ha podido lograrlo.

Otros exchanges líderes parecen estar unánimemente de acuerdo en que el enfoque debe estar en la tecnología por encima de todo. Edgerton explicó que bitFlyer fue construido en Japón por especialistas de Goldman Sachs y se somete a continuas y rigurosas pruebas de rendimiento. Al respecto, Catherine Coley, la CEO de Binance.US, señaló a Cointelegraph que: :

“Nuestra infraestructura está construida para manejar regularmente más de 10 mil millones de dólares de trading diario. Tenemos capacidad para volúmenes mucho más grandes antes de que nuestros sistemas se estresen.”

Stephen Stonberg, el COO de Bittrex, cree que muchos exchanges pueden estar subestimando el esfuerzo y la experiencia que implica la construcción de un exchange que pueda soportar grandes volúmenes durante las horas pico. Le dijo a Cointelegraph: “Podemos decir con certeza que construir un exchange estable como una roca es más difícil de lo que parece.”

¿Especulación infundada?

Aunque parece aceptable que la industria de la criptomoneda simplemente no esté lo suficientemente desarrollada para manejar una alta volatilidad en su punto más alto, el debate sigue en pie sobre si la industria debe implementar interruptores automáticos. Mientras tanto, algunos han acusado a los exchanges de usar su tiempo de inactividad como una forma de interruptor oculto.

Varias plataformas que han sufrido interrupciones, incluyendo Robinhood y Gemini, no ofrecen trading apalancado. Además, tanto Coinbase como Gemini están regulados en los Estados Unidos. Por lo tanto, sería una exageración asumir que las plataformas sacan de línea sus servicios deliberadamente. En todo caso, los exchanges corren el riesgo de perder las comisiones de los usuarios que felizmente volcarían sus activos a las tasas del mercado en lugar de establecer una orden límite.

Edgerton le dijo cautelosamente a Cointelegraph que podría haber dos razones detrás de los apagones: “En una teoría, un exchange ha perdido el foco en la comunidad de la criptomoneda y está tratando de convertirse en un conglomerado financiero con una mano en cada olla”. Añadió: “En este caso, las frecuentes interrupciones causadas por la volatilidad son el resultado de no cuidar lo básico“. Pero también puede que no se trate solo de sistemas inadecuados, ya que elaboró otra teoría potencial:

“Algunos exchanges están más cerca de un modelo de negocio de casino que de uno de exchange. Los activos volátiles como Bitcoin no necesitan un apalancamiento de 100 veces, especialmente cuando se comercializan a clientes minoristas. Además, algunos de estos exchanges pueden evitar activamente la regulación o no aclarar dónde existe realmente su negocio. En estas circunstancias, es razonable que la gente se cuestione las misteriosas interrupciones como un interruptor oculto que está poniendo los intereses de la compañía por delante de sus clientes”.

Los usuarios exigen mejores sistemas y transparencia

La volatilidad de este año ha sido extrema, incluso para los estándares de Bitcoin. También vale la pena recordar que hay más traders, exchanges y un interés general en las criptomonedas ahora que en cualquier otro momento del pasado. Así que, en cierto modo, no es una sorpresa que la infraestructura de algunos exchanges haya empezado a crujir y a gemir bajo cargas más pesadas.

Sin embargo, la transparencia también es crítica. En los mercados tradicionales, la regulación obliga a la transparencia. Con las criptos, solo algunos exchanges han elegido ser regulados para operar en determinados mercados. En ausencia de regulación, es razonable esperar cierto grado de transparencia de los operadores de los exchanges, en particular en lo que respecta a la forma en que manejan cuestiones costosas como la liquidación durante la volatilidad. En un mercado abarrotado, los traders se marcharán, por lo que corresponde a los exchanges de criptos cumplir las exigencias de transparencia y estabilidad del sistema.

No dejes de leer: