Bitcoin es un cambio de paradigma más allá de Wall Street

Cuando el informe de Goldman Sachs salió a la luz y descartó el estatus de Bitcoin como un tipo de activo, hubo una importante reacción de la comunidad cripto. Esto es comprensible, ya que para aquellos que construyen en la industria cripto, los puntos en contra de Bitcoin no tenían sentido.

Durante casi una década de mi carrera, fui banquero en Goldman, pero decidí dejar Wall Street para unirme a un increíble grupo de personas en OKCoin, que tienen la misión de hacer que el trading de criptomonedas sea fácil y accesible para todos en todo el mundo. Habiendo estado en ambos lados, puedo apreciar por qué los analistas de Goldman Sachs hicieron ciertos argumentos en su reciente posición. Puede que no esté de acuerdo con ello, pero fundamentalmente creo que estar abierto a diferentes perspectivas es fundamental para construir los ecosistemas criptos adecuados que puedan llevarnos a una consumación masiva.

Los tipos de activos emergentes tardan en ser reconocidas

Los analistas de Goldman argumentan que “Bitcoin no es un tipo de activo”. Inserte “tradicional” en su declaración y nos acercamos a la realidad. Es importante recordar que cada clase de activo tiene sus primeros años y que se necesita tiempo para que una nueva clase sea reconocida por las principales instituciones financieras.

Un ejemplo de ello: Los datos muestran que el capital privado y el capital de riesgo han estado superando a las clases de activos más tradicionales, como los bonos y el capital social, en particular en un horizonte temporal más largo.

Sin embargo, es fácil olvidar que ninguno de ellos se consideraba una clase de activos cuando nació la teoría moderna de portafolio en 1950. El capital privado moderno se originó en el decenio de 1940, pero sólo empezó a cobrar impulso en el decenio de 1980 cuando grupos como Kohlberg Kravis Roberts empezaron a realizar adquisiciones de empresas de alto nivel por parte de los directivos.

Del mismo modo, el capital de riesgo, que ha desempeñado un papel decisivo en el auge de Silicon Valley y que ahora domina la lista actual de las principales empresas públicas mundiales, se creó en el decenio de 1960, pero siguió siendo un método de inversión bastante especializado hasta la primera burbuja de Internet de finales del decenio de 1990. Ha tomado tiempo para que ambos maduren y sean ampliamente aceptados por los inversores como clases de activos alternativos.

También se necesita visión y coraje para que los inversores comprendan y acepten una clase emergente de activos que desafía los supuestos conocidos. Aquellos que pueden aceptarla tienen la oportunidad de cosechar un rendimiento superior al esperado.

El cambio de paradigma financiero

Los analistas de Goldman están en lo cierto al afirmar que “Bitcoin no genera flujo de caja como los bonos” y, “Tampoco genera ganancias [como el capital]“. El hecho es que Bitcoin (BTC) no fue diseñado para encajar en tales marcos existentes. ¿Esperaría que el dólar estadounidense generara un flujo de caja como los bonos o que generara ganancias como las acciones? Bitcoin es una clase de activo drásticamente nueva – es una moneda nativa de Internet.

Bitcoin representa una continuación del cambio de paradigma que fue introducido por la informática distribuida, la base de Internet. Este cambio ha visto la información y la comunicación cada vez más democratizada en las últimas décadas. Los individuos tienen una mayor propiedad no sólo en el intercambio de información, sino más importante, en la creación de información.

Nuestras vidas están siendo digitalizadas. Cada uno de nosotros genera una cantidad creciente de datos individuales a través de diversas actividades en línea. Este cambio ha afectado a casi todos los aspectos de nuestras vidas, excepto las finanzas. Los bancos centrales están en el centro de la creación de dinero, los bancos comerciales están en el centro del sistema financiero dirigiendo los recursos financieros, y las grandes compañías de Internet están en el centro de la recolección y monetización de nuestros datos individuales. No hemos visto la democratización de la creación de valor, la distribución de valor y/o la transferencia de valor porque antes de la creación de Bitcoin en 2009, no había ninguna forma práctica de transmitir digitalmente el valor sin un intermediario que pudiera facilitar la confianza.

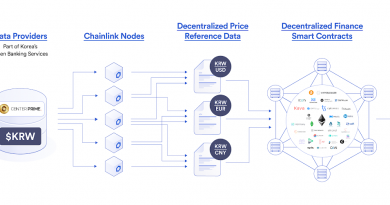

Basándose en un sistema de nodos distribuidos, Bitcoin democratiza la transferencia de valor. Es el primer token nativo de Internet que se ha creado de forma totalmente descentralizada. No lo emite ningún tercero controlador, sino que se prescribe en código y funciona a través de actividades descentralizadas de todos los participantes en la red. Demuestra la posibilidad de un sistema financiero responsable en el que la oferta monetaria no está dictada por una sola entidad y, por lo tanto, está libre de inflación.

Para aquellos de nosotros que vivimos en los Estados Unidos, puede ser difícil apreciar que Bitcoin tiene casos de uso real en economías emergentes que sufren una inflación significativa. Nuestros clientes en Latinoamérica, por ejemplo, acuden a Bitcoin para proteger su riqueza. Algunos comerciantes también utilizan Bitcoin para resolver operaciones comerciales transfronterizas. No tiene fronteras, no tiene permisos ni censura, y uno puede entrar y salir de su posición 24/7.

Igualmente importante, Bitcoin nos muestra cómo puede ser un futuro cripto, en el que los individuos no sólo crean y distribuyen información, sino que también atribuyen valor a sus actividades en línea. Ese valor podría confirmarse a través de un mecanismo de consenso preestablecido sin un intermediario que esté en el medio, construyendo una base sólida para un sistema global libre e inclusivo. Los individuos podrían finalmente tomar el control de sus propios datos, ser recompensados por sus actividades en línea con un conjunto de incentivos acordados y realizar transacciones libremente con otros individuos. Antes de Bitcoin, un futuro digital seguro y soberano como este nunca fue posible. Históricamente, los cambios de paradigma como este desencadenan una significativa creación de valor.

No debería ser una sorpresa que los gestores de activos tradicionales no estén adoptando las criptomonedas todavía. El hecho de que Bitcoin no esté siendo adoptado completamente es la razón por la que estamos todos aquí – la comunidad cripto no está buscando hacer lo que ya ha sido probado. Estamos aquí para crear y hacer posible lo inimaginable.

Una ventaja para los tolerantes al riesgo, los pensadores de vanguardia

Preguntar si Bitcoin es una clase de activo es la pregunta equivocada. La pregunta correcta es: ¿Quién puede invertir en cripto y qué papel puede jugar en su cartera de inversión general? No deberíamos hablar de invertir en el vacío. Siempre que un individuo construye su cartera de inversiones, las clases de activos incluidas en la cartera son siempre una función de los objetivos, el calendario y la tolerancia al riesgo del inversor.

Bitcoin se considera un activo volátil, así que naturalmente no será adecuado para aquellos que tienen un horizonte de inversión corto y son extremadamente reacios al riesgo. Sin embargo, si está buscando un rendimiento a largo plazo y está dispuesto a esforzarse para hacer su debida diligencia, puede que esté buscando una gran alternativa (o suplemento) a los bonos y acciones, e incluso a las inversiones de capital privado o de capital riesgo.

De forma similar a las inversiones de capital privado y capital riesgo, Bitcoin tiene el potencial de generar un rendimiento superior a largo plazo. También son similares en el sentido de que requieren más diligencia debida y una gestión más activa para obtener un rendimiento superior. La limitación clave de estas inversiones es que generalmente requieren un patrimonio neto mínimo de los inversores y no son líquidas. Por el contrario, Bitcoin es muy líquido (se negocia 24/7 a nivel mundial) y no tiene una barrera mínima de inversión. Es una forma de inversión verdaderamente democrática disponible para todos.

La toma bajista de Goldman sirve como un recordatorio

Cuando el análisis de Goldman Sachs concluyó que “un valor cuya apreciación depende principalmente de si alguien está dispuesto a pagar un precio más alto por él no es una inversión adecuada para nuestros clientes”, estaban dando a entender que las criptomonedas (incluyendo Bitcoin) es una burbuja que no tiene ningún valor inherente.

En lugar de sentirme ofendido por tal afirmación, en realidad lo encuentro un recordatorio muy poderoso y útil. Me recuerda que todavía tenemos un largo camino por recorrer antes de que las criptomonedas se conviertan en algo corriente. Sigue habiendo confusión sobre qué es Bitcoin y cómo funciona. La comunidad cripto necesita unirse y proporcionar una mejor educación para fomentar la adopción masiva.

También me recuerda que nuestra industria está todavía en una etapa temprana. No convertiremos a los no creyentes a través de Twitter. Tenemos que hacerlo centrándonos en la construcción de los cimientos de nuestro futuro. Por eso tenemos un doble enfoque en OKCoin: Hacer fácil y seguro comprar y vender criptomonedas en todo el mundo, y ser un firme partidario de la comunidad de desarrolladores de código abierto (nuestra contribución más reciente es una subvención de 100.000 dólares al servidor BTCPay). Tenemos que trabajar duro para asegurarnos de que las criptomonedas no se convierta en una burbuja.

Por último, me recuerda como inversor que este puede ser uno de los mejores momentos para seguir invirtiendo tiempo (y dinero) en Bitcoin antes de que se llegue a un consenso. Dos principios de oro de la inversión en los que creo:

- Siempre ser humilde y cuestionar tus propias suposiciones

- Siempre busque áreas donde no se haya formado un consenso

La visión conservadora de Goldman sobre Bitcoin refuerza la oportunidad identificada por la comunidad cripto como pionera.

“Abre los ojos, mira al futuro”

Elon Musk proporcionó un ejemplo reciente de lo que sucede cuando se impulsa el desarrollo de un concepto innovador hacia la realidad. Recientemente publicó un tweet que dice: “Abre los ojos, mira al cielo”, canalizando las palabras de Freddie Mercury de Queen. Estas fueron palabras inspiradoras cuando presenciamos el lanzamiento de la nave espacial Dragon Endeavour de SpaceX durante el fin de semana. Es un ejemplo increíble de lo que sucede cuando la visión y la acción se unen para crear un poderoso impacto. “Abre los ojos, mira al futuro” – así es como me siento acerca de las criptomonedas, y espero que tú también lo hagas.

Sigue leyendo:

Los puntos de vista, pensamientos y opiniones expresados aquí son sólo del autor y no necesariamente reflejan o representan los puntos de vista y opiniones de Cointelegraph.

Hong Fang es el director general de OKCoin, un exchange de criptomonedas con sede en San Francisco, y director de operaciones de OKGroup. Hong proviene de un entorno de Wall Street, y pasó casi una década en Goldman Sachs donde se centró en fusiones y adquisiciones, mercados de capital, inversión, reestructuración y otras actividades de desarrollo corporativo tanto para instituciones financieras tradicionales como para empresas de tecnología financiera. Se graduó de la Universidad de Pekín en Beijing, China, y tiene un MBA en finanzas, contabilidad y emprendimiento de la Escuela de Negocios Booth de la Universidad de Chicago.