Los alcistas de Ethereum podrían resurgir tras el vencimiento de las opciones de ETH por valor de USD 1,15 mil millones en marzo

En los últimos dos meses, el interés abierto de las opciones de Ether aumentó un 50% hasta alcanzar los $3,1 mil millones, ya que el precio de ETH ganó un 44% en ese período. La apreciación del precio de Ether y el creciente interés abierto de las opciones dieron lugar a un vencimiento potencialmente histórico de $1,15 mil millones fijado para el 26 de marzo.

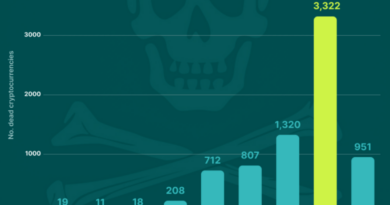

La mayoría de los exchanges ofrecen exposiciones mensuales, aunque algunas también mantienen opciones semanales para contratos a corto plazo. En febrero de 2021 se produjo el vencimiento más importante del que se tiene constancia, con contratos de opciones por valor de $630 millones de dólares, cifra que representaba el 23% de todo el interés abierto en ese momento.

Los datos anteriores muestran que el vencimiento de Ether el 26 de marzo tiene 631,000 contratos de ETH. Esa concentración inusual se traduce en que el 39% de su interés abierto vencerá en ocho días.

Vale la pena señalar que no todas las opciones se negociarán al vencimiento, ya que algunos de esos strikes ahora no parecen razonables, especialmente considerando que queda aproximadamente una semana.

No todas las opciones son iguales

A diferencia de los contratos de futuros, las opciones se dividen en dos segmentos. Las opciones de compra (call) permiten al comprador adquirir Ether a un precio fijo en la fecha de vencimiento. En términos generales, estos se utilizan en operaciones de arbitraje neutrales o estrategias alcistas.

Mientras tanto, las opciones de venta (put) se utilizan comúnmente como cobertura o protección contra variaciones negativas de precios.

Para comprender cómo se equilibran estas fuerzas en competencia, se deben comparar las opciones de compra y venta a cada precio de vencimiento (strike).

Los mercados de opciones son un juego de todo o nada, lo que significa que tienen valor o se vuelven inútiles si se negocian por encima del precio de ejercicio de la opción de compra, o lo contrario para los holders de opciones de venta.

Por lo tanto, al excluir las opciones de venta de neutral a bajista un 20% por debajo del precio actual de $1,800 y las opciones de compra por encima de $2,160, es más fácil estimar el impacto potencial del vencimiento del próximo viernes. Los incentivos para bombear o rebajar el precio en más del 20% se vuelven menos probables, ya que las ganancias potenciales rara vez superarán el costo.

Estos datos dejan $160 millones en opciones de compra de $1,000 a $2,160 strikes para el vencimiento de las opciones agregadas el 26 de marzo. Mientras tanto, las opciones de venta más bajistas hasta $1,440 ascienden a $95 millones. Por lo tanto, hay un desequilibrio de $65 millones que favorece las opciones de compra más alcistas.

Los alcistas pueden surgir después de la expiración de este mes

Si bien un vencimiento de opciones de $1,150 millones podría ser preocupante, casi el 56% de ellas ya se consideran inútiles. Esto ha sido causado por el optimismo excesivo de los compradores de opciones de compra por encima de $2,160 y el reciente aumento del precio de Ether que resultó en la aniquilación de las opciones de venta neutrales a bajistas.

En cuanto al interés abierto restante, los alcistas tienen el control principalmente porque la reciente subida de precios a $1.800 eliminó el 83% de las opciones bajistas.

A medida que se acerca la fecha de vencimiento, un número creciente de opciones de venta perderá su valor si Ether permanece en los niveles actuales, lo que aumenta la ventaja de las opciones de compra neutrales a alcistas.

Las opiniones expresadas aquí son únicamente las de la autor y no reflejan necesariamente los puntos de vista de Cointelegraph. Cada movimiento de inversión y trading implica un riesgo. Debe realizar su propia investigación al tomar una decisión.

Sigue leyendo: