3 métricas clave y el desinterés de los traders profesionales apuntan a una posible venta masiva al precio actual de Bitcoin

Para los traders novatos, el FOMO puede ser una carga muy pesada de llevar. Resistir la tentación de comprar Bitcoin (BTC) después de una subida de casi el 15%, en el que el precio rompió los niveles de los USD 12,000 y USD 13,000 en menos de 24 horas, es practicante imposible.

Los traders profesionales tienen más experiencia y saben exactamente cómo jugar con estas situaciones inductoras de FOMO. Como han demostrado los datos, en su mayoría estaban abriendo posiciones cortas hasta el 20 de octubre, justo antes de que el precio superara los USD 12,000.

La mayoría de los inversores no comprenden que ser un trader profesional no significa que todas las tendencias emergentes se aprovechen de forma rentable. En cambio, sobrevivir cuando las cosas van mal es la verdadera marca del éxito.

Cuando Bitcoin se disparó a USD 13,217, se produjeron liquidaciones por un total de USD 350 millones, y la tasa de financiación de los contratos de futuros muestra que no hubo un apalancamiento corto excesivo.

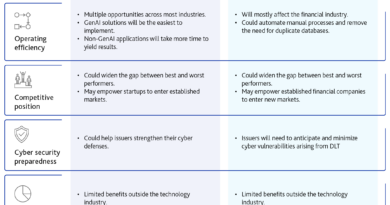

Los contratos perpetuos, también conocidos como swaps inversos, tienen una tasa de inserción que generalmente se cobra cada ocho horas. Cuando los cortos son los que exigen más apalancamiento, la tasa de financiación se vuelve negativa. Por lo tanto, esos cortos serán los que paguen las comisiones.

El gráfico anterior muestra que tal situación no ha ocurrido en las últimas semanas, al menos no de manera significativa. Por lo tanto, a pesar de vender antes de la subida de precios, los principales traders no se vieron obligados a desprenderse de sus posiciones cortas apalancadas.

Los datos muestran que los traders profesionales cubrieron sus posiciones cortas el 21 de octubre y se mantienen alejados de hacer apuestas alcistas. Esta acción está respaldada tanto por la relación largos-cortos de los principales traders de los exchanges de criptomonedas como por la prima de los contratos de futuros.

Los traders profesionales cubrieron sus cortos pero no están dispuestos a apostar por el largo plazo

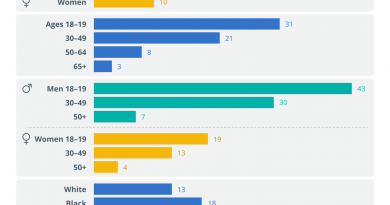

Según la relación entre largos (compradores) y cortos (vendedores) de Huobi, no hay señales de compras agresivas. Los datos indican que los principales traders no están seguros de que la tendencia actual sea sostenible a pesar de alguna actividad de cobertura de sus posiciones cortas.

La relación entre largos y cortos había permanecido relativamente neutral hasta el 21 de octubre. De repente, los principales traders decidieron operar en corto cuando BTC rompió la resistencia de los USD 12,500. Esta mañana, cuando BTC se negó a perder terreno, esos traders comenzaron a cubrir sus posiciones cortas.

Aún así, por el momento, no hay signos de apuestas alcistas ya que los últimos datos de Huobi que favorecen las posiciones largas en un 10% se produjeron hace más de dos semanas.

En cuanto a los principales traders de OKEx, surgió un patrón similar, aunque las operaciones en corto se produjeron antes de los USD 12,000. Este indicador se mantiene a favor de los cortos, tendencia que surgió a mediados de septiembre y se mantiene desde entonces.

Para confirmar si hubo un cambio en el sentimiento, hay que estar al pendiente de la prima de los contratos de futuros. Por lo general, esos contratos se negocian con una ligera prima en mercados saludables de cualquier clase de activos.

Los mercados alcistas harán que los vendedores de contratos de futuros exijan un precio más alto para posponer la liquidación en lugar de realizar la venta en los mercados al contado regulares. Si el nivel actual de los USD 13,000 logró restaurar el impulso alcista, esto debería verse reflejado en este indicador.

Como muestran Cointelegraph y Digital Assets Data, la prima actual del 1.8% coincide con el mismo nivel visto hace tres semanas cuando Bitcoin se paseaba por los USD 11,500. Estos datos son una prueba más de que los principales traders no confían en comprar Bitcoin a pesar de un aumento de precio del 13% desde entonces.

Los mercados de opciones sufrieron algo de turbulencia

La volatilidad implícita es la métrica principal que se puede extraer del precio de las opciones. Siempre que los traders perciban un mayor riesgo por oscilaciones del precio más acentuadas, el indicador se desplazará hacia arriba. Lo contrario ocurre durante los períodos en los que el precio es estable o la expectativa de una oscilación del precio es leve.

La volatilidad implícita de Bitcoin había estado en una tendencia descendente durante las últimas seis semanas, pero el movimiento de ayer parece haber sorprendido a los traders de opciones. El indicador no solo pasó del 55% al 70%, sino que el volumen comerciado en contratos de opciones (USD 575 millones) fue tres veces mayor que el promedio.

El inesperado pico de volatilidad y el consiguiente retroceso parcial hasta el nivel actual del 64% indican que algunos traders estaban mal posicionados y tuvieron que cerrar sus posiciones abruptamente.

Según el modelo de Black-Scholes, un movimiento de volatilidad implícita del 15% provoca que el precio de la opción de compra (call) de diciembre de USD 14,000 se mueva un 40%. Este cambio muestra que eventos como el de ayer son sensibles a los traders apalancados, ya que cualquier apalancamiento superior a 3 veces habría sido liquidado.

Siguiendo la relación largos/cortos y la prima de los contratos de futuros, apenas hay actividad de compra relevante por parte de los principales traders. Este desinterés levanta una bandera amarilla ya que los datos en cadena muestran que a medida que el precio de Bitcoin subió por encima de los USD 13,000, se tramitó un 22% del suministro total de BTC, un récord histórico.

Este movimiento podría ser una señal potencial de que las grandes entidades se preparan para vender. Aún así, hay que recordar que a menos que esos Bitcoin se hayan transferido a exchanges, las operaciones fuera del mercado (OTC) tienden a tener un menor impacto en el precio.

Los puntos de vista y opiniones expresados aquí son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph. Cada inversión y movimiento comercial implica riesgos, debes realizar tu propia investigación al tomar una decisión.

Sigue leyendo: