Bitcoin dirige los mercados de criptomonedas, pero los tokens de DeFi no siguen sus pasos

Los exchanges descentralizados existen desde hace ya un tiempo, pero sólo desde que se impuso la “DeFi-manía” han cobrado más fuerza. El aumento del uso de DEX ha sido nada menos que exponencial, con volúmenes que prácticamente se duplicaron en agosto y septiembre en comparación con los meses anteriores.

Pero, ¿el volumen por sí solo nos cuenta toda la historia? En medio de la DeFi-manía, algunos de los mayores ganadores han sido los tokens de gobernanza del ecosistema DeFi. Comenzando con COMP de Compound en junio, otros proyectos que siguieron el ejemplo han visto patrones similares. YAM de Yam Finance, SUSHI de SushSwap y BURGER de BurgerSwap han visto una gran popularidad en su lanzamiento, sólo para que su precio comience a caer una vez que el revuelo inicial se apaga.

Dados los datos actuales, es relativamente fácil establecer una correlación directa entre el meteórico aumento del volumen de DEX y la locura por emitir tokens de gobierno que, hasta ahora, no han podido mantener su valor más allá del revuelo inicial.

¿Ecos de la locura de las IPO?

El espacio cripto siempre ha tomado prestados términos y conceptos de las finanzas tradicionales. La idea de una oferta inicial de monedas se deriva de su primo tradicional, la oferta pública inicial (IPO). Pero mientras que una oferta pública inicial es una señal de la confianza de los inversores en el futuro de una empresa, las ICO eran un todos contra todos, permitiendo a cualquiera acuñar fichas, independientemente de si había o no alguna demanda que generara valor.

Con los tokens de DeFi, ya existe un producto establecido que está proporcionando cierto valor a los participantes del mercado. Los tokens de gobernanza de DeFi ofrecen a los poseedores una participación futura en el desarrollo del producto. De esta manera, los tokens de DeFi son más similares al concepto de una IPO que al de los tokens de una ICO.

Sin embargo, después de que el período de bloqueo de una oferta pública inicial termina, la mayoría de los inversionistas se deshacen de sus acciones en los mercados secundarios, según los descubrimientos de la empresa de servicios financieros, UBS. Esta tendencia no augura nada bueno para los primeros receptores de tokens de DeFi, que la mayoría de las vences tienden a hacer “HODL”. Por supuesto, el ecosistema DeFi está en su infancia, así que es demasiado pronto para hacer comparaciones concretas. COMP, el token que inició todo esta locura, tiene sólo tres meses de edad. Omri Ross, científico blockchain en jefe de en la plataforma de operaciones eToro, cree que los tokens de DeFi deben ser abordados con precaución:

“El jurado aún no ha decidido sobre los fundamentos de la valoración de los tokens de gobernanza de DeFi. Dada la novedad del espacio y los muchos y complejos factores que entran en la evaluación del valor fundamental de un token, el precio de los tokens de gobernanza sigue siendo muy especulativo”.

¿Una falta de correlación con BTC?

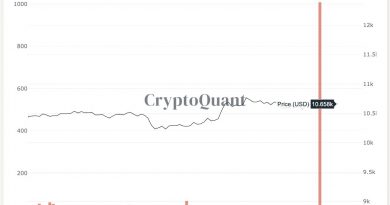

Los tokens de DeFi pueden mostrar extrañas correlaciones con las ofertas públicas iniciales, pero se resisten a una tendencia mayor dentro de los mercados de criptomonedas. Con unas pocas excepciones, la mayoría de las monedas tienden a seguir los movimientos del precio de Bitcoin (BTC). Actualmente, los tokens de DeFi son una anomalía en ese sentido. Mientras que BTC ha estado cotizándose dentro de un rango relativamente estrecho durante más o menos el último mes, los tokens DeFi han mostrado movimientos de precios completamente sin correlación con los mercados de BTC. Curis Wang, cofundador y CEO de Bitrue, un exchange que recientemente comenzó a ofrecer opciones de finanzas descentralizadas como centralizadas, le dijo a Cointelegraph:

“No creo que sus precios terminen siguiendo a BTC. La mayoría de los usuarios e inversores de estas monedas de DeFi son muy conocedores de DeFi, las criptomonedas y las finanzas en general, entienden que las funciones que estos proyectos están facilitando y están yendo mucho más allá de a donde BTC pretendía llegar”.

Todos estos puntos plantean algunas preguntas muy serias sobre la futura dirección de los mercados de tokens de DeFi. El concepto de las IPO se ha mantenido durante décadas. Los inversores todavía se emocionan lo suficiente como para entrar en una asignación inicial de acciones, incluso si los números indican que pueden esperar perdidas. Sin embargo, los inversores en acciones pueden, en algunos casos, mantener sus posiciones durante décadas. Por ejemplo, Berkshire Hathaway ha mantenido acciones de Coca-Cola y Wells Fargo por más de 30 años.

En el mundo notoriamente inconstante de la inversión en criptomonedas, parece exagerado pensar que cualquier inversor se aferre a los tokens de DeFi durante tanto tiempo, sobre todo si su valor sigue disminuyendo. Además, también está la cuestión de si la ley de los rendimientos decrecientes entrará en vigor, lo que significaría que cada token nuevo de Defi que entre en el mercado será progresivamente menos valioso que sus predecesores.

En un sector que parece estar abarrotado por el revuelo, parece ser más que solo una posibilidad. Si esto sucede, entonces los tokens de DeFi pueden empezar a comportarse más como las altcoins más viejas. Este comportamiento los vería rápidamente asentarse en un lugar en el ranking de tokens que refleje con mayor precisión su valor a largo plazo y que sigan los pasos del precio de BTC más de cerca.

Un espectro que se avecina

Toda esta especulación no considera el único factor que podría matar por completo el apetito de los inversores por los tokens de DeFi: la regulación. A pesar de las ambiciones de DeFi hacia la descentralización, muy pocos proyectos pueden afirmar ser verdaderamente descentralizados. Existen equipos de personas que mantienen las bases de código subyacentes, pagan por el alojamiento de los datos de las aplicaciones y se encargan de las interfaces de usuario.

Todos los tokens de DeFi del mundo no impedirán que la Comisión de Valores y Bolsa de los Estados Unidos o la Red de Aplicación de Crímenes Financieros vayan tras cualquiera que crean que es responsable de infringir las regulaciones estadounidenses, siempre y cuando llegue el momento. Sin embargo, Wang todavía cree que dicho momento aún no ha llegado y que no se implementará ninguna regulación a corto o medio plazo:

“En primer lugar, BTC ha existido ya durante una década y recibió una amplia atención pública a finales de 2018, pero todavía no hay casi ninguna claridad regulatoria a su alrededor en 2020.[…] En segundo lugar, todo el punto del DeFi es el aspecto de descentralización del mismo y cuando un proyecto es de código abierto, incluso si de alguna manera se impide que un equipo trabaje en un protocolo, no se puede impedir que otros en otros partes del mundo lo bifurquen o desarrollen algo encima de él”.

Los recientes cargos contra BitMEX pusieron de manifiesto los potenciales peligros a los que las empresas y plataformas de criptomonedas se pueden enfrentar si se descubre que carecen de procedimientos de “Conozca a su cliente” y de “Anti Lavado de Dinero”, incluyendo a DeFi. Además, CipherTrace también declaró que DeFi podría ser un refugio muy atractivo para los lavadores de dinero.

El hecho de que los fondos robados en el reciente hackeo al exchange KuCoin se hayan abierto camino para llegar a Uniswap da más credibilidad a dicha idea. Si el peor de los casos ocurre, DeFi podría seguir los pasos de las ICO, haciendo que los tokens de gobernanza del ecosistema no tengan ningún valor como resultado. Ross, de eToro, piensa que este tema acabará frenando la locura actual por DeFi: “Los productos de DeFi probablemente se enfrentarán un escrutinio regulatorio a medida que las aplicaciones de la tecnología Blockchian encuentren una creciente adopción entre una comunidad más amplia de usuarios”. Añadió:

“A medida que el espacio atraiga más financiación, atención y regulación, que creo que será algo positivo para el espacio, también puede requerir protocolos futuros para integrar algunos bloques de construcción KYC (conozca a su cliente) y AML (Anti Lavado de Dinero)”.

Pero al menos por ahora, los tokens de DeFi ofrecen rendimientos sustanciales a los “yield farmers” que siguen haciendo heno mientras brilla el sol. Es más, la locura no muestra signos inmediatos de extinción, a pesar de que los precios de los tokens están cayendo. Sin embargo, los que llevan suficiente tiempo para recordar el frio del largo invierno cripto posterior a la era ICO harían bien en ser cautelosos para evitar que se repita la historia.

Sigue leyendo: