Comité de Basilea: Entidades bancarias deberán revelar holdings de criptomonedas

El Comité de Basilea se reunió virtualmente los días 2 y 3 de julio para abordar una serie de iniciativas políticas y de supervisión bancaria relacionada con las criptomonedas .

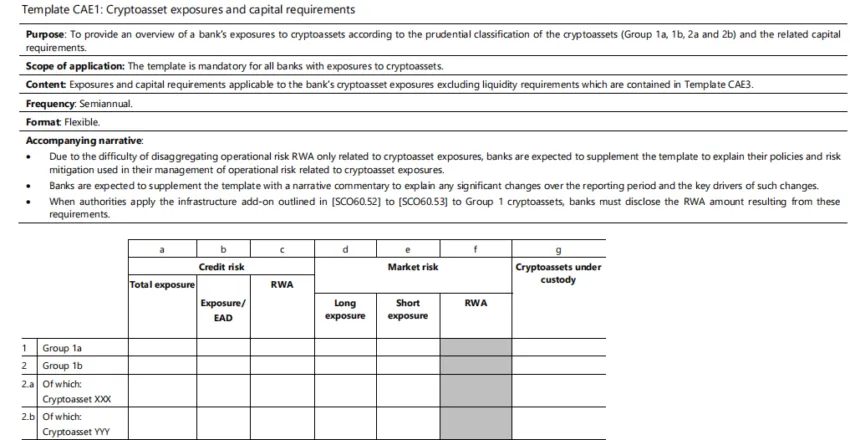

El Comité revisó los comentarios recibidos sobre las consultas relacionadas con un marco de divulgación para las exposiciones de los bancos a estos activos. La decisión se basó mayoritariamente en un conjunto de enmiendas específicas a su “estándar de criptoactivos”, publicado en diciembre de 2022.

Para el 2026 todos los bancos deberán revelar sus holdings en criptomonedas

Tras la revisión, se aprobó un marco de divulgación finalizado que incluye tablas y plantillas públicas estandarizadas que detallan las exposiciones de los bancos a criptoactivos.

Estas medidas buscan mejorar la disponibilidad de información y fomentar la disciplina del mercado. Se espera que el marco se publique a finales de este mes y entre en vigor el 1 de enero de 2026. Además, el Comité dio luz verde a una serie de revisiones específicas al estándar prudencial de criptomonedas.

Estas revisiones están diseñadas para promover una comprensión uniforme del estándar. Esto especialmente en lo que respecta a los criterios para que las stablecoins reciban un tratamiento regulatorio preferencial conocido como “Grupo 1b”. El estándar actualizado también se publicará a finales de este mes y se implementará a partir del 1 de enero de 2026.

Leer más: Mejores exchanges descentralizados de criptomonedas (DEX) en 2023

Durante la reunión, los miembros del Comité discutieron las implicaciones prudenciales de los bancos como potenciales emisores de depósitos tokenizados y stablecoins. Señalaron que la escala y magnitud de los riesgos para la estabilidad financiera de estos productos dependen en parte de sus estructuras específicas y de las leyes y regulaciones de cada jurisdicción.

Más allá de los holdings de criptomonedas: Stablecoins y activos tokenizados, los preferidos del BPI

Basándose en los desarrollos actuales del mercado, se determinó que estos riesgos están ampliamente cubiertos por el Marco de Basilea. El Comité continuará vigilando áreas afines al FinTech mientras deja en observación otros desarrollos en los mercados de criptomonedas.

En otras palabras, se priorizará la implementación de las stablecoins y los “activos tokenizados” en las instituciones financieras por sobre las criptomonedas y otros proyectos de la Web 3.0.

Leer más: Criptomonedas vs. Banca tradicional: ¿Cuál es la mejor opción?

En cuanto al riesgo de tasa de interés en el libro bancario, el Comité revisó los comentarios recibidos sobre una consulta que proponía ajustes específicos a su estándar sobre este riesgo. Sin embargo hasta la fecha no se prevén ajustes de liquidez especialmente diseñados para la emisión de activos financieros basados en blockchain.

Descargo de responsabilidad

Descargo de responsabilidad: en cumplimiento de las pautas de Trust Project, BeInCrypto se compromete a brindar informes imparciales y transparentes. Este artículo de noticias tiene como objetivo proporcionar información precisa y oportuna. Sin embargo, se recomienda a los lectores que verifiquen los hechos de forma independiente y consulten con un profesional antes de tomar cualquier decisión basada en este contenido.

Patrocinado