Lo que sabemos de los próximos estímulos: ¿Podría salvarnos del colapso?

Por parte de las autoridades, se han hecho grandes esfuerzos para aliviar la crisis. En Estados Unidos, han sido particularmente generosos con esto. No podemos negar que han inyectado un río de liquidez. El coronavirus ha golpeado muy duro a la economía. Todas las restricciones relacionadas a los intentos de detener los nuevos brotes han traído como consecuencia un dramático descenso de la demanda. Es decir, la economía está caída y la gente no está gastando como antes. Esto, por supuesto, acarrea una reducción en los ingresos. Y eso, a su vez, aumenta el desempleo. Los estímulos han sido implementados para restablecer el equilibrio e impulsar el crecimiento.

En este momento, no estamos en lo peor de la crisis. Podríamos decir que lo peor lo tuvimos en los meses de mayo y abril. Desde entonces la economía se ha venido recuperando. La relajación de las restricciones es una de las causas de la recuperación. La otra causa es, innegablemente, los estímulos. Sin los estímulos, la crisis habría sido mucho más profunda y prolongada. Sin las inyecciones de liquidez, la deflación nos habría comido vivos.

Sigue leyendo: En 2021 la deuda pública en EE.UU. superará el PIB, ¿cuáles son las consecuencias de esto?

Existe una posición en esta materia muy popular entre los que defienden un retorno al patrón oro. La posición es sencilla: En una crisis deflacionaria, la solución es no hacer nada. Esta escuela de pensamiento promueve las monedas duras. Lo que implica que los bancos centrales no podrían incrementar el suministro monetario. En este esquema, la moneda subiría de valor con el paso del tiempo. Sería el paraíso del ahorro. Pero la economía sufriría mucho. Claro que los defensores de esta posición hablan de un “dolor temporal” necesario. La idea es que el sistema se depure con todas las bancarrotas y que de las cenizas surjan los mejores negocios.

En el pasado, se ha experimentado con esto y los resultados no han sido muy buenos. Las crisis suelen durar demasiado y las tensiones sociopolíticas generan estallidos en las calles. No es casualidad que las grandes guerras y revoluciones suelen nacer después de estos periodos. Una moneda dura es muy problemática. La moneda sube de precio, pero, por otro lado, los bienes bajan de precio. Eso estimula el ahorro y desalienta el gasto. El problema se presenta a nivel de los negocios. Con una moneda dura, es muy difícil hacer negocios. Con la depreciación general de los bienes y servicios, producir es cada vez más difícil. La reducción del gasto implica una reducción de los ingresos. Y, sin ingresos, no hay generación de empleo. Una moneda dura desacelera la economía.

Con una moneda dura, habríamos tenido por lo menos una década de crisis. Es decir, mayo habría durado 10 años. No hay que ser un genio para saber que una moneda dura incentiva la acumulación. Una vez que nos damos cuenta lo que implica el acaparamiento de dinero y la depreciación de los productos, lo demás es sentido común.

Ahora bien, los estímulos. ¿De qué hablamos cuando hablamos de estímulos? No existe una sola manera de inyectar liquidez en la economía. Las autoridades cuentan con una amplia gama de instrumentos. Unos son deflacionarios y otros son inflacionarios. Unos alivian el endeudamiento y otros aumentan en el endeudamiento. Las deudas, por ejemplo, son las dos cosas, pero en diferentes tiempos. Las deudas son inflacionarios primero y deflacionarias después.

Cuando la Reserva Federal baja los intereses de los préstamos bancarios, está estimulando el endeudamiento. Esto, al principio, genera una presión inflacionaria, porque en el momento de obtener el préstamo el pago se incrementa. Las personas usan el préstamo para comprar una casa, un auto o para iniciar un negocio. Pero las deudas disminuyen el gasto en el futuro, porque las deudas hay que pagarlas. Entonces, este instrumento es cíclico. O sea, efectos inflacionarios y deflación en alternancia. Mucho endeudamiento hoy implica mucha deflación en el futuro. Eso es el peso de la deuda que reduce la capacidad de gasto en el futuro.

Sigue leyendo: El suministro actual de Bitcoin es suficiente para pagar la deuda externa de 9 países de América Latina

Los mercados financieros han estado en un boom especulativo principalmente gracias la expansión cuantitativa de la Reserva Federal. Los famosos QEs son un tipo de estímulos. Esto es del tipo inflacionario. Es básicamente imprimir dinero. La Fed compra bonos de corporativos y de este modo infla los precios de los activos financieros. Los primeros beneficiados son lo que más tienen, porque las grandes compañías son las primeras en subir de valor.

Los cheques directos son otro tipo de estímulos. En marzo, muchos recibieron un cheque en el correo. $1,200 por persona. En algunos casos, se envió más. El número de niños en el hogar también jugó un rol para determinar el monto exacto. No todo el mundo en Estados Unidos recibió un cheque. La prioridad la tienen los desempleados y las familias de bajos ingresos.

En este momento, se está discutiendo en el Congreso el envío de un segundo cheque. De ser aprobado, el paquete será muy parecido al primer cheque y los envíos comenzarán a finales del mes de septiembre y principios de octubre. Trump está muy ansioso de enviarlos. Y dice tener los fondos. Al parecer, todavía hay 300 mil millones de dólares en el Fondo del Covid-19. Los republicanos siempre quieren enviar menos dinero y los demócratas siempre quieren enviar más. Trump quiere enviar lo suficiente para contentar a su pueblo antes del día de las elecciones.

En una crisis deflacionaria como la actual, lo ideal sería implementar una serie de estímulos que aumenten la demanda y, al mismo tiempo, disminuyan la deuda. Lo que se busca es el crecimiento económico para crear empleos. Si analizamos la estrategia actual de estímulos, nos daremos cuenta que la prioridad está puesta en inflar el precio de los mercados financieros. En otras palabras, los estímulos son diseñados para enriquecer a los más ricos.

Los impuestos se mantienen bajos, el déficit se mantiene alto, las tasas de interés están por el suelo, la inversión en infraestructura es mínima, las ayudas no son suficientes y la expansión cuantitativa es más que generosa. Es decir, es una receta especial para profundizar la desigualdad. Los cheques de ayuda (en su mayoría) se utilizará para pagar la renta y gastos básicos. No son lo suficientemente generosos como para subir la demanda significativamente.

Además, la deuda no se ha tomado en cuenta. Se nos olvida que el coronavirus nos encontró vulnerables en gran parte por el endeudamiento. En vez de reducir la deuda, la estamos incrementando despiadadamente.

Sigue leyendo: Jerome Powell arroja el dólar americano debajo de un autobús en Jackson Hole

Los estímulos son necesarios, pero los estímulos deben combinar distintos instrumentos. Hay que combinar instrumentos deflacionarios con inflacionarios buscando estimular la economía real y la disminución de la deuda (para no hipotecar nuestro futuro). En esta oportunidad, si estudiamos los números la prioridad es crear un boom financiero. No se quiere aumentar los impuestos (por razones políticas), no se quiere invertir en infraestructura (por razones políticas) y no se quiere reducir la deuda (por irresponsabilidad).

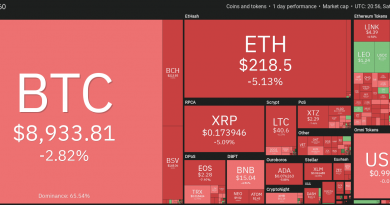

¿Qué significa todo esto? En teoría, los cheques deberían reanimar la economía. Esto se podría sentir en los mercados. En cripto, también. Pero también es posible que no pase gran cosa. $300 mil millones no es tanto. Lo que sí podría ayudarnos a subir el precio de los mercados es más QE. Un colapso se podría posponer con más compras de la Fed. ¿Vendrán más antes de las elecciones?