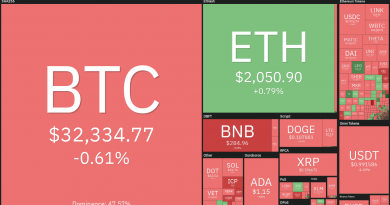

Top criptonoticias de la semana: Índice “Warren Buffett” prediciendo una caída del mercado, precio de Bitcoin con objetivo en los 288 mil dólares y mucho más

Esta semana Bitcoin ha estado flojo. Wall Street ha estado más movido. Los avances médicos y los anuncios de la Reserva Federal en relación a los objetivos de inflación para este año se recibieron con entusiasmo. Pero Bitcoin no reaccionó de la misma manera. No es el fin del mundo. El poder de las noticias y la correlación con otros mercados muchas veces se sobredimensiona. Bitcoin también tiene vida propia. Calma, pueblo. La fortuna premia a los pacientes.

Ahora bien, hablemos de los criptonoticias más leídas de la semana.

Obvio que el mercado de valores está sobrevalorado. Los precios de hoy no se corresponden con la realidad. De hecho, esta disonancia entre el precio y lo subyacente lleva años. Claro que durante la crisis esta desconexión se ha acentuado. La economía real va por un lado y los mercados van por otro. El indicador Buffett no es un indicador preciso. No nos dice el momento del colapso. Pero sí nos puede dar una idea general de las valoraciones. Se trata de comparar el valor total del mercado con el Producto Interno Bruto. Si el valor del mercado se eleva mucho en relación al PIB, estamos ante una burbuja.

Bueno, en realidad no es difícil reconocer una burbuja. Lo difícil es precisar el momento de su colapso. No es fácil porque, en la medida que sigamos teniendo dinero barato, los precios seguirán inflándose. La política fiscal y monetaria es la principal responsable de esto. Mientras que la inflación no suba, la liquidez seguirá cayendo del cielo. Y, en este caso, los primeros beneficiados son los mercados. Bitcoin, incluido.

Debo confesar que la obsesión de muchos bitcoiners con el oro siempre me ha parecido curiosa. Bitcoin y el oro son activos muy distintos. Sin embargo, muchos insisten en presentarlos como hermanos gemelos. Es como una prueba Rorschach. El psicólogo vierte la tinta negra en el papel y el paciente de pronto ve lo que quiere. Precisamente eso ocurre con el oro en la comunidad cripto. Es una manía que se niega a desaparecer. No importan los datos, el histórico o la realidad. Bitcoin y el oro siempre están relacionados.

Yo especulo que esta insistencia patológica tiene raíces políticas. O sea, es heredada de los libertarios estadounidenses obsesionados con el regreso al patrón oro. Los cypherpunks y los primeros bitcoiners construyen la narrativa de Bitcoin como el “oro digital” en contra del malvado sistema. Según esta lógica, Bitcoin es un refugio seguro como el oro (pero mejor porque es digital) y el pueblo oprimido acumulará Bitcoin debido al inminente colapso del dólar. Entonces, el oro y Bitcoin son hermanos de armas, porque durante el colapso de todo serán refugios.

Con el tiempo, esta narrativa se ha convertido en un artículo de fe. Es decir, un dogma. Sin embargo, los dogmas son refutables con evidencia. El oro es un mercado sumamente líquido y estable. Y es utilizado por los países como reserva internacional. Con frecuencia, es usado para demostrar solvencia en el mercado de bonos. Es un refugio considerado seguro por su liquidez, su estabilidad y el respaldo estatal. No solo se trata de ser escaso. Bitcoin, por otro lado, en muchos sentidos es lo opuesto al oro. ¿Cómo sabemos que un activo no es seguro? Falta de liquidez, inmadurez y volatilidad. La volatilidad es básicamente indecisión. O sea, no hay seguridad. Pero esto no es necesariamente malo. Porque la volatilidad implica un riesgo, pero también implica mayores retornos. La belleza de Bitcoin radica precisamente en su inseguridad.

Irónicamente, se habla de una supuesta correlación entre el temperamental Bitcoin y el aburrido oro. Pero a menudo se confunde una correlación con una causalidad haciendo el meollo más absurdo. Entonces, se afirman delirios con este: Warren Buffett compró acciones en una compañía minera. Su compra hará subir el precio del oro. Y la subida del oro hará subir el precio del Bitcoin a $50K. Ni Pixar tiene tanta imaginación. Es simplemente ridículo.

En lo personal, nunca he escuchado a ningún hombre de negocios exitoso recomendar acumular fiat. De hecho, todos dicen que es una locura. “Cash es Trash” hoy, ayer y siempre. Antes de Bitcoin y después de Bitcoin. El dólar es principalmente un medio de intercambio y una unidad de cuenta. No está diseñado para la acumulación. He aquí un secreto. Los muy pobres piensan que tener efectivo es ser rico. La clase media piensa que tener educación y un buen trabajo es ser rico. Pero los ricos saben que todo se trata de contactos e inversiones.

Decir que el dólar no es una buena inversión es como decir que la lluvia moja. Decirlo una vez es gracioso. Pero repetirlo todos los días con la gran revelación es una idiotez. Sí, el agua de mar es salada. Sí, el fuego quema. Las bondades de invertir son evidentes. Compra acciones, compra bienes, compra activos, compra Bitcoin. Se llama invertir. No es un invento de hoy.

Los compradores normalmente compran porque piensan que el precio eventualmente va a subir. Los vendedores, por otro lado, pueden vender por muchas razones. Una ballena vendiendo ahora no es necesariamente un mal augurio. Quiere comprar algo. Está haciendo un negocio. Un millón de posibilidades. No sé. Muchas ballenas vendiendo sí es preocupante. Pero una ballena aprovechando la liquidez para vender, no. Lo cierto es que hizo mucho dinero con su espera de dos años. Bien por él.

Nuestra Hada Madrina es la Reserva Federal de los Estados Unidos. Y nuestro santo patrono es Jerome Powell, su director. Los estímulos están impulsando a los mercados e inflando los precios. Bitcoin, por supuesto, se subió a ese barco. Y nosotros deberíamos dejar el llanto y recaudar fondos para construirle una estatua al amigo Jerome. En contra de los pronósticos, durante el crash, Bitcoin se fue en picada como todo lo demás. En medio del pánico, la gente se refugió en el dólar y en los bonos del Tesoro. Duélale a quien le duela. Eso fue lo que pasó.

En medio de esta cascada de billetes, todo es posible. La deflación nos habría comido vivos, pero la liquidez nos ayuda a crecer. En este momento, hay más dinero del que se puede gastar. Irónicamente, la FED inyectará más dinero para darle velocidad. El problema es que el dinero no está circulando. Se está quedando estancado en los mercados financieros y no está llegando a la economía real a la velocidad deseada. ¿La solución? Inyectar más.

Claro que hay un problema. Muchos asumen que estas medidas extraordinarias continuarán para siempre. Entonces, estás hablando del 2024 usando los números de hoy, pero esto es un error. Cuando el grifo pare, sentiremos el golpe. Y, tarde o temprano, el grifo va a parar. Estos son tiempos excepcionales.