La compra de Bitcoin por parte de MicroStrategy muestra que los inversores institucionales buscan reducir el riesgo

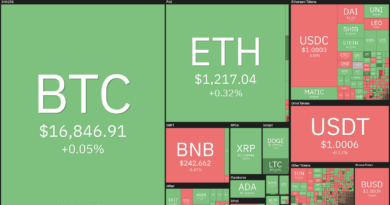

La adopción de Bitcoin (BTC) por parte de los grandes jugadores está de nuevo en la agenda después de la reciente compra de BTC por 250 millones de dólares por parte de MicroStrategy. Los comentaristas de la industria también han declarado que las corporaciones que se conecten a Bitcoin proporcionará un empuje considerable para impulsar la valoración de BTC a nuevas alturas.

Con la pandemia de coronavirus impactando negativamente en las economías de todo el mundo, los inversores parecen estar buscando activos de refugio seguro. De hecho, la atención tanto en BTC como en el oro está causando un acoplamiento significativo de sus respectivas acciones de precios, dado que los bancos centrales continúan persiguiendo una agresiva expansión cuantitativa. Con una firma como MicroStrategy cubriéndose con Bitcoin, parece que este pivote podría ahora extenderse a Wall Street.

Los informes de la administración Trump que buscan retrasar el cobro de los impuestos de la nómina de la Seguridad Social también están haciendo sonar las alarmas en los Estados Unidos. El resultado probable de esta orden ejecutiva es que se imprima más dinero para financiar la seguridad social del país, lo que consecuentemente significa más depreciación del dólar americano.

La adopción minorista bien establecida

Desde comienzos de 2020, el número de direcciones con 0,01 BTC y 0,1 BTC ha ido aumentando constantemente, mientras que los datos de la plataforma de inteligencia de mercado Glassnode afirma que el número de “wholecoiners” -carteras con al menos 1 BTC- también ha aumentado en 2020, todo lo cual pone de manifiesto una cultura constante de “apilamiento de sats” por parte de diversos grupos de inversores.

Cuando el gobierno de EE.UU. envió los pagos de estímulo al público en abril, Coinbase informó de un aumento en las sumas de compra de BTC del orden de 1.200 dólares – la cantidad exacta en los cheques. El Bitcoin comprado con 1.200 dólares en ese momento vale ahora más de 1.600 dólares, lo que resulta en ganancias hechas por BTC sobre un debilitamiento del USD durante este período. Incluso cuando Bitcoin bajó a 3.800$ durante la caída del mercado del “Jueves Negro”, los exchanges informaron de un aumento en la compra de BTC al por menor.

Plataformas como CashApp de Square están incluso aprovechando la cultura de apilamiento de sats, con características dirigidas a automatizar micro compras periódicas de BTC. Los estudios muestran que el “dollar-cost averaging” – la práctica de dividir la inversión total en intervalos fijos – asegura un rendimiento positivo para los inversores de Bitcoin, independientemente de la acción volátil de los precios. Por lo tanto, los acontecimientos de 2020 hasta ahora sugieren que Bitcoin se considera un activo viable como refugio seguro.

MicroStrategy compra 250 millones de dólares en Bitcoin

El 11 de agosto, MicroStrategy – la mayor empresa de inteligencia de negocios del mundo – compró 21.454 BTC, valorados en 250 millones de dólares. La operación planteó que MicroStrategy intercambió efectivo por BTC como su activo de reserva de tesorería en lo que los comentaristas de la industria dicen que podría ser un evento decisivo para la adopción institucional de Bitcoin. El CEO de MicroStrategy, Michael Saylor, se hizo eco de los sentimientos de muchos de los proponentes de BTC, declarando en un comunicado de prensa: “Bitcoin es oro digital – más duro, más fuerte, más rápido y más inteligente que cualquier dinero que le haya precedido”.

Los comentarios de Saylor ofrecen una instantánea de cómo la percepción de Bitcoin en Wall Street parece estar cambiando. En diciembre de 2013, cuando un BTC valía 520 dólares, el CEO de MicroStrategy no creía en su propuesta de valor:

#Bitcoin days are numbered. It seems like just a matter of time before it suffers the same fate as online gambling.

— Michael Saylor (@michael_saylor) December 19, 2013

De hecho, en el año 2020 las figuras de Wall Street han tomado un interés significativo en Bitcoin. El multimillonario inversor de fondos de cobertura Paul Tudor Jones reveló en mayo que el 1% de sus activos totales en BTC son una cobertura contra la inflación, lo que hace que Bitcoin se convierta en el líder de facto en el emergente paisaje financiero mundial. A pesar de haber descartado a BTC como activo de inversión a principios de año, Goldman Sachs está, según se informa, investigando las peticiones de los clientes de criptomonedas en otro giro de 180 grados.

Brian Kerr, director general del servicio bancario DeFi Kava Labs, dijo a Cointelegraph que las empresas necesitan ahora más que nunca una sólida planificación de la gestión de riesgos: “Es el trabajo de cada departamento de finanzas de la empresa gestionar el riesgo.” Añadió, “Es un poco irresponsable de los departamentos de tesorería si no están considerando a Bitcoin para cubrir los riesgos de sus activos”. Konstantin Anissimov, CEO del exchange de criptomonedas CEX.IO, destacó a Cointelegraph las implicaciones de que una empresa que cotiza en bolsa invierta en Bitcoin:

“Lo realmente importante aquí es que una empresa que cotiza en bolsa con estrictos requisitos de diligencia financiera para los accionistas ha tomado una posición sustancial en BTC, lo ha anunciado públicamente (como debería hacerlo) y ha adoptado una posición firme de que este movimiento no tendrá un efecto perjudicial en el precio de las acciones de la responsabilidad social corporativa. Si esta posición fuera adoptada por una empresa privada, aunque grande, entonces esta no sería una noticia tan importante “.

El anuncio de compra de Bitcoin también tuvo un impacto positivo en la acción de MicroStrategy, ya que aumentó un 12%.

Bitcoin como activo de tesorería

En junio de 2020, la firma de investigación de criptomonedas Messari estimó que los inversores institucionales que asignan el 1% de su capital en Bitcoin podrían hacer que el precio spot de BTC alcanzara los 50.000 dólares. Tal aumento verá la capitalización del mercado de Bitcoin alcanzar la marca de 1 trillón de dólares, niveles similares a los de materias primas como los lingotes de oro. Una empresa que cotiza en bolsa como MicroStrategy y que tiene a Bitcoin como una inversión comercial en su balance corporativo ciertamente cae en esa misma categoría de inversión institucional.

El movimiento también señala un sentido emergente de Bitcoin como un activo más maduro que en años anteriores, según Anissimov. “El mercado tiene ahora una proporción sustancial de exchanges profesionales e inversores institucionales, lo que amortigua la volatilidad y aumenta la liquidez del mercado. La regulación también es más madura en ciertas jurisdicciones“, dijo.

Para Rubén Merre, CEO de la cartera de hardware de criptomonedas NGRAVE, la mejora de los fundamentos de Bitcoin, como el meteórico aumento de su tasa de hash a lo largo de los años y la difusión del trading del activo son un testimonio de su madurez. Para Merre, los inversores ven en Bitcoin una forma de diversificar sus inversiones, ya que hay un creciente desajuste entre el mercado de valores y las realidades económicas sobre el terreno:

“El gasto de estímulo tiene un fuerte efecto en los precios del mercado de valores e incluso en el comportamiento de las burbujas. Mientras tanto, el crecimiento económico no sigue completamente los precios, por lo que hay un desajuste. La relación riesgo/recompensa no tiene mucho sentido, se podría argumentar. Por lo tanto, es importante que los inversores institucionales se diversifiquen”.

Es probable que una mayor participación institucional en Bitcoin aumente la madurez del activo y mejore aún más su atractivo general. Las corporaciones también ejercen un considerable poder de presión e impulsan regulaciones favorables que desencadenarán un mayor crecimiento en la todavía incipiente escena de las criptomonedas. Pero el gran volumen de las posiciones de compra asociadas con los inversores de gran dinero también puede causar una nueva ola de FOMO en el espacio minorista. Dado que la distribución de nuevas monedas disminuyó después del halving de mayo de 2020, la demanda puede superar la oferta de Bitcoin, lo que debería ejercer una presión al alza en el precio spot.

Potencial para un gran aumento

Otro aspecto interesante de la compra de Bitcoin por parte de MicroStrategy es que constituye una exposición directa al activo, ya que Saylor cree que Bitcoin tiene “más potencial de apreciación a largo plazo que el dinero en efectivo“. Normalmente, el interés institucional en BTC implica una inversión indirecta a través de acciones en fondos de cobertura o contratos de derivados, por lo que mantener Bitcoin ya sea mediante custodia propia o a través de la custodia por terceros no ha sido popular.

Sin embargo, con la mejora de la claridad regulatoria, esta tendencia podría deberse a un cambio. Ya en julio, la Oficina del Contralor de la Moneda concedió la aprobación para que los bancos estadounidenses autorizados por el gobierno federal proporcionaran un servicio de custodia cripto. Las noticias verán a los bancos nacionales de Estados Unidos unirse a la creciente tendencia de los grandes bancos a extender sus servicios de custodia a las criptomonedas, ayudando así a los grandes inversores de dinero, que, por ley, deben almacenar activos de inversión con plataformas de custodia de terceros aprobadas.

La exposición directa a Bitcoin conlleva ciertos riesgos, dada la volatilidad intermitente de la mayor criptomoneda por la capitalización del mercado. Sin embargo, el potencial alcista para los inversores que mantienen posiciones significativas existe en medio de las expectativas de que el precio spot establezca un nuevo máximo histórico. Como opinó Kerr, muchos creen que Bitcoin representa “una opción de compra en el sistema financiero actual, ya que puede hundirse y llegar a cero, pero la ventaja es tremenda si ocurre”.

Bitcoin no es ajeno a un avance parabólico dentro de un ciclo alcista que suele ocurrir en unos pocos meses, en contraste con las ganancias más medibles para el oro y la plata. Para Anissimov, este potencial retorno de la inversión está proporcionando un atractivo incentivo para los actores institucionales que están interesados en alternativas más arriesgadas.

Así que, la mayoría parece estar de acuerdo en que la entrada de dinero institucional en Bitcoin hará que el precio spot suba aún más. En una nota a Cointelegraph, Nisa Amoils, socia gerente del fondo de cobertura cripto Frontier Capital, resumió la tesis de inversión de BTC:

“La gente busca una manera de proteger su riqueza o la de sus accionistas. Bitcoin siempre ha servido como una gran herramienta para ese propósito. Es dinero sólido construido para un mundo digital. La probada escasez de Bitcoin llevará a un mayor valor del dólar americano, ya que la demanda de la oferta limitada artificialmente ve incrementada sustancialmente la demanda”.

Sigue leyendo: