Continúa la demanda de los derivados de BTC y ETH, se espera que el mercado crezca aún más

El mercado de opciones de criptomonedas ha evolucionado rápidamente durante el segundo trimestre de 2020. De acuerdo con un informe de la industria de cripto derivados, TokenInsight, los volúmenes de negociación están experimentando un aumento interanual del 166% en comparación con el segundo trimestre de 2019.

Los productos derivados que impulsan estos volúmenes son los futuros y las opciones. Si bien los futuros crecen con los traders que apuestan por un sentimiento de precios alcista, tanto el interés abierto como los volúmenes de opciones han alcanzado sus máximos históricos.

Máximos históricos

El miércoles, el interés abierto en las opciones de Ether (ETH) alcanzó un máximo histórico de USD 351 millones en Deribit y USD 37 millones en OKEx. De hecho, el interés abierto en las opciones Ether es 2.5 veces mayor que a principios de julio.

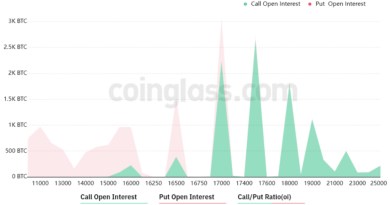

El día antes del más grande vencimiento de opciones de Bitcoin (BTC) visto el 3 de julio, el interés de las opciones de Bitcoin alcanzó un máximo histórico de USD 1.7 millones en Deribit y USD 268 millones en CME, mientras que los volúmenes diarios en Deribit duplicaron su máximo histórico. superando los 47,500 contratos comerciados el 28 de julio.

Este máximo histórico visto el día antes de su vencimiento el último viernes del mes a menudo podría significar la creciente aceptación de opciones y productos estructurados, especialmente considerando el récord de interés abierto incluso en CME, que es el mayor mercado de derivados del mundo.

Luuk Strijers, director comercial de Deribit, habló de que el interés abierto es el mejor indicador para medir el mercado y le dijo a Cointelegraph: “El interés abierto es el mejor indicador para evaluar la adopción del mercado y, al observar los gráficos, es evidente que estamos cerca de los máximos de finales de julio”. Añadió: “El interés abierto de las opciones de BTC es actualmente de 116,000 contratos con un valor nocional de USD 1.5 mil millones”.

Nuevos horizontes para los inversores

Las opciones son instrumentos financieros que le permiten a los inversores comprar o vender un activo subyacente según el tipo de contrato que tengan. Las opciones de compra otorgan a sus titulares el derecho a comprar un activo al precio de ejercicio dentro de un período de tiempo determinado, mientras que las opciones de venta les dan a sus titulares el derecho a vender un activo en condiciones parecidas. Denis Vinokourov, jefe de investigación de BeQuant, un proveedor de corretaje institucional y un exchange de criptomonedas, dijo a Cointelegraph:

“Las opciones son una forma muy eficiente de cubrir la exposición al producto subyacente, ya sea Bitcoin o Ethereum spot (al contado) o incluso futuros/perpetuos. Además de eso, es más fácil estructurar productos que ofrezcan ‘rendimiento’, y esto es lo que ha sido particularmente atractivo para los participantes del mercado, especialmente en el despertar de la acción lateral del precio del mercado”.

Lennix Lai, director de mercados financieros en el exchange de criptomonedas OKEx, le dijo a Cointelegraph que los traders deben tener cuidado, ya que “los altos intereses abiertos por sí solos no indican que el mercado sea alcista o bajista”, y agregó que los inversores se inclinan hacia estrategias largas:

“Hemos reconocido que hay muchos más profesionales que están aprovechando las opciones para cubrir su cartera de BTC solo a largo plazo. Y hay muchos productos más estructurados disponibles en el mercado y diseñados para profesionales con el fin de mejorar el rendimiento o para obtener ganancias exóticas”.

Con el precio de Bitcoin superando brevemente la marca de los USD 11,900 en varias oportunidades a principios de este mes, el interés general en las criptomonedas ha ido en aumento. Bitcoin aumentó un 27% desde el 1 de julio, que es el pico más alto visto durante 2020. Las opciones de Bitcoin se negocian actualmente principalmente en Deribit, CME, OKEx y LedgerX, mientras que Bakkt, un exchange de criptomonedas propiedad del principal intercambio tradicional Intercontinental Exchange, no ve volúmenes de opciones a pesar de tener el producto listado en su plataforma.

Además, el índice de venta/compra aumentó de 0.52 cada mes a 0.76 el 6 de agosto, lo que significa que se vendió una mayor proporción de opciones de venta en comparación con las opciones de compra. Este es un fuerte indicador del sentimiento alcista que mantienen los inversores actualmente. Lai agregó a esta noción:

“Al observar la creciente demanda de opciones de Bitcoin, interés abierto y volumen, parecería sugerir que los inversores siguen siendo optimistas sobre el precio de Bitcoin, y con los factores macro más importantes, como la caída del precio del dólar estadounidense y el máximo histórico del oro, la demanda de Bitcoin, en general, está aumentando”.

Ethereum 2.0 y DeFi impulsan la demanda

Más inversores parecen estar adquiriendo más exposición a ETH utilizando opciones en 2020. Ether, siendo el segundo detrás de Bitcoin en el espacio de las criptomonedas, se ha convertido en uno de los principales laboratorios experimentales para la escalabilidad de blockchain respaldado por sus grandes comunidades de desarrollo institucional y empresarial. Por lo tanto, es natural que ETH se convierta en un activo especulativo a medida que se desarrollan aplicaciones más descentralizadas.

El próximo cambio a prueba de participación en Ethereum 2.0 por parte de Ethereum y el rápido crecimiento del espacio DeFi han demostrado ser grandes variables que impulsan el sentimiento alcista al tiempo que agregan más credibilidad a la red. Al ver que las opciones de Ether son negociadas principalmente por inversores minoristas, en este punto, ya que todavía no se negocian en intercambios regulados como CME y Bakkt, el crecimiento es una prueba más del interés de la comunidad. Strijers elaboró más sobre las estadísticas de las opciones Ether y los futuros negociados en Deribit, diciendo:

“El número de casos de uso de ETH sigue creciendo y los inversores compran este potencial. El interés abierto de las opciones de Deribit ETH se ha multiplicado por siete veces, pasando de USD 30 millones y USD 50 millones hace seis meses a USD 350 millones ahora, lo que representa una cuota de mercado del 90%. Y aunque los precios al contado de ETH están alcanzando su punto máximo, lo mismo se aplica al interés abierto de los futuros de ETH, que casi alcanzan los USD 1.5 mil millones , un nuevo máximo histórico”.

Registrando ganancias mensuales de más del 60% y ganancias hasta la fecha que superan el 200%, ETH rompió la marca de precio de los USD 400 a principios de agosto. El impacto del lanzamiento de la red de prueba final de PoS de Ethereum 2.0 “Medalla” y las implicaciones que tendrá en el espacio DeFi ahora están siendo asumidas por el mercado. El interés institucional también ha aparecido en las noticias, como Arca Labs lanzando un fondo basado en Ethereum registrado en la Comisión de Bolsa y Valores (SEC) de los Estados Unidos.

¿Está creciendo el pastel?

Si bien Deribit ocupa actualmente la mayor participación de mercado del espacio de opciones, hay nuevos actores que han estado tratando de capitalizar este aumento en el interés de los inversores. Si bien Strijers dio la bienvenida a una mayor competencia en el espacio, ya que ayudaría a que el pastel creciera, puede haber ciertas complejidades involucradas, según Lai:

“Uno de los requisitos previos de un mercado de opciones líquido es un mercado de futuros igual o incluso más líquido. Por no mencionar la complejidad de manejar la liquidación, el precio establecido y el margen, que es mucho más complicado que productos delta como los futuros”.

Vinokourov profundizó esta perspectiva comparando las diferencias en dirigir un exchange de cripto derivados con un exchange al contado. Reveló que los principales desafíos rodean el mantenimiento de una cartera de pedidos líquida “a través de una variedad de vencimientos y precios de ejercicio, con un motor de emparejamiento lo suficientemente robusto como para soportar las ráfagas repentinas de volatilidad”, además de un sistema de grado institucional para gestionar los riesgos. Opinó:

“Si todo eso no fuera suficiente, la adquisición de clientes es mucho más difícil que el equivalente al contado porque hay menos empresas que comercializan estos productos y requieren una gestión de clientes de grado institucional, algo que los exchanges de criptomonedas no siempre pueden ofrecer”.

Independientemente de cómo se divida el pastel de opciones, podría decirse que solamente crecerá aún más en tamaño, especialmente a través de bolsas como CME que ahora se está convirtiendo en un jugador muy prominente en el espacio. El sentimiento alcista de BTC y ETH servirá para respaldar aún más este crecimiento al permitir a los inversores más oportunidades para especular.

Sigue leyendo: