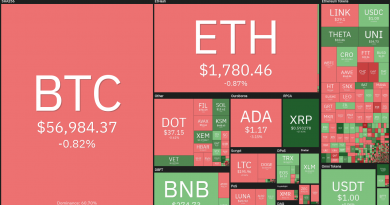

El precio de Bitcoin busca alcanzar los USD 35,000

La acción del precio de Bitcoin (BTC) es el tema de conversación de la semana y, según el sentimiento actual expresado por los participantes del mercado en las redes sociales, uno podría casi asumir que finalmente ha comenzado el tan esperado mercado alcista.

A medida que el precio de Bitcoin subía un 16.1% entre el 22 y el 24 de octubre, los traders bajistas que utilizaban contratos de futuros se encontraron con liquidaciones por valor de USD 230 millones. Un punto de datos que destaca es el cambio en el interés abierto de Bitcoin, una métrica que refleja el número total de contratos de futuros en juego.

La evidencia sugiere que los cortos de Bitcoin fueron sorprendidos el 22 de octubre, pero no estaban utilizando un apalancamiento excesivo.

Durante la subida, el interés abierto de los futuros de BTC aumentó de USD 13.1 mil millones a USD 14 mil millones. Esto difiere de lo sucedido el 17 de agosto, cuando el precio de Bitcoin cayó un 9.2% en solo 36 horas. Ese movimiento repentino provocó liquidaciones largas por valor de USD 416 millones, a pesar del menor movimiento porcentual del precio. En ese momento, el interés abierto de los futuros de Bitcoin disminuyó de USD 12 mil millones a USD 11.3 mil millones.

Los datos parecen corroborar la teoría de la presión gamma que está circulando, lo que implica que los creadores de mercado tuvieron sus stop-loss “perseguidos”.

The $BTC “god candle” lines up with where dealers got blown out of short positioning ($32k-$33k).

This was a gamma squeeze, not organic. pic.twitter.com/NXM8z8mNDa

— Not Tiger Global (@NotChaseColeman) October 24, 2023

La personalidad de Bitcoin, NotChaseColeman, explicó en la red social X (anteriormente Twitter) que es probable que las mesas de arbitraje se hayan visto obligadas a cubrir posiciones cortas después de que Bitcoin superara los USD 32,000, lo que desencadenó el repunte a USD 35,195.

El problema más significativo con la teoría del apretón corto es el aumento en el interés abierto de los futuros de BTC. Esto indica que, incluso si hubo liquidaciones relevantes, la demanda de nuevas posiciones apalancadas superó a los cierres forzados.

¿Tuvieron Changpeng Zhao y BNB un papel en la acción del precio de Bitcoin?

Otra teoría interesante de un usuario, M4573RCH, en la red social X, afirma que Changpeng “CZ” Zhao utilizó BNB como garantía para el margen en Venus Protocol, una aplicación de finanzas descentralizadas (DeFi), después de verse obligado a vender Bitcoin para “reforzar” el precio del token BNB.

maybe im nuts but what we just saw is

cz has BNB collateral on Venus

bnb dumping

cz sells btc to shore up bnb

cz unwinds loans and pays back debt on Venus

bnb on venus no longet vulnerable to liquidation

cz buys back btc with bnb to rebalance his btc position@cz_binance… pic.twitter.com/NHulDnacB3

— ⚡️ (@M4573RCH) October 25, 2023

Según la teoría de M4573RCH, después de una intervención exitosa, CZ habría reembolsado el interés en Venus Protocol y habría recomprado Bitcoin utilizando BNB para “rebalancear” la posición.

Es importante destacar que el suministro de BNB en la plataforma supera los 1.2 millones de tokens, con un valor de USD 278 millones. Por lo tanto, asumiendo que el 50% de la posición está controlado por una sola entidad, eso sería suficiente para crear una posición larga de USD 695 millones utilizando un apalancamiento 5x en futuros de Bitcoin.

Por supuesto, nunca se podrá confirmar o descartar especulaciones como la manipulación de Venus-BNB o el “estrangulación gamma” en derivados de Bitcoin. Ambas teorías tienen sentido, pero es imposible afirmar las entidades involucradas o la lógica detrás del momento.

El aumento en el interés abierto de futuros de BTC indica que nuevas posiciones apalancadas han entrado en el espacio. El movimiento podría haberse visto impulsado por la noticia de que la solicitud de BlackRock para un ETF de Bitcoin al contado se enlistó en la Depository Trust & Clearing Corporation (DTCC), aunque este evento no aumenta las posibilidades de aprobación por parte de la Comisión de Bolsa y Valores de EE. UU.

Los derivados de Bitcoin apuntan a un saludable mercado alcista y espacio para mayores ganancias

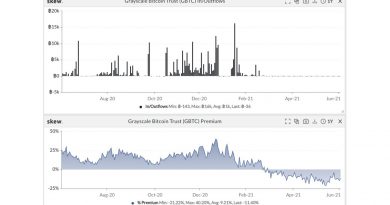

Para comprender cómo están posicionados los traders profesionales después del repunte sorpresa, es importante analizar las métricas de derivados de BTC. Normalmente, los futuros mensuales de Bitcoin cotizan con una prima anualizada del 5% al 10% en comparación con los mercados al contado, lo que indica que los vendedores exigen dinero adicional para posponer el vencimiento.

La prima de futuros de Bitcoin alcanzó el 9.5% el 24 de octubre, marcando el nivel más alto en más de un año. Lo que es más importante, rompió por encima del umbral neutral del 5% el 23 de octubre, poniendo fin a un período de 9 semanas dominado por el sentimiento bajista y una baja demanda de posiciones largas apalancadas.

Para evaluar si la ruptura por encima de los USD 34,000 ha llevado a un optimismo excesivo, los traders deben examinar los mercados de opciones de Bitcoin. Cuando los traders anticipan una caída en el precio de Bitcoin, la inclinación delta del 25% tiende a superar el 7%, mientras que los períodos de emoción suelen hacer que baje por debajo del -7%.

La inclinación del 25% de la delta de las opciones de Bitcoin pasó de neutral a alcista el 19 de octubre y continuó en esta dirección hasta alcanzar el -18% el 22 de octubre. Esto indicaba un optimismo extremo, con opciones de venta (put) a un precio reducido. El nivel actual del -7% sugiere una demanda algo equilibrada entre opciones de compra (compra) y opciones de venta.

Independientemente de lo que haya desencadenado el repunte de precio sorpresa, los traders profesionales se alejaron de un período caracterizado por el pesimismo. Sin embargo, no fue suficiente para justificar un precio excesivo para las opciones de compra, lo que es una señal positiva. Además, no hay indicios de un apalancamiento excesivo por parte de los compradores, pues la prima de futuros se mantiene en un modesto 8%.

A pesar de la especulación continua sobre la aprobación de un ETF de Bitcoin al contado, hay suficiente evidencia que respalda una afluencia saludable de fondos, lo que justifica un repunte más allá de los USD 35,000.

Este artículo es para fines informativos en general y no pretende ser ni debe ser tomado como asesoramiento legal o de inversión. Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.