El creciente interés abierto en futuros de BNB y una serie de problemas regulatorios pesan sobre el precio de la altcoin

El precio de BNB ha experimentado un descenso del 24.5% en los últimos 90 días, a pesar de una ganancia del 7% entre el 10 y el 11 de julio. BNB (BNB) se ha comportado peor que el mercado general de altcoin, lo que indica que la causa subyacente del impulso bajista persiste.

Es muy probable que la corrección del precio de BNB pueda atribuirse a la demanda presentada por la Comisión de Bolsa y Valores de EE.UU. contra Binance y su CEO, Changpeng “CZ “s Zhao, el 5 de junio, pues la disociación coincide con ese acontecimiento.

Para comprender mejor la situación, el análisis de los contratos de derivados proporciona información valiosa sobre las posiciones de las ballenas y los creadores de mercado.

¿Es sostenible la reciente subida de precios de BNB?

Este análisis debería poner de relieve si el repunte por encima de USD 245 dólares del 11 de julio se apoya en una mejora del sentimiento o en una demanda equilibrada de apalancamiento a través de los derivados del BNB.

El precio es sin duda la métrica más importante para entender el sentimiento de los traders, pero no abarca todas las posibilidades. Por ejemplo, entre agosto de 2022 y septiembre de 2022, BNB superó al mercado de altcoin en un 19%.

Independientemente de la lógica detrás del repunte de BNB en 2022, se podría concluir que el reciente rendimiento negativo de 90 días del 24.5% representa una reversión a la media, dado que los inversores ya no creen que la prima esté justificada.

Aunque ninguna métrica es perfecta, se debería empezar por examinar el interés abierto en los mercados de futuros de BNB para obtener una visión general de la demanda de apalancamiento durante el reciente bajo rendimiento.

Aumenta el interés abierto por los futuros del BNB, pero ¿es señal de optimismo?

En los mercados de futuros, las posiciones largas y cortas siempre están equilibradas, pero un mayor número de contratos activos, o interés abierto, suele ser positivo, pues permite participar a los inversores institucionales, que exigen un cierto tamaño de mercado. Además, un aumento significativo del número de contratos en juego suele indicar una mayor participación de los operadores.

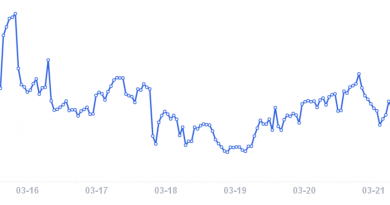

Obsérvese cómo el interés abierto de los futuros del BNB pasó de USD 355 millones el 5 de julio a USD 476 millones actuales, acercándose a su nivel más alto en 18 meses. Estos datos no dejan lugar a dudas sobre el aumento de la demanda de apalancamiento mediante contratos de futuros.

El anterior máximo de interés abierto, de USD 490 millones, se produjo el 5 de noviembre de 2022. Curiosamente, ese mismo día, el precio del BNB alcanzó un máximo de seis meses, seguido de una importante corrección del 28% en los cinco días siguientes.

Sin embargo, el interés abierto no indica necesariamente un sentimiento alcista o bajista entre los inversores profesionales. La prima anualizada de futuros mide la diferencia entre los contratos de futuros a más largo plazo y los niveles actuales del mercado al contado.

Lo ideal es que la prima de futuros, o tasa básica, oscile entre el 5 y el 10% para compensar a los operadores por “inmovilizar” sus fondos hasta el vencimiento del contrato. Por lo tanto, los niveles por debajo de este rango son bajistas, mientras que las cifras superiores al 10% indican un optimismo excesivo.

La prima negativa actual sugiere que los vendedores en corto están pagando un 10% anual por mantener sus posiciones. Aunque estos datos se alinean con los típicos mercados bajistas, han sido la norma para el BNB más que una excepción. Además, se produjeron casos similares de una prima negativa de futuros del 10% el 17 de marzo y el 22 de abril, aunque duraron menos de una semana en total.

En términos de precio, el 18 de marzo marcó el final de una carrera alcista que alcanzó un máximo de USD 345, seguida de una corrección del 11.5% hasta USD 306 en los 10 días siguientes. Del mismo modo, cuando la prima de los futuros del BNB volvió del nivel negativo del 10% el 26 de abril, el precio de BNB bajó un 12% en los 16 días siguientes.

Las posiciones cortas de BNB pueden haberse utilizado para eludir los periodos de carencia y bloqueo

Aunque es imposible establecer la causalidad y la correlación, los datos sugieren que los inversores pueden estar vendiendo en corto contratos de futuros de BNB para secar los libros de órdenes al contado y desencadenar potencialmente una subida de precios. Otras posibles explicaciones de la prima significativa de los futuros sobre BNB son los bloqueos, en los que los tenedores de BNB tienen restringida la venta de sus posiciones pero tratan de reducir su exposición.

Estos periodos de adquisición de derechos pueden ser el resultado de contratos formales con empleados y socios actuales o anteriores, o de restricciones impuestas por contratos inteligentes. Los acuerdos suelen ser sobre tokens bloqueado en staking o utilizados como garantías para launchpads y proyectos similares. Por lo tanto, intentar atribuir esta estrategia a una sola entidad rara vez es productivo.

Los datos del mercado de derivados apuntan a un mayor apetito por el apalancamiento mediante contratos de futuros, especialmente por parte de los vendedores en corto, teniendo en cuenta la prima negativa. Esto ejerce presión a la baja sobre el precio de BNB mientras la prima de los futuros siga siendo negativa. Aunque no hay garantía de que la acción del precio se repita, los datos actuales de derivados no apoyan el impulso alcista para BNB.

Este artículo es para fines informativos en general y no pretende ser ni debe ser tomado como asesoramiento legal o de inversión. Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.