3 razones por las que los analistas se vuelven alcistas con Curve Finance (CRV)

Los mercados agitados después de un gran retroceso ofrecen tiempo suficiente para examinar el panorama de las criptomonedas y encontrar proyectos sólidos con fundamentos mejorados que hayan llamado la atención de analistas y poseedores de tokens.

Un proyecto que ha despertado el interés de muchos, incluidos los investigadores de Delphi Digital, es Curve Finance, un exchange descentralizados para stablecoins que se centra en proporcionar liquidez on-chain utilizando curvas de vinculación avanzadas.

Tres razones por las que Curve DAO Token (CRV) está atrayendo la atención de los analistas incluyen los atractivos rendimientos ofrecidos a los poseedores de token que hacen staking, la competencia por los depósitos de CRV en múltiples plataformas de finanzas descentralizadas (DeFi) y las ganancias saludables para el protocolo de Curve en su conjunto a pesar de la caída del mercado.

Las oportunidades de rendimiento atraen a los poseedores de tokens

La raíz del punto de vista alcista de los analistas proviene del atractivo rendimiento de CRV al bloquear el token en la plataforma Curve, así como en otros protocolos DeFi.

A los usuarios que optan por apostar sus tokens directamente en Curve Finance se les ofrece un APY medio del 21% y se les da a cambio CRV con bloqueo de voto (veCRV), que permite participar en las votaciones de gobernanza que tienen lugar en el protocolo.

El CRV con bloqueo de votos también permite a los usuarios ganar un impulso de hasta 2.5 veces sobre la liquidez que proporcionan en Curve.

En un principio se preveía que la cantidad de tokens CRV bloqueados en el protocolo para la gobernanza habría superado la emisión total de tokens a finales de agosto de 2022, pero desde entonces esta estimación se ha adelantado gracias al aumento de la demanda de depósitos CRV tras el lanzamiento de Convex Finance en mayo de 2020.

Si el ritmo actual continúa, el ritmo de bloqueo habrá superado la emisión a finales de agosto de 2021.

Esto podría provocar una presión al alza en el precio de CRV si la demanda diaria sigue aumentando mientras el suministro disponible disminuye, lo que supone un caso alcista a largo plazo para el precio de CRV.

Competencia por los depósitos de CRV

Curve Finance ha surgido como una de las piedras angulares del mercado de DeFi gracias a su capacidad para proporcionar liquidez de stablecoin en todo el ecosistema, al tiempo que ofrece a los poseedores de tokens una forma menos arriesgada de obtener rendimiento.

Debido a su creciente importancia, la demanda de CRV y el poder de gobernanza que conlleva han aumentado entre las plataformas DeFi que han integrado la liquidez de stablecoin de Curve.

Los dos mayores contendientes por la liquidez de CRV fuera de la plataforma Curve son Yearn.finance y Convex Finance, que juntos controlan aproximadamente el 29% de la oferta de veCRV que existe actualmente.

La demanda de más depósitos de veCRV ha provocado una batalla entre estas dos plataformas, pues cada una de ellas intenta ofrecer los incentivos más atractivos para atraer a los poseedores de veCRV, puesto que Convex ofrece actualmente un APY del 87%, mientras que Yearn ofrece a los titulares una rentabilidad del 45%.

Esta demanda de las plataformas DeFi, además del protocolo de Curve Finance, ejerce más presión sobre el suministro circulante de CRV y es otro dato a tener en cuenta a la hora de evaluar las perspectivas a largo plazo de CRV.

Ingresos por proporcionar liquidez de stablecoin

Un tercer factor que llama la atención de los analistas es la capacidad del protocolo Curve para generar ingresos tanto en mercados alcistas como bajistas, dado que la demanda de liquidez de stablecoins continúa independientemente de si el mercado está al alza o a la baja.

Almost forgot! Fee distribution time is up. Special thanks to @synthetix_io for their awesome fee sharing program: almost $400k came from it! pic.twitter.com/pjF1UIFGiK

— Curve Finance (@CurveFinance) June 17, 2021

Casi lo olvido. El tiempo de distribución de honorarios ha terminado. Un agradecimiento especial a Synthetix por su impresionante programa de reparto de comisiones: ¡casi USD 400,000 vinieron de él!

Según Delphi Digital:

“Curve es uno de los pocos protocolos DeFi que tiene ganancias (es decir, ingresos de protocolo) con un saludable P/E de 30d de ~39”.

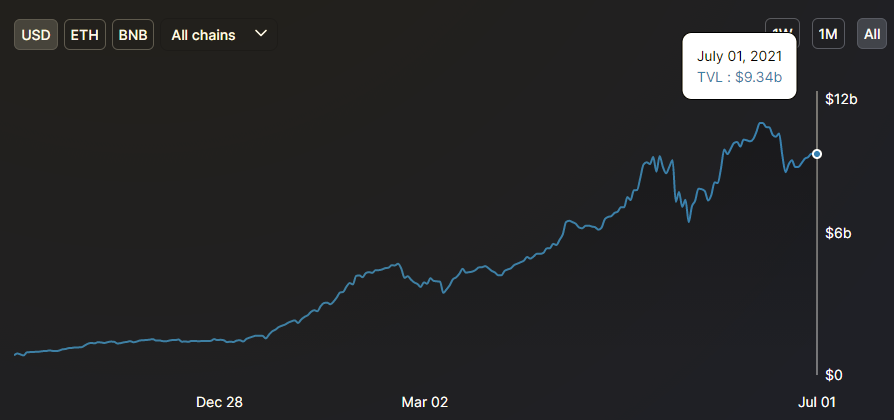

Además del crecimiento continuo de los ingresos, el componente de stablecoin de Curve ha ayudado a proteger la plataforma del fuerte descenso del valor total bloqueado (TVL) que se observa en la mayoría de las plataformas DeFi. Actualmente, los USD 9,340 millones de TVL de Curve hacen que el protocolo sea la plataforma DeFi mejor clasificada en términos de TVL.

La resistencia del TVL del protocolo, combinada con la capacidad de generar ingresos a partir de los activos bloqueados y la creciente competencia por los depósitos de CRV por parte de las plataformas DeFi integradas, son tres factores que han llamado la atención de los analistas de criptomonedas y tienen el potencial de conducir a un mayor crecimiento del protocolo centrado en las stablecoin.

Los puntos de vista y opiniones aquí expresados son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph. Cada movimiento de inversión y comercio implica un riesgo, debes llevar a cabo tu propia investigación a la hora de tomar una decisión.

Sigue leyendo: