3 razones por las que es poco probable que BTC se negocie por debajo de 50,000 dólares en el corto plazo

El precio de Bitcoin (BTC) está mostrando una tenacidad por encima de USD 50,000 el 25 de marzo. La caída del 10% en las últimas 24 horas ocurrió a pesar de que Tesla permitió a los clientes comprar vehículos usando BTC además del CEO Elon Musk afirmando que no se convertirá a moneda fiduciaria.

El 22 de marzo, el presidente de la Reserva Federal de Estados Unidos, Jerome Powell, declaró que Bitcoin era demasiado volátil, “respaldado por nada” y más un activo para la especulación. Curiosamente, ese mismo día, BTC perdió su soporte de USD 56,000, que se convirtió en una resistencia.

A los traders les preocupa que el pump puede haber sido impulsado por las noticias, mientras que prevalecerá el movimiento de tendencia bajista. Aunque esto es posible, los indicadores de derivados no se están inclinando a la baja, y cualquier corrección decente probablemente encontrará un fuerte soporte en USD 50,000.

Parte de la incertidumbre que los inversores podrían haber derivado del vencimiento récord de opciones de USD 6.1 mil millones el 26 de marzo. Sin embargo, el 84% de las opciones de venta neutrales a bajistas ya se consideran sin valor ya que el precio de BTC se disparó por encima de los USD 50,000.

Además, CME tiene contratos de futuros por USD 980 millones que vencen el mismo día. Aunque los compradores (largos) y los vendedores (cortos) coinciden en todo momento, a algunos traders les preocupa que los precios de BTC puedan verse presionados por los traders de futuros que buscan renovar sus posiciones en abril y mayo.

A diferencia de los futuros perpetuos, esos contratos CME de calendario fijo tienen una fecha de vencimiento establecida. Por lo tanto, para mantener una posición larga, uno debe comprar los futuros de abril o mayo y al mismo tiempo vender el contrato de marzo.

Por lo tanto, para evaluar mejor la influencia de las ballenas y las mesas de arbitraje en el mercado, se debe monitorear de cerca los indicadores de derivados.

La prima de futuros sigue siendo alcista

Al medir la brecha de gastos entre los futuros y el mercado al contado regular, un trader puede medir el nivel de optimismo en el mercado.

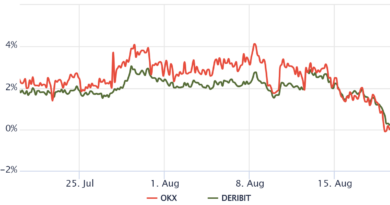

Los futuros a tres meses generalmente se negocian con un 10% a 20% en comparación con los exchanges al contado regulares para justificar el bloqueo de los fondos en lugar de cobrarlos inmediatamente. Siempre que este indicador se desvanece o se vuelve negativo, conocido como “backwardation”, indica que el mercado es bajista.

El gráfico anterior muestra que el indicador tocó piso recientemente en el 17% el 25 de marzo, mientras que BTC probó el soporte de USD 50,000. Esto es extremadamente optimista, ya que indica que los compradores apalancados se mantienen optimistas y no están dispuestos a reducir sus posiciones.

Siempre que la base alcanza el 35% o más, indica un apalancamiento extremo de los compradores, pero claramente ese no es el caso en este momento.

El sesgo de opciones ha sido neutral desde el 19 de enero

Al analizar las opciones, la desviación delta del 25% es el indicador más relevante. Este indicador compara opciones similares de compra (call) y venta (put) una al lado de la otra. Algunos analistas apuntan a la relación put-to-call, pero esta métrica no excluye opciones sin valor, como el derecho a vender BTC a USD 45,000.

Por lo tanto, el sesgo delta ofrece un número menos contaminado y se volverá negativo cuando la prima de las opciones de venta sea mayor que las opciones de compra de riesgo similar. Un sesgo tan positivo se traduce en un mayor costo de protección a la baja, lo que indica optimismo.

Lo contrario ocurre cuando los creadores de mercado son bajistas, lo que hace que el indicador de sesgo delta del 25% gane terreno positivo.

Durante las últimas cinco semanas, el indicador de sesgo se mantuvo plano, lo que indica que no hay optimismo ni pesimismo por parte de las ballenas y los creadores de mercado de opciones. Un indicador de sesgo entre 10 negativo y 10 positivo se considera neutral, lo que significa una evaluación de riesgo equilibrada.

Los traders minoristas no están detrás de la base alta de futuros

Dado que los futuros y las opciones brindan un sentimiento mixto, también se debe monitorear la tasa de financiamiento de futuros perpetuos. Dicha tarifa se cobra cada ocho horas para garantizar que los exchanges de derivados no tengan desequilibrios de riesgo. Siempre que se vuelve positivo, significa que los compradores (largos) son los que pagan el costo de acarreo debido al mayor uso del apalancamiento.

El promedio actual de 0.04% es relativamente neutral, equivalente a 0.8% por semana. Aunque los largos son los que enfrentan tales tarifas, está lejos de considerarse costoso. Dichos datos indican que los traders minoristas no están creando una oportunidad de arbitraje que haga que los futuros de calendario fijo se negocien con una prima.

En general, los indicadores de derivados son saludables considerando que BTC ha bajado un 16% desde el pico histórico de USD 61,800 el 13 de marzo. Dichos datos dejan espacio para una mayor actividad de compra, por lo que los traders no deberían considerar la corriente como algo fuera de lo común.

Los puntos de vista y opiniones expresados aquí son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph. Cada movimiento de inversión y comercio implica un riesgo. Debes realizar tu propia investigación al tomar una decisión.

Sigue leyendo: