3 métricas clave del precio de Bitcoin indican que este “saludable” repunte tiene espacio para crecer

Tras alcanzar un mínimo local de USD 43,000 el 28 de febrero, el precio de Bitcoin (BTC) subió un 28% para recuperar el nivel de USD 57,000 el 10 de marzo. Mientras las liquidaciones masivas de USD 5.9 mil millones entre el 21 y el 23 de febrero, causadas por un apalancamiento largo excesivo, parecen haber desaparecido, los contratos de futuros alcanzaron un máximo histórico de USD 20.3 mil millones.

En esta oportunidad, cuando Bitcoin subió hasta los USD 57,000, no parece haber signos de compras minoristas impulsadas por FOMO (miedo a perderse las ganancias), al menos desde la perspectiva de los indicadores de futuros y volumen.

Si bien la tasa de financiación se estabilizó en un nivel neutral, los volúmenes al contado se estancaron, lo que indica que el reciente crecimiento del interés abierto en los futuros es saludable.

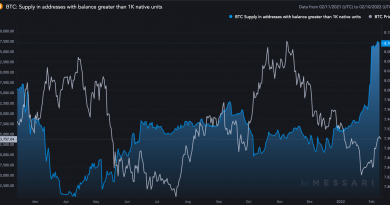

Como se muestra arriba, el interés abierto agregado de los futuros de BTC ha subido a un nuevo máximo histórico de USD 20.3 mil millones. Este acontecimiento suele percibirse como alcista, aunque las posiciones largas y cortas estén igualadas en todo momento. Sin embargo, hay que levantar una bandera amarilla siempre que un aumento de esta métrica vaya seguido de una alta tasa de financiación en futuros perpetuos.

La tasa de financiación es neutral por ahora

Los futuros perpetuos son el instrumento preferido por los operadores minoristas que utilizan apalancamiento debido a su liquidez y gestión sin complicaciones de la fecha de vencimiento.

Para mantener una exposición al riesgo equilibrada, los exchanges de derivados cobran a los largos (compradores) o a los cortos (vendedores) de futuros perpetuos una tasa cada ocho horas. Este indicador, conocido como tasa de financiación, se vuelve positivo cuando los largos son los que demandan más apalancamiento.

Los largos con insuficiente margen suelen ser liquidados cuando sus posiciones son cerradas a la fuerza, por lo que el apalancamiento excesivo es el principal catalizador de las correcciones sustanciales del precio.

Como se muestra en el gráfico anterior, la tasa de 8 horas alcanzó el 0.20% a finales de febrero, lo que equivale al 19.7% mensual. Esta tasa es muy cara para los que están en posiciones largas en futuros perpetuos, pero el efecto se desvaneció cuando el precio de Bitcoin se desplomó por debajo de los USD 48,000 el 22 de febrero.

Por otro lado, la actual tasa de financiación de 8 horas del 0.05% es estándar y esperada en mercados saludables. Este indicador equivale a una tasa mensual del 4.6% y no debería ser problemático para los compradores apalancados.

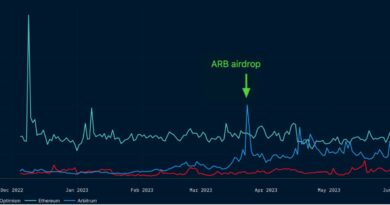

El volumen de los exchange al contado no se disparó

Si el FOMO minorista hubiese comenzando cuando Bitcoin se acercó a su máximo histórico de USD 58,300, los volúmenes de los exchanges al contado se habrían visto afectados positivamente.

Como podemos observar, el volumen promedio de 5 días más reciente de USD 8 mil millones es bastante plano en comparación con las últimas dos semanas. Por lo tanto, no hay evidencia de que los inversores minoristas compren desesperadamente BTC al contado o contratos de futuros perpetuos.

Estos datos sugieren que hay espacio para una mayor apreciación del precio de Bitcoin a medida que los clientes institucionales continúan acumulando grandes cantidades de BTC, independientemente de su ganancia del 70% en lo que va del año.

Aunque varios analistas pueden sugerir que esta actividad desencadenaría compras apresuradas por parte de los inversores minoristas, no hay una prueba definitiva de esto actualmente.

La decisión de Digital Currency Group de comprar USD 250 millones en acciones del Bitcoin Trust de Grayscale probablemente traerá algo de alivio, y lo mismo puede decirse del próximo lanzamiento de la cesta de exposición a criptomonedas de JPMorgan.

Estos acontecimientos podrían ser interpretados por los traders minoristas como un “sello de aprobación” de uno de los mayores bancos del mundo.

Los puntos de vista y opiniones expresados aquí son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph. Cada inversión y movimiento comercial implica riesgos, debes realizar tu propia investigación al tomar una decisión.

Sigue leyendo: